Kryptoměny a DeFi: Co jsou to decentralizované finance? Jedná se o ekosystém budoucnosti?

Standardní finanční systém, jak ho všichni známe, se vyznačuje centralizovanou povahou a je tvořen řadou velkých finančních institucí: bankami, pojišťovnami, burzami, ale i operátory platebních sítí atd.

Veškeré tyto instituce zařizují v tradičním finančním systému tok peněžních prostředků a zároveň se starají o prostředky svých klientů podle interních pravidel, jež z části definuje stát.

Je patrné, že takto spletitá síť oddělených entit do určité míry limituje už jen potenciální rychlost a nákladovost transakcí.

Jelikož hlavní motivací výše popsaných institucí je ve všech případech zisk, každá si za své služby určuje nemalé poplatky.

Při placení kreditní kartou v obchodě prochází vaše platba nejdříve bankou obchodníka, pak platební sítí a pak až do banky vaší.

Po vypořádání platby na vašem bankovním účtu se potvrzení vrací přes platební síť až do banky obchodníka, kde je platba zaevidována.

V praxi se navíc může jednat o mnohem komplikovanější příklady. Nevýhodou je jednak skutečnost, že si za každou službu jednotlivé instituce účtují poplatek, ale také fakt, že se vaše osobní údaje mohou nacházet i u více různých institucích zároveň čistě podle toho, jaké služby využíváte.

Protože jednotlivých entit v tradiční finanční sféře existuje mnoho a do jejich fungování často zasahuje i stát, jsou finanční systémy často považovány za nestabilní.

Nemluvě o tom, že kromě své základní činnosti nepřímo slouží i jako obrovské shromaždiště citlivých osobních dat svých klientů.

Stát díky své roli ovlivňuje tradiční finanční systémy jak skrze regulace, tak i z hlediska stability, protože má přímý vliv na vývoj ceny státní měny. I když základní ideou regulací je ochrana investorů a zákazníků, z historického hlediska není jejich efekt vždy pozitivní.

Právě proto vznikla myšlenka decentralizace, jež vyústila ve vytvoření Bitcoinu, poté dalších kryptoměn a následně přišla i samotná idea decentralizovaných financí, často zkracováno jako DeFi.

Jak DeFi funguje a jaké problémy centralizovaných financí řeší? Má i nějaké nové nevýhody oproti tradičnímu finančnímu systému? To vše se dočtete níže.

Obsah článku o DeFi

Co jsou to decentralizované finance (DeFi)?

Bitcoin, první skutečně úspěšná kryptoměna, už sama od sebe řeší spoustu problémů původních centralizovaných platebních sítí, jako je např. Visa nebo Paypal.

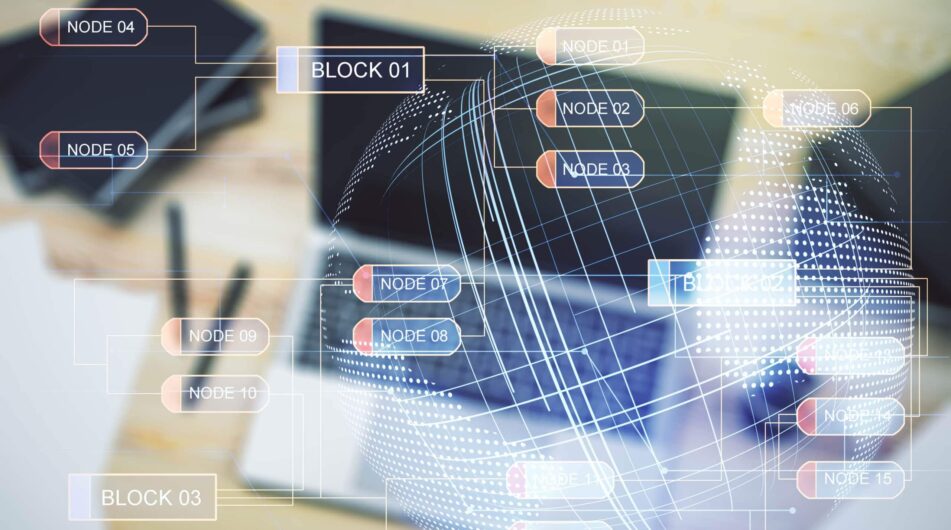

Při placení Bitcoinem mizí potřeba jakýchkoliv prostředníků, ať už se jedná o banky, nebo o platební sítě. Evidence bitcoinových plateb probíhá na jeho blockchainu a k přenosu dat slouží pouze nyní již téměř všude dostupný internet. Stále se ale jedná o prostou náhradu platební sítě a měny.

Myšlenka zavedení stejné úrovně decentralizace a absence prostředníků i do produktů nabízených ve sféře tradičních financí, jako jsou např. půjčky, spoření, obchodování s deriváty, různé formy crowdfundingu, ale i třeba sázení, vedla k vytvoření světa decentralizovaných financí (DeFi).

DeFi dokáže uživatelům poskytnout veškeré služby vypsané výše při zachování decentralizace a plné kontroly nad jejich finančními prostředky.

Protože je ale implementace těchto finančních produktů mnohem složitější než prosté odesílání mincí z jedné adresy na druhou, bylo nutné vybudovat i novou infrastrukturu.

Obchodování futures kontraktů, spořicí účty nebo půjčky jsou komplexní finanční produkty zahrnující řadu podmínek.

Když tyto podmínky seřadíme nad sebe a vytvoříme z nich jeden celek, kterým může být např. nějaký z výše vypsaných finančních produktů, vytvoříme vlastně takový program. Tyto programy se nazývají smart kontrakty a jsou základním kamenem světa decentralizovaných financí.

Smart kontrakty ve zkratce

Smart kontrakty ve své podstatě nejsou moc “chytré” a nejsou to nejsou “kontrakty” jako takové.

Tímto názvem se označují počítačové programy uložené přímo na blockchainu, které reflektují určité podmínky dohody mezi dvěma a více stranami. Tyto podmínky jsou přímo zaneseny do zdrojového kódu smart kontraktu.

Tato skutečnost umožňuje provedení transakce mezi dvěma anonymními stranami a to bez nutnosti důvěry a bez zásahu vnějšího vynucovacího mechanismu (například soudu nebo clearingového centra).

Transakce ve smart kontraktech jsou transparentní, nevratné a dohledatelné přímo v blockchainu.

Např. Compound, zápůjčný protokol na blockchainu Etherea, o němž se budeme bavit i dále, umožňuje uživatelům si nějaké kryptoměny půjčit, či je naopak půjčovat někomu jinému.

Má přitom ale řadu podmínek – například pokud si chce uživatel půjčit nějaké kryptoměny (např. USDC), musí do smart kontraktů Compoundu předem uzamknout jiné mince jako kolaterál.

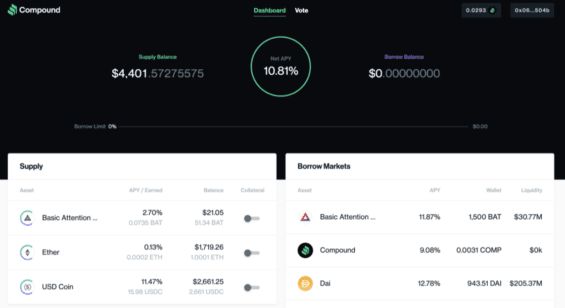

Příklad je možné vidět na obrázku níže – v levém dolním rohu v záložce Supply se nachází veškerý počet mincí, které byly do smart kontraktů Compoundu uzamčeny. Kliknutím na tlačítko v pravém sloupci se pak dají použít jako kolaterál pro půjčky.

Bezpečnostní opatření Compoundu navíc uživatele limitují v maximální míře prostředků, které si může půjčit, to je opět jedna z podmínek uvedených ve smart kontraktu. Většinou se jedná o hodnoty v oblasti 80 – 90 % LTV.

Všechna pravidla popsaná výše jsou zakódována do smart kontraktů Compoundu.

Jejich splnění neověřuje žádná centrální autorita, nic takového není třeba, a transakce na Compoundu (splácení půjček či vyplácení úroků) neprocházejí přes žádného prostředníka, jsou evidované přímo na blockchainu Etherea, na němž Compound běží.

Podrobnější příklad – Ukázka kódu Uniswapu

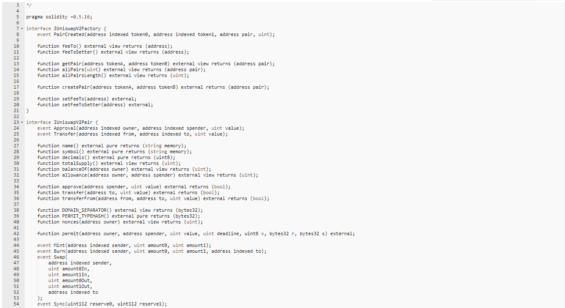

Abyste si funkci smart kontraktů dokázali představit ještě lépe a pochopili, že je vše skutečně řízeno kódem a ne žádným prostředníkem, ukážeme si i malou část skutečného fungujícího smart kontraktu.

Vhodným kandidátem je třeba smart kontrakt Uniswapu, přesněji jeho druhé verze.

Uniswap je decentralizovaná burza běžící na Ethereu, to znamená, že se využívá pro směnu tokenů v rámci různých párů (dále v článku si vše vysvětlíme).

Na obrázku níže můžete vidět výřez několika funkcí a událostí, které se za tímto účelem používají.

Namátkou např. funkce createPair() pro tvorbu nového obchodovaného páru, transfer() či transferFrom() pro převod kryptoměn z jedné adresy na druhou, approve() pro povolení smart kontraktu burzy převést nějaké prostředky z vaší peněženky, když prodáváte či nakupujete nějaké tokeny, a nějaké události, které jsou pomocí funkcí výše spouštěny. Např. událost PairCreated(), Approval(), Mint() nebo Burn().

Pokud vás struktura smart kontraktů zajímá více, další informace naleznete v některých našich kryptoměnových článcích či v oficiální dokumentaci jednotlivých platforem, zde je např. dokumentace pro Uniswap.

Compound a Uniswap dohromady nabízejí velké množství finančních produktů. Aby v tom byl pořádek, každý produkt (půjčky, směny tokenů, poskytování likvidity atd.) má jeden nebo více smart kontraktů, které v sobě mají řadu vzájemně souvisejících funkcí a událostí.

Oba dva projekty se tedy skládají z velkého množství jednotlivých malých skriptů neboli smart kontraktů a jako celek tvoří decentralizovanou aplikaci (dApp).

Veřejně přístupný zdrojový kód včetně všech smart kontraktů Compoundu si můžete prohlédnout v jeho repozitářích. Informace o současném hlavním smart kontraktu, na němž aplikace běží, naleznete i na blockchainových prohlížečích. Zde je výše zmiňovaný smart kontrakt pro Uniswap V2 na Ethereu.

Decentralizované aplikace: Náhrada bank a spořitelen v DeFi

Decentralizované aplikace jsou prostředím, na kterém všechny smart kontrakty umožňující fungování DeFi běží.

Od běžných a všem známých centralizovaných aplikací, jako je třeba Facebook, Twitter, Netflix či vaše internetové bankovnictví, se decentralizované aplikace liší ve smyslu jejich kontroly.

Jsou to aplikace, které v případě kryptoměn fungují na blockchainu nebo jiné formě P2P sítě a zároveň nejsou ovládány žádnou centrální autoritou.

Jsou tedy decentralizované, protože je řídí široká škála entit (většinou držitelé governance tokenů skrze hlasování v jejich DAO) a jejich data jsou distribuována na blockchainu, což enormně zvyšuje jejich bezpečnost a také neměnnost.

Solidní úroveň decentralizace také souvisí s tím, že pro připojení na decentralizované aplikace různých DeFi služeb v drtivé většině případů není vyžadováno žádné ověření totožnosti či kredibility. Tímto se i v DeFi zachovává základní idea kryptoměn.

Abychom tvrzení výše uvedli na pravou míru, je nutné doplnit, že u nějakých decentralizovaných aplikací můžeme pozvolně vidět přicházet i prvky centralizace (např. launchpady jako Unicrypt nebo Launchpool). S tím souvisí pomalu ale jistě vznikající regulace.

Státy se snaží si na svět kryptoměn, jenž kvůli absenci jakýchkoliv legislativních pravidel často připomíná divoký západ, došlápnout. Příkladem mohou být např. balíčky AML regulací z Evropského parlamentu.

Nemusí to být ale vždy vina zákonných požadavků. Např. již zmíněné launchpady se mohou pro zavedení KYC ověření rozhodnout i z důvodu filtrace uživatelů při účasti v investičních kolech, platí totiž často pravidla maximálního počtu tokenů na jednoho uživatele za účelem nenarušení tokenomiky projektu.

Je to bezesporu efektivní řešení, ale likviduje jakékoliv známky anonymity.

Příkladem decentralizovaných aplikací je Compound, Uniswap, PancakeSwap, yearn.finance, MakerDAO, Curve, Lido nebo Ankr.

Vyjmenované příklady jsou často odlišné v tom, jaké služby poskytují, i tak ale všechny spadají do DeFi. V kapitole níže si rozebereme, jaké produkty v DeFi můžeme najít. Věříme, že vás překvapí, jak je ekosystém DeFi rozsáhlý a co všechno zahrnuje.

Jaké konkrétní využití nabízí svět DeFi?

Od zhodnocování kryptoměn formou stakingu až po kryptoměnové půjčky, decentralizovanou správu financí, obchodování s futures kontrakty decentralizovanou formou či komplikované strategie pro liquidity mining a yield farming.

To vše tvoří pomyslný průřez skrze celé DeFi. V této kapitole si všechny kategorie povrchově rozebereme, ukážeme si, jak mohou být výdělečné a uvedeme si také příklady těch nejlepších decentralizovaných aplikací.

Decentralizované burzy

Tím základním pilířem DeFi není nic jiného než decentralizované burzy. Klasické centralizované burzy, jako je třeba Binance, Kraken, Coinbase atd., mají jeden zásadní problém.

Aby na nich mohl uživatel začít obchodovat, musí nejdříve vložit své kryptoměny na zákaznický účet vedený u burzy, aby s nimi následně burza mohla pracovat ve svých interních systémech pro vyřizování obchodů.

Tímto aktem uživatel přichází o veškerou moc nad svými aktivy – jelikož své kryptoměny posílá na kryptoměnové peněženky vedené burzou, už od nich nemá privátní klíče.

Decentralizované burzy tento problém řeší. Abyste mohli na nějaké decentralizované burze začít obchodovat, stačí se k ní pouze připojit přes svou vlastní kryptoměnovou peněženku. S tím se pojí následující vlastnosti, jimiž decentralizované burzy (DEX) oplývají:

- Jsou decentralizované: Jakožto decentralizované aplikace fungují na bázi smart kontraktů a neřídí je jedna centrální autorita. Většinou se o funkčnost burzy a její vývoj stará její decentralizovaná autonomní organizace (DAO). Ta skrze výsledky hlasování o změnách rozhoduje o aktualizaci kódu či např. o spuštění burzy na novém blockchainu.

- V drtivé většině případů nevyžadují žádnou registraci a tedy ani KYC ověření: Na decentralizované burzy se přihlašujete pouze skrze svou kryptoměnovou peněženku a to pouze kvůli tomu, aby DEX vůbec věděla, kam kryptoměny posílat, odkud je naopak odesílat a kdo zaplatí poplatky. Ze své vlastní podstaty se snaží eliminovat jakoukoliv ztrátu anonymity a proto nikde nenajdete požadavky na ověření totožnosti. Alespoň ne u decentralizovaných burz bez širokých nadstavbových produktů.

- Fungují bez prostředníka, čistě na onchainu a bez knihy objednávek: Pro funkci decentralizovaných burz není třeba žádného prostředníka, jako např. market makera nebo platební sítě. Většina decentralizovaných burz používá Automated Market Maker (AMM) koncept, díky němuž není potřeba žádné offchainové infrastruktury ani order booku. Tomu se vymykají některé starší decentralizované burzy, např. Ox, která používá offchainový order book, nebo Bitshares s onchainovým order bookem. To jsou ale výjimky, všechny prominentní decentralizované burzy popsané níže využívají AMM koncept s liquidity pooly.

Mezi ty nejznámější decentralizované burzy patří např. Uniswap, PancakeSwap, SushiSwap, Quickswap, Curve, Balancer nebo Bancor. Každá z nich funguje trochu jinak, pod pokličkou však všechny využívají lehce pozměněný AMM koncept.

Favorit redakce

- Bezpečná, důvěryhodná a časem prověřená DEX

- Pěkné a intuitivní uživatelské prostředí

- Na začátečníky čeká na Uniswapu z principu mnohem více nebezpečí (falešné tokeny, MEV boti, vysoké spready...)

Nabízejí nejen prostou směnu tokenů, tzv. Atomic swap, ale také další možnosti z pohledu DeFi již více zajímavé. Tak jako v bankách najdete možnosti spoření formou investic nebo spořících účtů, i na decentralizovaných burzách naleznete podobné příležitosti.

Uživatelé mají možnost zúčastnit se trhu např. skrze poskytování likvidity, kdy si své kryptoměny uzamknou do smart kontraktů burzy odpovědných za liquidity pooly. Zvýší tak potenciální likviditu celého trhu burzy a za své služby jsou pak náležitě odměňováni.

Liquidity pool je základním kamenem AMM a u decentralizovaných burz plnohodnotně nahrazuje knihu objednávek. Je možné si jej představit skutečně jako bazén plný tokenů, oproti němuž jsou vyřizované veškeré obchody.

Jakmile nějaké tokeny nakoupíte, z bazénu si je vylovíte a výměnou za to do něj naopak hodíte druhé tokeny v obchodovaném páru. Jelikož se v bazénu změní počet jednotlivých tokenů, přirozeně se změní i jejich cena.

Pro více vysvětlení o tom, jak liquidity pooly fungují a jak jsou do jejich tvorby motivováni samotní obchodníci, naleznete v našem článku o AMM či o yield farmingu.

DeFi půjčovací protokoly

Druhou nejrozsáhlejší oblastí decentralizovaných aplikací v DeFi jsou nepochybně půjčovací či zápůjčné protokoly.

Jak samotný název napovídá, jsou místem, kde je možné si za nějaké kryptoměny půjčit kryptoměny další, a v DeFi tudíž nahrazují klasické půjčky známé z tradičního bankovního sektoru.

I zde jsou půjčované kryptoměny vydávány výměnou za splácený úrok a za poskytnutí dostatečné zástavy či kolaterálu. Jsou charakteristické řadou výhod, ale i jednou zásadní nevýhodou:

- Jsou rychlé: Jelikož opět vše funguje na bázi smart kontraktů, sjednání půjčky vyžaduje pouze ověření podmínek o datech na blockchainu, což zabere pár sekund. Poté stačí jen provést transakci, která na Ethereu sice může trvat i pár minut, ale oproti délce sjednávání půjčky v bance to je stále zásadní rozdíl.

- Opět bez centrální autority, registrace a KYC ověření: V tomto směru fungují zápůjčné protokoly úplně stejně jako decentralizované burzy.

- Žádné ověřování kredibility či specifický limit půjčky dle klienta: Na decentralizovaných protokolech to funguje jednoduše – pokud máte dostatek kolaterálu, můžete si kryptoměny půjčit. Pokud ne, máte smůlu. Nikoho nezajímá, jestli byla vaše minulá pozice zlikvidována nebo jestli jste ve skutečnosti v insolvenci. S tím ovšem souvisí právě ona nevýhoda.

- Kolaterál je opravdu vysoký: Kolaterál musí být vždy větší, než je samotná půjčka. To znamená, že pokud si chcete půjčit např. půl milionu v USDC, musíte jako kolaterál poskytnout kryptoměnu v ještě větší ceně. Tento fakt vyřazuje řadu klientů a DeFi lending protokolům výše vypsané konkurenční výhody nad tradičními bankovními institucemi silně degraduje. Na druhou stranu je ale nutné si uvědomit, že to jinak nejde. Smart kontrakty by neměly jak jinak zajistit, že věřitel o prostředky nepřijde. Žádné jiné řešení např. na bázi důvěry tu není možné, protože kredibilita druhé strany nebyla ověřena. Příklad jednotlivých půjček i s mírou potřebného kolaterálu si ukážeme níže.

Mezi prominentní zápůjčné protokoly patří, zejména tedy pro síť Etherea, např. výše zmiňovaný Compound či jeho největší konkurent Aave. Dalšími příklady s mírně se lišící funkčností jsou např. MakerDAO a jeho aplikace Oasis či méně známý Alchemix.

Aave

Protokol Aave je společně s Compoundem jeden z nejznámějších zápůjčných protokolů. Původně byl stvořen pro Ethereum, nicméně nyní existuje už ve více verzích.

V té starší, verzi číslo 2, najdeme jeho služby na Ethereu, Polygonu a Avalanche. V jeho novější třetí verzi je dostupný už i na sítích Arbitrum, Harmony, Optimism a Fantom.

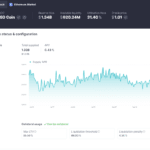

Na Aave si uživatelé mohou půjčit řadu kryptoměn, či naopak jiným uživatelům kryptoměny půjčit a získávat tak odměny ve formě úroku. Na obrázcích výše je příklad pro USD Coin na síti Etherea. V době psaní článku je ve smart kontraktech Aave dostupných více než 1,3 miliardy dolarů v USDC a vypůjčených prostředků je zhruba třetina. Křivka úroků se vždy mění dle nabídky a poptávky.

V dolní části prvního obrázku je také možné vidět LTV specifické přímo pro USDC. Už výše v článku jsme si vysvětlili, že se jedná o maximální množství, oproti němuž si uživatel může půjčit jiné kryptoměny.

Pokud Andrej jako kolaterál uzamkne zhruba 10 000 USDC, může si vypůjčit jakékoliv další kryptoměny v hodnotě až 8 500 USDC.

MakerDAO

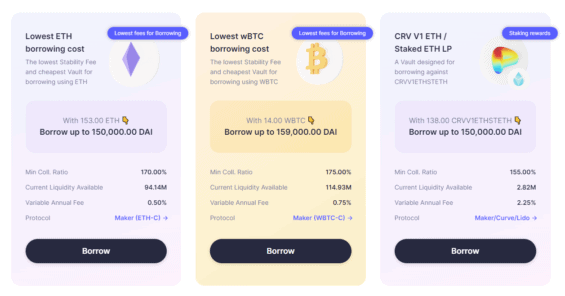

Dalším příkladem je MakerDAO, projekt stojící za stablecoinem DAI. Skrze jeho protokol, nově tedy oficiální aplikaci Oasis, si uživatelé mohou nové tokeny DAI vymintovat uzamknutím svých vlastních prostředků jako kolaterálu. DAI pak mohou použít kdekoliv jinde, např. pro různé yield farming strategie.

Uzamknutím kryptoměn uživatelé kromě získání stablecoinu také zvyšují jeho likviditu a celkovou míru kolaterálu, což činí ekosystém DAI ještě více robustní a cenu DAI více stabilní.

DAI je vzhledem ke svému návrhu považován za jeden z nejspolehlivějších stablecoinů. Funguje jako překolateralizovaný stablecoin, což znamená, že jeho cena je vždy zajištěna jinými prostředky v celkově převažující hodnotě.

Oproti jiným méně transparentním stablecoinům, jako je např. USDT, vyniká svou důvěryhodností a také stabilitou.

Novinkou MakerDAO je další produkt zvaný Multiply. S pomocí Multiply mohou uživatelé použít vytvořené DAI k nákupu dalšího kolaterálu a zvýšit tak svou expozici k podkladovému aktivu kolaterálu, což může být např. Bitcoin nebo Ethereum.

Jinými slovy, MakerDAO uživatelům umožní vytvořit až 4násobnou pákovou pozici zajištěnou MakerDAO protokolem bez nutnosti využití centralizovaných služeb.

Ačkoliv se to nemusí zdát na první pohled, je to velmi mocná zbraň. Místo “plnění kapes” centralizovaným burzám poplatky za pákové obchody mohou uživatelé nepřímo ještě více zvyšovat rezilienci a stabilitu decentralizovaného ekosystému, jenž využívají.

DeFi stablecoiny

Stablecoiny jsou ve zkratce tokeny následující cenu nějakého podkladového aktiva. Nejčastěji se jedná o tokeny vztažené k ceně jednoho dolaru, mohou ale kopírovat i cenu jiných fiat měn, často eura nebo jenu, či komodit, nejčastěji zlata.

Tímto se stablecoiny liší od wrapped tokenů, jež fungují na podobném principu, ale následují cenu jiných kryptoměn – např. WBTC následuje cenu BTC.

Vznikly zejména za účelem simulace jakéhosi “bezpečného přístavu” v kryptoměnách, neboli místa, kam investoři mohou rychle uložit své peníze, pokud se nechtějí vystavovat riziku.

Rychlá směna jiných kryptoměn za stablecoiny, což jsou vlastně tokeny stejných standardů, je mnohem jednodušší, než jejich prodej na burzách a následně převod do fiat měn.

V DeFi jsou využívány téměř ve všech kategoriích – v případě decentralizovaných burz je najdeme u většiny obchodovaných párů, u zápůjčných platforem zase reprezentují jedny z nejvíce půjčovaných aktiv.

Vzhledem k tomu, co stablecoiny ze své podstaty představují, jsou velmi málo rizikové, což se odráží i např. v jejich procentech zhodnocení u různých DeFi aplikací, zejména v yield farmingu, o němž se budeme bavit níže.

Existují různé druhy stablecoinů a každé mají své plusy a mínusy:

- IOU stablecoiny: Za stablecoiny následující model “I owe you” (IOU) stojí vždy nějaká centralizovaná společnost, která slibuje (a přes různé finanční audity to může i prokázat), že ve svém sejfu drží alespoň stejný počet skutečných dolarových mincí, či např. uncí zlata, oproti kterým vydává své stablecoiny.Je s podivem, že ačkoliv se jedná o ten nejméně decentralizovaný a důvěryhodný způsob distribuce stablecoinů, dočkává se u kryptoměnové komunity největší oblíbenosti. Příkladem jsou největší světové stablecoiny jako USD Coin (USDC), Pax Dollar (USDP) či proslulý Tether (USDT).

- Kolateralizované stablecoiny: Jsou to prakticky IOU stablecoiny, pouze s tím rozdílem, že nám naše skutečné peníze “nedluží” centralizovaná společnost, ale smart kontrakt. Podmínky kolateralizovaných stablecoinů jsou tedy vždy nekompromisně stanoveny naprogramovaným kódem a požadují, aby byly tokeny stablecoinů mnohdy překolateralizovány, např. i o 150 %.S mizejícím centralizovaným prostředníkem a aspektem důvěry však přichází i riziko špatně naprogramovaného smart kontraktu či hackerského útoku. Příkladem je již zmiňovaný DAI.

- Algoritmické stablecoiny: Tento poslední typ stablecoinů funguje bez kolaterálu. Skutečnou cenovou vazbu zde nahrazuje algoritmus emitující a naopak pálící mince stablecoinu. Funguje podle nabídky a poptávky – pokud je o token zájem, jeho cena roste a algoritmus by měl zajistit vydání nových mincí, aby jich v oběhu bylo více a každá z nich tím pádem měla nižší cenu.Když o token zájem není, postup je opačný. Algoritmus běžně využívá jednu kryptoměnu jako partnerskou, mezi kterou jsou tokeny vždy střídavě ničeny a opět vytvářeny. Jinými slovy, když je mincí stablecoinu moc, nějaké jeho mince jsou spáleny a oproti tomu je část mincí partnerské kryptoměny opět vytvořena.Achillova pata celého tohoto konceptu spočívá v tom, že funguje dobře pouze v pomyslných mezích zájmu komunity. Pokud v sentimentu panuje extrémní strach a lidé se začnou stablecoinu panicky zbavovat, cenu to může silně vychýlit stejným způsobem, jako při extrémní euforii, kdy nastává opačný scénář.Mnohé algoritmy se s těmito extrémními scénáři nedokázaly vypořádat kvůli různým důvodům, např. kvůli křehkosti algoritmu a nemožnosti dostatečně rychle reagovat na kaskádovité prodeje, a proto jsou algoritmické stablecoiny považovány za jedny z méně důvěryhodných. Příkladem je Magic Internet Money (MIM), Frax (FRAX), TRON USD (USDD), Neutrino USD (USDN) nebo nechvalně proslulý a dnes již zaniklý TerraClassicUSD (USTC).

DeFi řízení aktiv – agregátory informací, vaulty, DeFi indexy, decentralizovaný asset management

Ze začátku bylo vydělávání skrze jakékoliv možnosti yield farmingu “jednoduché” – možností nebylo hodně a jelikož je využívalo podstatně méně lidí než dnes, i procentuální zhodnocení byla celkově vyšší.

Dnes už je ekosystém DeFi velmi rozrostlý a pro obyčejného smrtelníka je prakticky nemožné se úplně ve všem vyznat. Proto vznikly zjednodušující nástroje, pomocí nichž je orientace v DeFi světě mnohem snadnější. Právě o nich si povíme v této podkapitole.

DeFi agregátory informací

Rádi nakupujete různé shitcoiny, ale už se ztrácíte v tom, které z nich vlastně držíte, protože jste si některé z nich zapomněli do vaší MetaMasky uložit?

Do toho máte ještě otevřené nějaké pozice na Aave a Compoundu, zúčastnili jste se několika hlasování ve 4 DAO, jimiž jste členy, a navíc jste si ještě nakoupili 8 NFT z 5 různých kolekcí? Abyste na žádné z vašich digitálních aktiv nezapomněli, můžete využít služby např. Zapperu.

Zapper je DeFi platforma prezentující veškeré relevantní informace o vaší kryptoměnové peněžence na jednom místě. Zobrazí vám všechny tokeny, které se na vaší adrese nacházejí, všechny NFT, otevřené pozice na různých DeFi protokolech, ale také např. všechny DAO, jimiž jste díky governance tokenům ve vaší peněžence členy.

Do toho vám umožní nejen sledovat i všechna probíhající hlasování v konkrétních DAO, ale i samotné členy DAO, např. ty, kteří mají největší podíly.

K tomu všemu Zapper ještě funguje jako decentralizovaná burza a kryptoměnový most, až na to, že on sám tyto služby neposkytuje. Pouze vám je zprostředkovává a hledá ty nejlepší možné nabídky, v tomto směru funguje jako takový srovnávač.

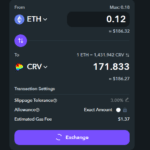

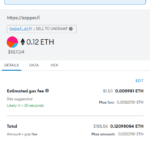

Tedy pokud si na Zapperu budete chtít směnit např. tokeny ETH za CRV, Zapper najde tu nejlepší variantu z hlediska dostupné likvidity a nejnižších poplatků, v příkladu níže např. Uniswap.

Podobným způsobem vyhodnocuje i nejlepší cestu pro přemostění kryptoměn mezi jednotlivými blockchainy, což jinými slovy znamená tvorbu wrapped tokenů.

DeFi vaulty – Více yield farmingových strategií na jednom místě

Strategií pro yield farming je dnes doslova nespočet, a nalézt onu v nejlepším poměru výdělečnosti a rizika je opravdu oříšek. Pokud nechcete strávit u počítače několik hodin denně hledáním těch nejlepších současných strategií, můžete využít tzv. vaulty, což je obdoba investičních fondů v DeFi.

Vaulty jsou určené vždy pro konkrétní kryptoměnu, s níž jeho správci (v DeFi jsou to smart kontrakty) obchodují podle předem daných strategií.

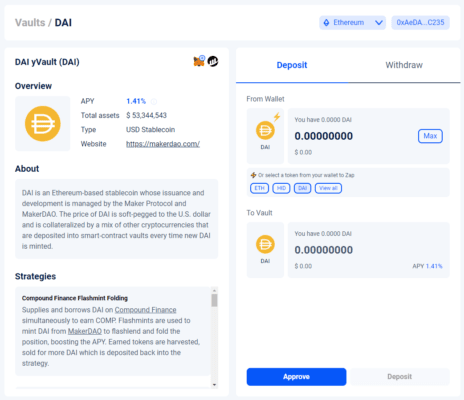

Lepší bude si to ukázat na příkladu. Nejznámějším DeFi projektem, který takové služby poskytuje, je yearn.finance. Jedná se o platformu nabízející kombinaci investičních strategií pro jednotlivé kryptoměny.

Vaulty jsou pro každý token či coin unikátní, můžeme jich zároveň hodně nalézt pro DEX Curve Finance kvůli uzavřenému partnerství.

Vyberme si např. vault pro stablecoin DAI. V době psaní článku s využitím tohoto vaultu své tokeny DAI zhodnotíte zhruba o 1,4 %, což není kvůli probíhajícímu bear marketu žádná sláva.

Významný je ale levý dolní roh, v němž naleznete informace o veškerých strategiích, které tento vault využívá. Je zde např. obousměrné půjčování DAI na Compoundu (vault si tokeny půjčuje a zároveň je ostatním uživatelům půjčuje dál, vydělává tak na tokenech COMP), na AAVE, Idle Finance a Notional Finance (trochu méně komplikované, ale podobné strategie) a ještě flashminting na MakerDAO.

Veškeré obchody podle strategií vaultu jsou prováděny automaticky podle podmínek naprogramovaných smart kontraktů, nikdy ne manuálně. Yearn.finance má pro veškeré vaulty velmi dobrý podrobný popis.

DeFi indexy – S&P 500 ve stylu decentralizovaných financí

Jedna z možností, jak investovat do DeFi, je skrze některé z nabízených indexů. Podobně jako indexy v tradičním finančním světě, i zde reprezentují určitý segment trhu. Jsou takovým pomyslným košem všech reprezentativních projektů dané oblasti v DeFi, cena indexu prakticky reflektuje to, jak se danému odvětví v současnosti daří.

Tak, jako existuje u akciových indexů segmentace podle zemí či průmyslových oblastí (IT, farmacie, těžký průmysl atd.), i zde je možné rozdělit DeFi na různé kategorie.

Existují indexy např. pro mainstreamové DeFi platformy jako jsou přední decentralizované burzy a zápůjčné protokoly, pro metaverse, pro NFT, pro GameFi a Play-to-Earn segment, či pro více technické DeFi oblasti zaměřující se na vývoj infrastruktury – třeba distribuované úložiště a výpočetní výkon či oracles.

Mezi předního vydavatele indexů v DeFi můžeme zařadit např. Index Cooperative s následující nabídkou:

- DeFi Pulse Index (DPI): DPI je index vyvažovaný dle tržní kapitalizace sledovaných aktiv, jedná se o jeden z nejobecnějších indexů reflektující vývoj decentralizovaných financí jako takových. V době psaní článku zahrnuje cca ze 30 % Uniswap, dále Aave, Compound, yearn.finance, SushiSwap, Ren, MakerDAO, Loopring, Synthetix nebo např. Balancer.

- Bankless DeFi Innovation Index (GMI): Podobný index jako výše, pouze s tím rozdílem, že nezahrnuje blue chip projekty, ale projekty, které mají velmi dobře našlápnuto a ještě nejsou tolik známé.Rebalancování indexu je prováděno porovnáváním druhé odmocniny tržní kapitalizace a několika dalších parametrů, např. skrze skóre budoucích emisí (míra inflace tokenomiky) a relativní likvidity tokenů na sekundárním trhu, to vše je pro možný pozitivní vývoj podstatné. V době psaní článku sem patří např. DYDX, Convex Finance, Frax Share, Olympus DAO, Tokemak, Maple Finance, Tribe či Alchemix.

- Metaverse Index (MVI): Jak již naznačuje jméno, index MVI reflektuje vývoj předních projektů v kategorii metaverse. Zařazuje se sem navíc i herní segment, tzn. GameFi a Play-to-Earn, hudební segment a sportovní segment.Na projekty jsou zde celkem přísné nároky – musejí mít tržní kapitalizaci minimálně 50 milionů dolarů, několik bezpečnostních auditů, dostatek likvidity na decentralizovaných burzách, musejí být dostupné na Ethereu a existovat na trhu alespoň 3 měsíce.Všechny projekty jsou bedlivě sledovány. Patří sem např. The Sandbox, Decentraland, Axie Infinity, Illuvium, Enjin, Ethernity Chain, Audius, Rarible či REVV.

Mezi další projekty nabízející DeFi indexy se řadí např. Phunture. Jejich Phunture Defi Index (PDI) je obdobou DeFi Pulse Indexu (DPI) od Index Cooperative. Také zahrnuje přední velké hráče v DeFi, např. Uniswap, Aave, Compound či yearn.finance. Výhodou oproti DPI indexu je fakt, že Phunture na svém indexu maximalizuje zisk skrze dodatečný staking a yield farming na yearn.finance.

Decentralizovaný asset management

Poslední variantou, která se z výše popsaných možností podobá divokému západu nejvíce, je plně decentralizovaná správa financí.

To znamená, že si vyberete někoho jiného, komu své kryptoměny svěříte.

Tento člověk, skupina či společnost, bude s vašimi kryptoměnami obchodovat a starat se tak o jejich profitabilitu.

Od yearn.finance a indexů se to liší v tom, že s kryptoměnami tato entita obchoduje manuálně dle svého nejlepšího úsudku. Jedná se tak skutečně o správce financí v kryptoměnách.

To přináší řadu výhod a nevýhod. Je zde plná transparentnost – investoři vidí 24/7 veškeré transakce, které správce vykoná a okamžitě znají stav svého portfolia.

Není zde žádné ověřování, žádné licencování, prostě žádná legislativní či geografická překážka. Zároveň je zde ale i velmi častá anonymita – identitu správce neznáte, znáte pouze jeho kryptoměnovou adresu a jeho historii transakcí, jinými slovy, jak se jeho fondu historicky daří.

Tyto služby poskytuje např. Enzyme Finance. Na obrázku níže je vault (fond) s názvem Guttastemning se všemi podstatnými informacemi – průměrný měsíční výsledek, množství spravovaných prostředků, počet investorů, v jaké měně manažer vede cenění a také adresa samotného manažera portfolia.

V dalších sekcích je možné nalézt informace o podílech ve fondu, o poplatcích (za zisk a za správu), o pravidlech (manažer nesmí prostředky investorů vyjmout) atd.

Takovýto svůj malý hedge fond si můžete založit i vy. Stačí na hlavní stránce kliknout na tlačítko Create a Vault. Pokud se vám bude dařit a budete dlouhodobě vykazovat zisk, mohou si vás investoři začít všímat.

DeFi pojištění

DeFi je v současnosti tak trochu divoký západ. Nabízí neskutečné množství možností a zároveň žalostně malou úroveň regulace od jednotlivých státních orgánů. To je důvodem, proč se uživatelé DeFi při ztrátách svých finančních prostředků z jakéhokoliv důvodu většinou nikde nedočkají pochopení a už v žádném případě ne odškodnění.

Za tímto účelem vznikla kategorie DeFi protokolů specializujících se na pojištění. Tak, jako se u klasických pojišťoven můžete pojistit proti různým událostem, např. autonehodě nebo vykradení bytu, i zde se můžete pojistit proti ztrátě vašich kryptoměn např. kvůli hacku burzy, ztrátě vazby stablecoinu na dolar či chybě ve smart kontraktu.

Míra placeného poplatku přitom záleží na tom, o jak rizikový DeFi protokol, stablecoin či jakýkoliv jiný projekt se jedná, kolik v něm máte peněz, a na jak dlouhou dobu o pojištění máte zájem.

Mezi nejznámější příklady DeFi pojišťoven patří Solace, Unslashed Finance, Nexus Mutual, Insure DeFi nebo Bridge Mutual.

Jednotlivé projekty se liší v událostech, na něž poskytují krytí, ve způsobu rozhodování o validaci požadavku na uplatnění pojištění a také v tom, jak a komu umožňují se na pojištění podílet.

Poslední faktor je vlastně tím, co DeFi pojištění odlišuje od klasických pojišťoven.

Neexistuje zde žádná centrální autorita, která drží veškeré peněžní prostředky či rozhoduje o relevanci žádosti o uplatnění pojištění.

Ve skutečnosti se pojištění proplácí z liquidity poolu, do nějž může přispívat kdokoliv – ať už vy jako kryptoměnoví uživatelé, tak i nějaké společnosti.

Poplatky za pojištění se pak distribuují mezi poskytovatele likvidity a DAO řídící celý protokol. Podobně to funguje i u decentralizovaných burz.

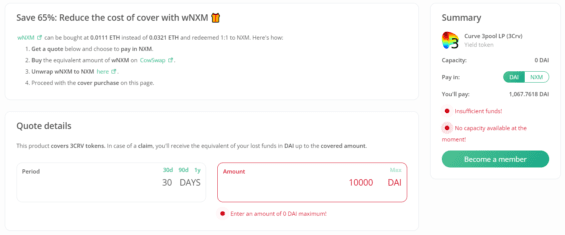

Na obrázcích výše naleznete příklad pojištění na Nexus Mutual. První příklad je pojištění na trojitý liquidity pool na Curve Finance, zejména tedy na yield-bearing token 3CRV.

Pokud si chcete pojistit vložených 10 000 DAI na 30 dní, zaplatíte něco přes 1 000 DAI. Pojištění se vztahuje na vychýlení ceny 3CRV o více než 10 %, ale nevztahuje se už na chybu smart kontraktů Curve Finance.

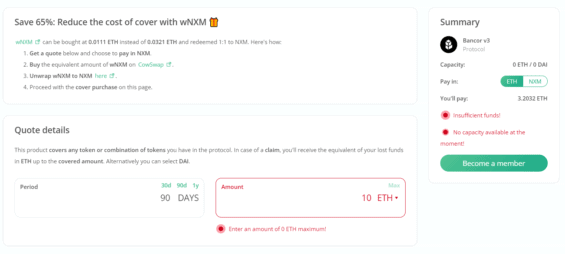

Druhý příklad je obecné pojištění na třetí verzi Bancoru, decentralizované burzy na Ethereu.

Při uzamčení 10 ETH na 90 dní zaplatíte 3,2 ETH. Pojištění platí na všechny páry, které v Bancoru máte uzamčené, a je uplatnitelné např. při chybě smart kontraktu či governance útoku.

Rizika a nevýhody DeFi – Na co si dát pozor?

Celý svět DeFi není pouze růžový a je důležité si to uvědomovat. Na bázi Etherea vznikla řada Ponziho schémat, hazardních her a všeobecně podvodných projektů, u nichž tvůrci zamýšlejí krádež prostředků investorů od samého začátku.

Výše jsme si už uvedli, že pro svět kryptoměn a zejména DeFi existuje velmi malé množství platných legislativních požadavků. Z toho důvodu je pro podvodníky celkem jednoduché oklamat důvěřivé a neopatrné investory a pak s ukradenými prostředky utéci.

U decentralizovaných protokolů se běžně nevyužívá žádná forma KYC ověření. Jediné, co o jiných uživatelích se 100% jistotou víme, je podoba jejich kryptoměnových adres.

Úřady a bezpečnostní složky se pseudoanonymitu kryptoměn (vyjma těch vyloženě anonymizačních, jako je např. ZCash nebo Monero) snaží co nejvíce využívat a občas se jim podvodníka podaří i dohledat.

To ale ani zdaleka není pravidlem. Drtivá většina kryptoměnových podvodů pachatelům bez problému prochází, mnohdy mohou býti i solidně výdělečné.

Příkladem může být např. kryptoměna SQUID, která se ukázala jako rugpull a honeypot.

Protože je síť drtivé většiny kryptoměn plně transparentní a adresa podvodníků známá, je možné sledovat přesun jejich prostředků po krádeži. Toho využívá jak policie, tak i bezpečnostní týmy centralizovaných burz, které tímto dokáží některé podvodníky odhalit, zablokovat a jejich kryptoměny zkonfiskovat.

Takto např. Binance zachránila malou část ukradených prostředků z hacku Roninu. Podvodníci ale mohou využít různých mixérů či jiných anonymizačních nástrojů, tím byl např. dnes již vládními autoritami zastavený Tornado Cash (TORN).

Tyto služby dokáží změnit kryptoměnové adresy bez zpětných vazeb, což může být bohužel využito i pro vyprání špinavých peněz.

Přesně tyto problémy by měly řešit AML (Anti-money laundering) zákony, které z větší části mohou za pomalu ale jistě prostupující požadavky na KYC i do světa DeFi.

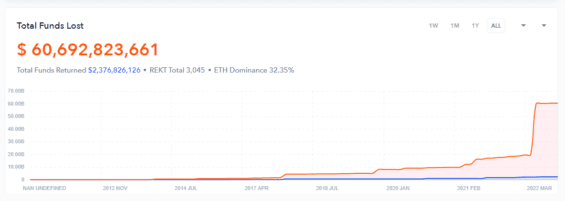

Ovšem i přes to, že je řada AML zákonů už dávno v platnosti, se během let 2021 a 2022 zvýšil počet ukradených či jinak ztracených kryptoměn 9násobně, jak dokládá následující graf od DEFIYIELD.

Poslední skok na grafu je způsobený zhroucením protokolu Terra, tato událost není ovšem klasifikována jako podvod, ale spíše jako run na banku.

Ovšem i bez padlé Terry dosahuje počet ukradnutých kryptoměn hackery či jinými podvodníky na neskutečných 20 miliard dolarů. Z toho se podařilo právoplatným majitelům navrátit téměř 2,5 miliardy dolarů a i když je to úctyhodné číslo, stále to znamená, že spousta investorů byla okradena o více než 17 miliard dolarů.

DEFIYIELD do grafu zahrnul celkem 3 045 událostí s tím, že 32,35 % prostředků se nacházelo na síti Etherea.

Jak můžete vidět, přežít a vydělat v DeFi není procházka růžovým sadem. Níže naleznete přehledně ta nejpodstatnější rizika, která vás v DeFi mohou potkat, a také jak se proti nim efektivně bránit.

- DeFi projektů je velmi mnoho: Každým dnem vznikají nové a nové DeFi projekty, které imitují již existující a fungující platformy či přinášejí něco “navíc”. Některé z nich mohou býti bezesporu úspěšné a mohou se zhodnotit o slušná procenta, vybrat ty správné ale není jednoduché.

- Vysoká koncentrace podvodů: V odstavcích výše jsme si vysvětlili, jak nejznámější podvodné projekty v DeFi fungují, a kdyby na to bylo dostatek místa, mohli bychom jich tu vyjmenovat další desítky. Scammeři jsou vynalézaví a každou chvíli přicházejí s něčím novým, dejte si pozor zejména na phishing.

- Na některých sítích jsou poplatky velmi drahé: Ethereum je proslulé svými masivními poplatky dosahujícími klidně až na desítky či stovky dolarů v těch největších špičkách na trhu. Prostá směna tokenů v částkách kolem pár tisíc korun vás tak může přijít velmi draho.

- Vysoká volatilita: Kryptoměny jsou obecně známé silnou volatilitou, DeFi projekty jsou na tom s cenovou stabilitou však ještě hůře než “blue chip” kryptoměny jako jsou Bitcoin nebo Ethereum. Denní fluktuace cen kolem 5 až 10 % je pro kryptoměnový a DeFi trh naprosto přirozená, u projektů s nižší tržní kapitalizací ale dochází ještě k prudším cenovým výkyvům.Toto mějte na paměti při otevřených pákových pozicích na nějakých DeFi protokolech, protože přílišné vychýlení ceny kryptoměny jako kolaterálu může půjčku bez problému zlikvidovat.

- Minimální vládní dohled a téměř žádná ochrana investorů: Žádná centralizace, žádné zákony a naprostá svoboda jsou důvody, díky nimž DeFi vůbec vzniklo, a nepochybně z těchto vlastností těží. Zároveň tím ale podvodníkům otevírá dveře dokořán. I když zde instituce ze světa tradičních financí nenajdeme, můžeme tu nalézt jejich obdoby – např. DeFi pojišťovací protokoly, které mohou uživatelům dodat alespoň nějaký pocit bezpečí a jistoty, či různé firmy provádějící audity smart kontraktů jednotlivých projektů. Kryptoměnový projekt s razítkem bezchybného kódu od předních jmen jako CertiK, Consensys či Hacken, které mimochodem není nejlevnější, může investorům takto dokázat, že to se svým produktem myslí opravdu vážně.

- Kryptoměnové půjčky nemají žádný význam pro běžného retailového klienta: I když je koncept půjček v DeFi na jednu stranu geniální, protože je vždy zajištěno splacení, nemá na stranu druhou smysl pro běžného člověka, který tolik kryptoměn nemá a proto by si je chtěl půjčit. Všechny kryptoměnové půjčky musejí být zajištěny dostatečným kolaterálem dosahujícím minimálně hodnoty samotné půjčky.

Jaké jsou naše rady?

- Pro lepší zorientování v celém DeFi doporučujeme začít zlehka a přečíst si naše články na téma staking a yield farming, ve kterých vám ukážeme některé zajímavé příklady. Pak si můžete vyzkoušet např. staking nějakých tokenů CAKE na burze Pancakeswap, liquidity mining opět na PancakeSwapu či Uniswapu a nebo, jestli vás nadchly spíše lending protokoly, propůjčování nějakých mainstreamových kryptoměn na Compoundu či Aave. Až základní principy DeFi pochytíte a zjistíte si něco více o různých strategiích, můžete je kombinovat či využít hromadné investiční strategie např. od yearn.finance.

- Abyste se vyhnuli podvodům a o své kryptoměny nepřišli, všechny projekty, do nichž investujete, si prověřujte. Prozkoumejte jejich tokenomiku nejen kvůli vestingu a míře inflace nově vydávaných mincí, ale i z hlediska možných náznaků podvodů. Pokud se jeho tvůrci vyhýbají palčivým otázkám, moc toho o nich veřejně nedohledáte či ani není známá jejich identita, na projekt to nevrhá dobré světlo. Obrovským bonusem je v tomto směru také audit kódu od jedné z prestižních bezpečnostních firem zmiňovaných výše. Z hlediska phishingu si dávejte pozor nejen na podvodné maily či jiné nabídky, ale také na DeFi platformy, na něž se připojujete. I připojení na nedůvěryhodnou platformu vám může vaší peněženku kompletně vyprázdnit.

- Až si základní principy DeFi osaháte, můžete vyzkoušet i jiné sítě, než jen Ethereum, a vyhnout se tak masivním poplatkům. Jiné rozvinuté ekosystémy, které máme vyzkoušené, jsou např. Solana, BNB Chain, Arbitrum, Harmony, Optimism, Polygon či Avalanche. Řada velkých protokolů tyto jiné sítě už plně podporuje, naleznete tu ale i spoustu nových. Až na jiné sítě budete přecházet, dávejte si velký pozor na to, jak své kryptoměny převádíte. Pro přesun na jiné sítě můžete nakoupit jejich nativní kryptoměnu – např. MATIC, SOL, AVAX, ONE, BNB, OP, či si své nynější kryptoměny (např. ETH) převést přes kryptoměnové mosty a vytvořit tak jeho wrapped verze. V tom případě si musíte bedlivě zkontrolovat správně zvolené sítě a adresy kryptoměnových peněženek, pokud zde bude byť jediná nesrovnalost, o své kryptoměny můžete nenávratně přijít.

Závěrem k DeFi

Asi se všichni shodneme na tom, že je svět DeFi opravdu úchvatný. Nabízí neskutečné množství možností a příležitostí, skýtá ale i řadu nástrah.

Je zároveň vhodné zmínit, že se jedná o první rozsáhlý finanční systém postavený na kryptoměnách jako své infrastruktuře – přesněji řečeno na blockchainech Etherea, Solany, Nearu, BNB Chainu, Avalanche, Optimismu a řady dalších s podporou smart kontraktů.

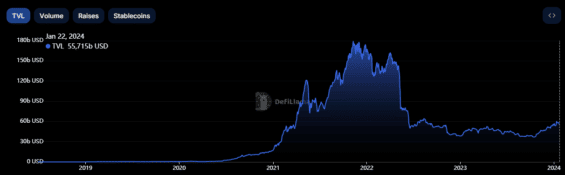

Celkové množství uzamčených prostředků v době psaní článku (leden 2024) dosahuje na cca 54 miliard dolarů. Jsou to prostředky uzamčené ve smart kontraktech pro staking, v liquidity poolech různých decentralizovaných burz, v zápůjčných protokolech v kategorii zástavy (kolaterálu) či v různých farmách (např. farmy Syrup Pools na PancakeSwapu).

Na grafu níže je možné vidět, že v bull marketu na konci roku 2021 byla tato hodnota mnohem vyšší, i tak se ovšem jedná o několikanásobek oproti roku 2020.

Tržní kapitalizace samotného trhu kryptoměn se přitom pohybuje v řádech bilionů dolarů. Z toho plyne, že DeFi skutečně využívá pouze menší procento kryptoměnových investorů.

Když se nad tím pozastavíme, tak to dává smysl, protože současní uživatelé DeFi jsou motivování pouze možným výdělkem. DeFi v současném stavu nemůže sloužit jako plnohodnotná náhrada komplikovanějším finančním produktům ze světa tradičního finančnictví, byť se o to snaží.

To se pravděpodobně změní až v momentě, kdy bude DeFi mnohem více uživatelsky přívětivější, přehlednější a hlavně bezpečnější.

I ve svém nynějším stavu však nabízí spoustu zajímavých a lukrativních příležitostí čekajících na to, až se jich nějaký šikovný investor chopí.

Pokud vás DeFi zaujalo a chtěli byste se dozvědět ještě více, přečtěte si některý z aktuálních článků níže!

Autor

Pod tímto profilem publikují články a recenze autoři stránek Finex.cz a další redaktoři nebo hosté, kteří nejsou stálými autory.

Bývalý šéfredaktor, softwarový architekt a nadšenec do kryptografie, kyberbezpečnosti a blockchainu. V rámci Finexu se zaměřuje zejména na technická témata v oblasti kryptoměn. V současnosti působí také jako správce financí v rámci investiční skupiny Icecaps Capital, v níž se zaměřuje na využití strojového učení v algoritmickém obchodování.

Kryptoměny považuje za platidlo budoucnosti řešící řadu problémů s centralizovanou náturou existujících platebních prostředků. DeFi svět považuje za úchvatný a nabízející spoustu skvělých příležitostí.