Základní informace o J&T Rentier Fund A1

|

Typ produktu

|

Smíšený fond

|

|

Rizikovost produktu

|

5 (odvážný investor)

|

|

Minimální investice

|

1Kč

|

|

Celková nákladovost (TER)

|

1,88 % p.a.

|

|

Pravidelná investice

|

od 1 Kč

|

Se svými finančními prostředky můžeme nakládat různými způsoby. Mezi tři základní způsoby, co můžete s financemi udělat, patří: peníze utratit za zboží a služby, nechat je ležet ladem a požírat inflací nebo investovat. Velkou část financí samozřejmě utratíte, abyste uspokojili svoje základní životní potřeby.

Pokud je to ale možné, alespoň malou část financí byste si měli ušetřit a vytvořit si finanční rezervu. Pokud však tyto ušetřené peníze necháte ležet ladem, začne vám je velmi rychle požírat inflace. Řešením je peníze investovat a zhodnotit je tak.

Jednou z možností, do čeho investovat, jsou investice do akcií zajímavých společností. Právě prostřednictvím podílového fondu J&T RENTIER Fund A1 můžete investovat i relativně malý objem finančních prostředků do širšího portfolia investic.

Diverzifikované fondy snižují riziko nevhodného výběru investice. Každý fond je navíc řízen manažerem s bohatými zkušenostmi a potřebným zázemím.

Podílový fond J&T RENTIER A1 se řadí mezi smíšené fondy a kombinuje dluhopisové a akciové investice. Část portfolia s dluhopisy používá prověřenou strategii, akciová část je tvořená stabilními a výnosnými společnostmi.

Mezi aktiva, do nichž fond investuje, patří například: SPDR Gold Shares, České státní dluhopisy 1,75% 23/06/2032, Total Energies, Astrazeneca, British american tobacco P.L.C. nebo JPMorgan chase.

Obsah článku

Představení JT INVESTIČNÍ SPOLEČNOST, a.s.

Podílový fond J&T RENTIER A1 spravuje J&T INVESTIČNÍ SPOLEČNOST, a.s., která je součástí nadnárodní finanční skupiny J&T FINANCE GROUP SE. Společnost vznikla v roce 1997 a v současné době patří k významným tuzemským správcům fondů.

Objem majetku, který J&T INVESTIČNÍ SPOLEČNOST ve fondech spravuje, dosahuje více než 35 mld. Kč a registruje u sebe více než 100 tisíc investorů. Navíc se jejich fondy v letech 2013, 2017 a 2019 staly investicí roku.

J&T INVESTIČNÍ SPOLEČNOST, a.s. se soustředí především na fondy kvalifikovaných investorů a fondy pro veřejnost. Je 100% dceřinou společností J&T Banky, která se orientuje na privátní bankovnictví na českém a slovenském trhu.

Mnoho zajímavých ocenění

Kromě zmiňovaných ocenění fond roku z let 2013, 217 a 2018 vydaných časopisy Fincentrum a Forbes, získala také další zajímavá ocenění. Roku 2017 a 2018 to byla ocenění Smíšený fond roku a Investice roku, v roce 2019 též Smíšený fond roku a v roce 2021 Progresivní dluhopisový fond.

Co vše vám může podílový fond J&T RENTIER Fund A1 nabídnout, jakými poplatky je fond zatížen a je zde něco, na co byste si měli dát pozor? Čtěte dále.

Graf vývoje výkonnosti fondu

Podívejte se na graf vývoje fondu za období od roku 2019 do současnosti. Pamatujte. Minulá výkonnost nezaručuje budoucí výnosy.

J&T Rentier Fund A1

/

JT-RENTIER-A1

Porovnání: Fond J&T RENTIER A1 od svého založení v roce 2019 dosáhl zhodnocení 5,32 % p.a. Za tu dobu se vklady ve fondu zhodnotily o zhruba 20 %.

Pro srovnání, průměrné roční zhodnocení indexu S&P 500 činí během posledních 65 let 10,5 % p.a. a za posledních 10 let se index S&P 500 zhodnotil o cca 180 %.

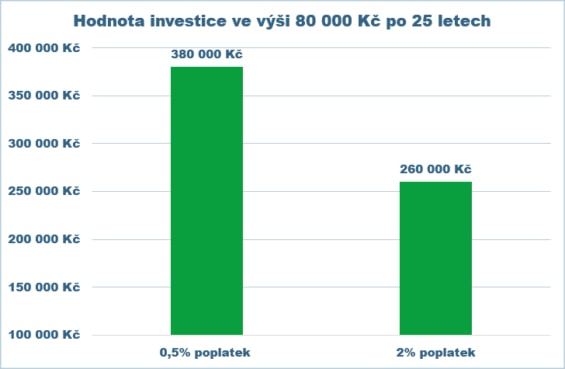

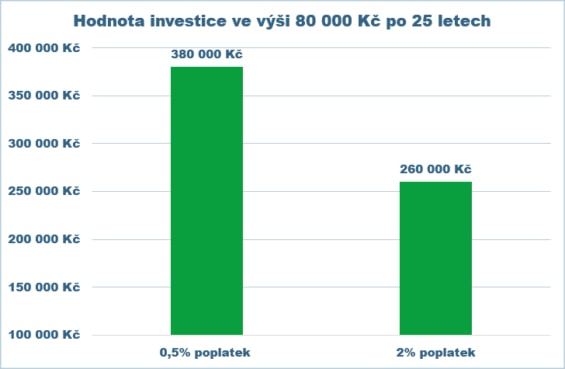

Obrovskou roli ve výsledném zhodnocení investice hrají poplatky, o kterých jsme se více rozepsali níže.

Nad investicemi přemýšlejte a nezapomeňte porovnávat výhodnější možnosti.

J&T RENTIER Fund A1 – charakteristika fondu

J&T RENTIER Fund A1 je smíšený fond kombinující dluhopisové a akciové investice. Fond má za cíl zhodnocovat kapitál v českých korunách a eurech za pomocí investice do cenných papírů a nástrojů peněžního trhu. Účelem je dosažení optimálního výnosu, a současně prostřednictvím diverzifikace snížit míru investičního rizika.

Fond je řízen aktivně, dluhopisová část portfolia je postavena na prověřené strategii fondu J&T Bond CZK. Společnost investuje do akcií stabilních ziskových společností.

Tento fond je vhodný pro investory, kteří chtějí investovat jak do dluhopisů, tak i do akcií, a zároveň mít možnost vybírat si mezi korunami a eury.

Investoři mají také možnost volit mezi akumulační a dividendovou třídou.

Pro dosažení investičních cílů fond investuje do veřejně obchodovatelných cenných papírů (včetně ETF fondů), veřejně obchodovatelných dluhopisových instrumentů a omezeně do nástrojů peněžního trhu.

TIP: Zajímá vás, co jsou to podílové fondy a jak přesně fungují? Přečtěte si náš komplexní článek, ať podílovým fondům plně porozumíte.

Z největší části fond investuje do zahraničních akcií, na druhé příčce jsou zahraniční korporátní dluhopisy, následně domácí korporátní dluhopisy, státní domácí dluhopisy, domácí akcie, zahraniční podílové listy a jako poslední je zahraniční hotovost. Rozložení majetku se může měnit.

Dividenda z fondu se vyplácí pololetně, a její očekávaná výše se vyhlašuje vždy na začátku roku. Je zde vyšší rizikovost, ale s ní souvisí také vyšší potenciál zhodnocení.

Minimální výše investice

Minimální výše investice činí pouze 1Kč, stejně tak minimální výše vkladu při pravidelném investování se pohybuje od 1 Kč.

Pro porovnání, minimální investice u fondu ČSOB Bohatství činí jednorázově 5 000Kč a pravidelně od 500 Kč.

Do čeho fond investuje?

Portfolio fondu je nastaveno následovně:

- Investice do akcií – minimálně 30 %, maximálně 70 %

- Investice do dluhových instrumentů – minimálně 30 %, maximálně 70 %

- Investice do nástrojů peněžního trhu – minimálně 0 %, maximálně 40 %

Investice do akcií by měly zahrnovat přímé nákupy akcií společností v různých oblastech podnikání, které působí ve střední a východní Evropě, v západní Evropě a v USA.

Poplatky fondu

Investování do podílových fondů je samozřejmě spojeno s poplatky, které jsou určené k úhradě nákladů za správu fondu. Součástí těchto nákladů je také propagace a distribuce. Poplatky samozřejmě mohou znatelně snižovat celkový výnos z investice.

Mezi jednorázové poplatky, které jsou investorovi účtované před nebo po uskutečnění investice patří:

- Vstupní poplatek: max. 4 % z objemu plánované investice.

- Výstupní poplatek: 0 % z objemu nastřádané investice. Poplatek se účtuje při zpětném výběru majetku.

Vstupní poplatek zaplatíte jako investor při vstupu do podílového fondu. Jedná se o jednorázový výdaj, který výnos v případě delší investiční doby zásadně neovlivňuje.Obvykle se uvádí nejvyšší částky, které mohou být investorovi účtovány. Tento poplatek slouží k úhradě nákladů spojených s vydáním nebo odkoupením podílových listů fondu. Poplatek může být i nižší nebo nulový. Stanoven je obvykle jako procentní podíl z investované částky.

Vstupní poplatek u fondů peněžního trhu se pohybuje mezi 1 % až 2 %. Maximální poplatek 4 % je tedy opravdu zbytečně vysoký.Konkrétní výše poplatku je však závislá na výši investice. Čím vyšší investice, tím nižší poplatek banka poskytuje.

Výstupní poplatek se hradí při vystoupení z fondu, především při vypršení plánované doby investice. Ve většině případů se s tímto poplatkem již nesetkáte.Mezi další důležité poplatky patří:

- Poplatek za obhospodařování: 1,5 % p.a. (0,75 % p.a. prvních 12 měsíců, 1 % p.a. následujících 12 měsíců, 1,5 % po uplynutí 24 měsíců od založení)

Poplatek za obhospodařování je pravidelný výdaj, který je strháván z investice po celou dobu trvání. Obvykle se pohybuje okolo 1 až 1,5 % p.a. Má důležitý vliv na výkon fondu, proto si pohlídejte, aby nebyl příliš vysoký.

- Celková nákladovost (TER): 1,88 % p.a.

Tento poplatek představuje poměr celkové výše provozních nákladů k průměrné měsíční hodnotě vlastního kapitálu fondu. Údaj zahrnuje náklady a jiné platby hrazené z majetku fondu v průběhu roku. Tyto náklady nejsou účtovány přímo investorovi, ale odrazí se ve výkonnosti dané investice.

Zkratka TER vznikla z Total Expense Ratio, tedy provozní nákladovost fondu. Tento poplatek se uvádí v % a vyplatí se jej sledovat, protože fond hradí náklady na provoz z financí investora.

Nemusí ale vždy platit, že čím vyšší TER, tím horší fond. I přes vysokou nákladovost může fond přinášet skvělé výnosy. Nákladovost se u českých fondů pohybuje většinou v rozmezí 1 až 2 % p.a.

Mezi poslední poplatky, které zahrnuje J&T RENTIER Fund A1, patří poplatek hrazený z majetku fondu za zvláštních podmínek:

- Výkonnostní poplatek: 0 %

Výkonnostní poplatek nebývá u všech fondů. Pokud je přítomen, hradí se z hodnoty výnosu fondu nad benchmarkem fondu. Tento poplatek má za úkol motivovat manažera k nadstandardním výsledkům.

Pokud se mu daří, obdrží bonus vycházející právě z tohoto poplatku. J&T RENTIER Fund A1 ale tímto poplatkem nedisponuje.

Na co si dát pozor u poplatků?

V případě poplatků je především sledujte TER poplatek, tedy správcovský poplatek (poplatek za obhospodařování). Tento náklad investor často přehlíží, protože se soustředí především na vstupní poplatky. Mnoho investorů se dokonce zaměřuje na fondy s nižším vstupním poplatkem, které ale mají ve výsledku vyšší roční nákladovost.

V delším horizontu má ale poplatek mnohem větší vliv na vývoj hodnoty investice než samotný vstupní poplatek. Jedná se totiž o pravidelný každoroční náklad, zatímco vstupní poplatek platíte jednorázově.

Pamatujte že, čím nižší procento nákladovosti TER, tím lépe pro investory.

Stejně tak si dávejte pozor na rozdíly v poplatcích, ač jsou třeba jen 0,5 %. Na konci investičního horizontu se může jednat o skutečně extrémní rozdíly, i když se to nyní může zdát málo, za 20 let se může takový poplatek ve vaší investici značně prodražit (náklady v průběhu času exponenciálně rostou).

Jeden příklad za všechny:

Předpokládejme, že investujete 80 000 Kč. Investici držíte 25 let, zhodnocení činí 7 % ročně a platíte 0,50 % ročních poplatků. Na konci 25letého období bude mít vaše investice hodnotu přibližně 380 000 Kč. Pokud by poplatek nebyl 0,5 % ale 2 %, po 25 letech vám zůstane přibližně 260 000 Kč.

Tento “nepatrný” rozdíl v poplatcích 1,5 % vás stál 120 000 Kč. Rozhodně se nejedná o nic výjimečného.

Rozdíly v poplatcích mohou být ještě daleko větší.

Rizikovost a doporučený investiční horizont

Fond se řadí do rizikové skupiny 5, což na stupnici od 1 do 7 představuje střední až vyšší riziko ztráty, ale zároveň střední až vyšší šance potencionálního zhodnocení.

Pokud se číslo přibližuje k 7, tím vyšší výnos může fond poskytovat, ale zároveň je také méně předvídatelný a může dojít ke ztrátám. Nejnižší číslo také není zcela bez rizika, ale je obvykle předvídatelnější, s čímž souvisí naopak nižší výnos.

Tyto hodnoty se stanovují na základě údajů z minulosti, které mohou spolehlivě posoudit profil fondu i v budoucnu. Rizika se neustále přehodnocují a mohou klesat nebo naopak stoupat.

Stejně jako každá jiná investice, ani tato není zcela bez rizika. I když historická data napovídají jinak, nemusí být zaručeným ukazatelem, a na to je třeba myslet.

Také je nutné brát v potaz, že fondy jsou vystaveny riziku ztráty, která je zapříčiněná chybou v interních procesech nebo selháním lidského faktoru či systémů v důsledků externích událostí.

Při investování do tohoto fondu je rizikem především kolísání cen akcií nebo nedodržení závazků emitentů dluhopisů či nástrojů peněžních trhů nebo snížení důvěryhodnosti emitentů. Vliv může mít také riziko obtížnější likvidity.

Vždy platí, že hodnota investice může klesat i stoupat, a její návratnost není nikdy zaručena.

Dynamický investor

Investor, který investuje do portfolia s rizikovostí 5 se nazývá dynamický investor. Tento investor má za cíl rozložit své portfolio rovnoměrně mezi všechny třídy aktiv.

Základem pro něj jsou konzervativní investiční nástroje a rizikovější nástavba, která zvyšuje potenciál výnosu. Požadovaný investiční horizont pro tohoto investora je zpravidla delšího rozsahu.

Podíl rizikových investic se u tohoto typu investora pohybuje kolem 40 %, přičemž alespoň pětina jeho portfolia je obvykle likvidní.

Doporučený investiční horizont

Investiční horizont představuje dobu, na kterou je doporučeno do fondu investovat, abyste dosáhli optimálního výnosu. U tohoto fondu je potřeba počítat s mírnými výkyvy, a tím pádem je doporučený investiční horizont u tohoto fondu stanoven minimálně na min. 3 roky. Investovat ale samozřejmě můžete i v delším časovém horizontu (+10 let), což bude pravděpodobně daleko lepší.

Založení J&T RENTIER Fund A1

Smlouvou je možné si založit online z pohodlí domova. Dále pak můžete využívat také jakýkoliv vkladový produkt nebo investiční nástroj z nabídky J&T Banky. Podmínkou pro sjednání je věk minimálně 18 let a české nebo slovenské občanství.

Pro sjednání je dále potřeba mobilní telefon nebo počítač s internetovým připojením. Smlouvu následně aktivujete na dálku prostřednictvím platby na účet J&T Banky. Fond a jiné produkty je také možné založit na pobočce.

Porovnání aktivně spravované vs. pasivně spravované fondy

J&T RENTIER Fund A1 je aktivní investice, která je postavena na myšlence, že maximálního zisku z obchodování na burze lze dosáhnout aktivním výběrem těch správných akcií nebo jiných aktiv. Oproti tomu pasivní investice většinou znamená kopírování nejrůznějších akciových indexů, a to za účelem ušetření nákladů a získání vyšších výnosů, než u aktivně spravovaných fondů.

V posledních letech vyšší výkonnost vykazují pasivní fondy a zaznívají dokonce i názory, že aktivní investování je v podstatě mrtvé. Kritici pasivního investování ale poukazují na to, že dokáže být výkonnější než aktivní pouze v dobrých časech.

V takových případech je jedno, do jakých akcií se investuje, protože rostou zkrátka všechny. Zde pak nabývá významu velmi malá nákladovost pasivních fondů, které tak díky tomu mohou porážet fondy aktivně spravované.

TIP: Více informací o tom, jak funguje aktivní a pasivní investování, najdete v našem článku.

Zajímavou alternativou pasivního investování mohou být ETF, které fungují na principu investování do fondu nákupem jeho cenného papíru na burze (stejně, jako při nákupu akcií), akorát s tím rozdílem, že skrze ETF kupujeme “koš akcií” a ne jednotlivý titul.

Pokud vás časově nenáročně pasivní investování zajímá více, můžete využít českých renomovaných investičních platforem jako je například v poslední době velice oblíbené Portu. Portu je investiční platforma, pomocí které lze investovat již od pár stovek měsíčně do řady titulů najednou (ETF – burzovně obchodované fondy) a diverzifikovat tak investiční riziko.

Portu nabízí zajímavý výkon portfolia za výhodný roční poplatek 0,6 – 1 %. To je oproti poplatkům u fondu, které se mohou vyšplhat na 3 – 4 % celkem výrazný rozdíl.

Více o investiční platformě Portu si můžete přečíst v naší recenzi. Zde případně naleznete recenze dalších investičních platforem.

Závěr – zhodnocení fondu a jeho poskytovatele

Fond J&T RENTIER Fund A1 je otevřený standardní smíšený fond vhodný pro základní, informované i zkušené investory. Cílem fondu je dosažení kapitálového zhodnocení investováním do dluhopisových a akciových nástrojů.

Akciová a dluhopisová část by měla být v portfoliu zastoupena v rozpětí 30 – 70 % pro obě části. V době růstu fond preferuje akcie před dluhopisy. Dojde-li k zhoršení ekonomiky, upřednostňuje naopak dluhopisy před akciemi. Doporučený investiční horizont činí 3 roky a více.

Fond se řadí do stupně rizikovosti 5, je tedy vhodný pro dynamické investory, kteří požadují konzervativní základ a rizikovější nástavbu pro vyšší výnosy. Tento fond navíc interaguje s J&T Bankou, díky tomu mohou investoři využívat služeb, které banka poskytuje.

Investiční společnost J&T získala se svými fondy řadu ocenění, které potvrzují kvalitu práce a dlouholeté zkušenosti.

O J&T RENTIER Fund A1 jste se dozvěděli z naší recenze vše důležité, nyní záleží jen na vás, jestli se rozhodnete do tohoto fondu investovat či ne. Další detailní informace naleznete v dokumentu Klíčové informace pro investory.

Nezaujal vás fond J&T RENTIER Fund A1? Podívejte se například na fond ČSOB Bohatství, který nabízí zajímavější podmínky. Pokud chcete mít jistotu a nechcete podstupovat riziko, řešením také může být spořicí účet.

Banky momentálně úrokové sazby na spořicích účtech zvyšují, což vám pomůže vaše peníze alespoň částečně ochránit před inflací. Podívejte se na aktuální srovnání spořicích účtů 2025.

Další podílové fondy od JT INVESTIČNÍ SPOLEČNOST, a.s.