Decentralizovaná burza UniswapRecenze, návod, zkušenosti, diskuze

Hodnocení Finex.cz

Nejpopulárnější decentralizovaná burza na světě

Uniswap je nejpoužívanější DEX na světě s objemem (volume) několika desítek miliard dolarů zobchodovaných kryptoměn měsíčně. Tomu vděčí i díky tomu, že se jedná o jednu z prvních DEX, která v DeFi vznikla. Je přeložena do češtiny a funguje na více než 10 sítích, např. na Ethereu, BNB Smart Chainu, Polygonu, Base nebo Avalanche. Oslní i počtem doplňkových funkcí. Použití Uniswapu je anonymní, stačí jen připojit kryptoměnovou peněženku. Není potřeba registrace ani ověření totožnosti. Burza je řízena decentralizovaně a její governance token nese ticker UNI.

Hodnocení Finex.cz

100%

80%

95%

95%

97%

Základní informace o Uniswap

| Vznik | listopad 2018 |

|---|---|

| Nabízené služby | Směna (nákup, prodej), Limitní objednávky, Staking, Poskytování likvidity, Nákup kryptoměn za fiat, NFT tržiště |

| Podporované kryptoměny | Tokeny na EVM kompatibilních sítích (Ethereum, Polygon, Arbitrum, Optimism, BSC a další) |

| Poplatek za obchod | 0,3 % |

| Vlastní token | Uniswap (UNI) |

Uniswap je jedna z největších decentralizovaných burz, neodmyslitelných součástí pro svět decentralizovaných financí (DeFi).

Uniswap vytvořil Hayden Adams v roce 2018 a od té doby patří mezi top DeFi projekty. V průběhu dalších let inspiroval ke vzniku nepřeberné množství dalších decentralizovaných burz, např. PancakeSwap, Curve Finance nebo SushiSwap – ty všechny Uniswap nějakým způsobem následovaly.

V této recenzi Uniswapu si shrneme, jak Uniswap funguje, co nabízí a také si prakticky ukážeme, jak provést směnu tokenů nebo uzamčení kryptoměn do liquidity poolů.

Obsah recenze Uniswap

Co je Uniswap?

Jak jsme již zmínili v úvodu, Uniswap je decentralizovaná burza (DEX). Decentralizované burzy jsou ve světě DeFi jakousi alternativou pro tradiční centralizované burzy (jako je např. Binance nebo Huobi). Pro uživatele jsou mnohem jednodušší, protože se nemusí nikam přihlašovat, není třeba provádět žádné ověření typu KYC a proces nákupu a prodeje kryptoměn je většinou velmi rychlý.

K používání jakékoliv decentralizované burzy musíme mít vytvořenou vlastní kryptoměnovou peněženku – např. MetaMask.

Jakmile se do rozhraní své kryptoměnové peněženky přihlásíme, připojíme se na decentralizovanou burzu pouze skrze její veřejný klíč. Pak už si jen vybereme obě kryptoměny, mezi kterými chceme provést směnu a jedním tlačítkem obchod dokončíme. Takto jednoduché to je!

Kouzlo decentralizované burzy (zkráceně DEX) spočívá v tom, že ke své funkčnosti využívá smart kontrakty běžící na blockchainu, v případě Uniswapu se jedná o síť Etherea. Když provedeme jakýkoliv obchod nebo vložení tokenů do liquidity poolů (dále si vše vysvětlíme), spustíme vlastně nějaký smart kontrakt, který s naší kryptoměnovou peněženkou převod uskuteční. Není zde žádný prostředník, pouze těžaři Etherea, kteří transakce ověří.

Uniswap má řadu konkurentů na jiných smart chainech, příkladem může být např. burza PancakeSwap fungující na BNB Smart Chainu. Můžeme však nalézt konkurenty i přímo na síti Etherea – tím největším je SushiSwap.

Jak Uniswap funguje?

Tak, jako jsou u centralizovaných burz veškeré transakce vyřizovány skrze interní mechanismy a centralizované účetní knihy, zde transakce vyřizuje čistě naprogramovaný model zvaný Automated Market Maker (AMM). Ten ke své funkčnosti využívá liquidity pooly.

Celý systém AMM funguje ve spolupráci s uživateli. Místo toho, aby byl každý obchod uskutečněn mezi stranami prodejce a kupujícího (tak, jako u centralizovaných burz), v konceptu AMM uživatelé obchodují své kryptoměny vždy vzhledem k liquidity poolům.

Liquidity pool (lámanou češtinou přeloženo jako “bazén s likviditou”) si můžeme představit skutečně jako bazén, ve kterém se nacházejí mince obou obchodovaných kryptoměn (např. ETH a USDT).

Poznámka: V dřívějších verzích Uniswapu (v1 a v2) byl bazén z poloviny naplněn jednou kryptoměnou a z poloviny druhou – algoritmus se vždy stará o to, aby hodnota obou kryptoměn v liquidity poolu byla vyrovnaná.

V poslední aktuální verzi v3 byl však představen koncept koncentrované likvidity, díky kterému mohou být námi investované kryptoměny i v jiném poměru – třeba 1:4. Koncentrovanou likviditu si více rozebereme dále v článku.

Když se rozhodneme nakoupit např. ETH, z bazénu (liquidity poolu) si ETH vezmeme a v odpovídající hodnotě do něj USDT vložíme. Přitom musíme zaplatit poplatek, který jde z části těžařům Etherea za ověření transakce, ale také uživatelům, jež do liquidity poolu přispívají, těm se říká poskytovatelé likvidity (anglicky liquidity providers).

Bez poskytovatelů likvidity se tedy decentralizovaná burza a AMM neobejde. Abychom mohli uskutečnit obchod, trh musí být likvidní – v liquidity poolu se musí nacházet dostatek mincí.

Stát se poskytovateli likvidity je opravdu jednoduché, musíme provést jen pár kroků v rozhraní Uniswapu. Jednoduše tak vložíme své kryptoměny do některého z liquidity poolů a budeme vydělávat na transakcích jiných uživatelů. I když to zní jako pohádkový pasivní příjem, i poskytování likvidity skýtá úskalí a rizika. Vše se dočtete dále v článku.

Jak se na Uniswap připojíme?

Na Uniswap se nemusíme přihlašovat pod žádným uživatelským jménem či heslem, stačí se připojit pouze skrze kryptoměnovou peněženku. Jako příklad je vhodné uvést MetaMask.

MetaMask si můžeme stáhnout na oficiálních stránkách vydavatele jako rozšíření do webového prohlížeče, pro více informací je k dispozici návod.

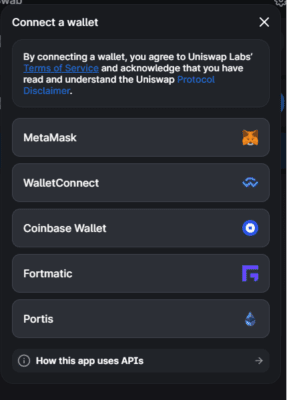

Pro připojení na Uniswap se pouze přihlásíme na svou peněženku skrze rozšíření ve webovém prohlížeči a pak na hlavní stránce Uniswapu klikneme na tlačítko Connect Wallet v pravém horním rohu. Zobrazí se nám následující dialog.

Můžeme vidět, že k připojení lze využít i jiné peněženky – např. Coinbase Wallet. Při připojování si musíme dát pozor, abychom měli síť peněženky nastavenou na Ethereum.

Co všechno Uniswap nabízí?

Jak již bylo výše uvedeno, na decentralizované burze Uniswap můžeme provádět směny jednotlivých kryptoměn, ale také se můžeme stát poskytovateli likvidity a do různých liquidity poolů přispívat. Dočkáte se tak pasivního příjmu.

Směna tokenů

Na Uniswapu nalezneme široký výběr těch nejrůznějších ERC-20 tokenů. Jedná se o nativní standard všech tokenů běžících na Ethereu. Z pohledu funkčnosti je směna jakéhokoliv ERC-20 tokenu stejná.

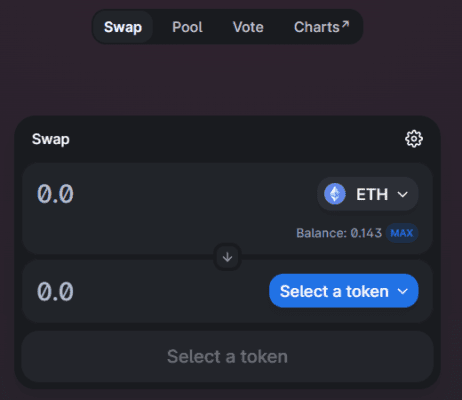

Směna tokenů je ta základní služba nabízená Uniswapem, můžeme se do ní pustit ihned po připojení peněženky. Na následujícím obrázku nalezneme rozhraní pro uskutečnění směny, je opravdu jednoduché a intuitivní.

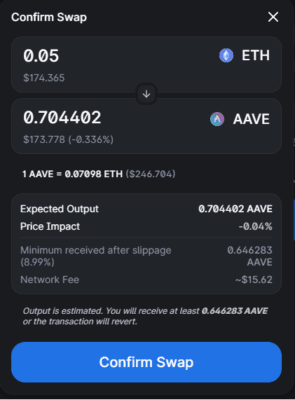

Kliknutím na tlačítko Select a token vybereme další kryptoměnu. Můžeme ovšem změnit i tu první, kde se nyní nachází ETH. Uniswap umožňuje provádět směny mezi jakýmikoliv ERC-20 tokeny. V tomto příkladu zvolíme jako druhý token AAVE, který nakoupíme za 0,05 ETH.

Poznámka: Po kliknutí na ozubené kolečko vpravo nahoře se nám zobrazí dodatečné informace, jako např. nastavení slippage nebo maximální doby na provedení transakce.

Slippage je míra změny ceny, kterou jsme při provádění transakce ochotni akceptovat – tzn. při nastavení slippage na 0,1 % nebude transakce provedena, pokud se cena změní o více než 0,1 %.

Pokud s decentralizovanými burzami nemáte zkušenosti, doporučujeme slippage ponechat na Auto a další hodnoty neměnit.

Rozhraní Uniswapu nám pak zobrazí, kolik AAVE dostaneme podle aktuálního kurzu. Po kliknutí na tlačítko Swap budeme přemístěni do potvrzovacího dialogu.

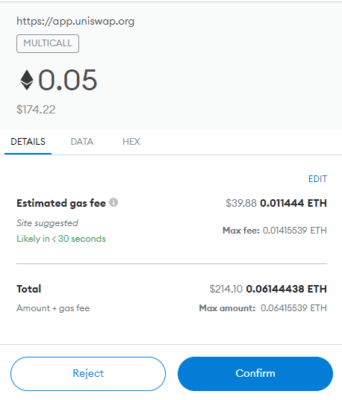

Na obrázku vidíme shrnutí transakce – kolik AAVE zhruba dostaneme, jaký má náš nákup vliv na výkyv ceny a kolik pravděpodobně za transakci zaplatíme na poplatcích. Když dialog potvrdíme, zbývá poslední krok pro dokončení transakce – potvrzení v rozhraní peněženky.

V rozhraní softwarové peněženky vidíme finální údaje o transakci – můžeme si všimnout, že výše skutečného poplatku dosahuje v přepočtu až na téměř 40 dolarů, což je na transakci za 174 dolarů relativně dost. Po potvrzení v peněžence transakce proběhne.

Pokud bude trvat příliš dlouho, můžeme ji v rozhraní softwarové peněženky uspíšit zvýšením poplatku, toho dosáhneme kliknutím na tlačítko Speed up.

Poznámka: Skutečnou výši poplatku vždy najdeme v softwarové peněžence před uskutečněním transakce, vzhledem k rychle se měnícím cenám za gas se vždy jedná o nejpřesnější hodnotu.

Liquidity farming

Již víme, jak důležitou roli hrají poskytovatelé likvidity pro funkčnost celé decentralizované burzy. Nyní si ukážeme, jak to celé funguje.

Pro přechod do sekce liquidity poolů pouze stačí, když na horní liště přejdeme na Pool. Zobrazí se nám soupis všech našich pozic v jednotlivých liquidity poolech.

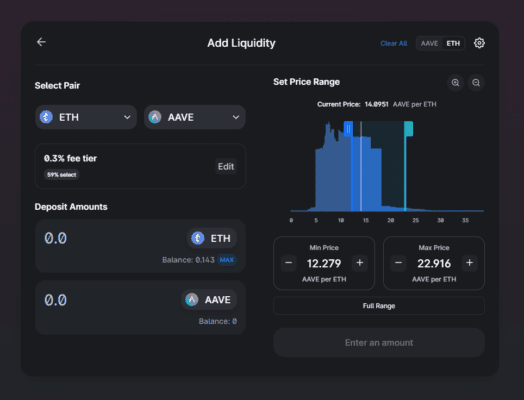

Nyní tu nic nenajdeme, později se zde ale zobrazí všechny liquidity pooly, do kterých budeme přispívat. Pro vytvoření první pozice v nějakém liquidity poolu klikneme na tlačítko New position, zobrazí se nám pak následující dialog.

Rozhraní pro poskytování likvidity může působit trochu komplikovaněji, než rozhraní pro směnu kryptoměn. Musíme zde totiž nastavit trochu více parametrů. Nejprve se podíváme na levou část, která je intuitivní – zvolíme zde opět pár kryptoměn, do kterého chceme poskytovat likviditu, v tomto případě jsme vybrali opět ETH a AAVE.

Poznámka: Liquidity pooly na Uniswapu jsou vždy zvlášť pro jeden pár kryptoměn. Abychom mohli poskytovat likviditu, musíme do liquidity poolu vložit obě kryptoměny, ne jen jednu.

Existují decentralizované burzy, které umožňují provozovat liquidity pooly v různých poměrech a s více než 2 kryptoměnami – např. Curve Finance nebo Balancer.

Dále nastavíme množství vybíraných poplatků – tzv. fee tier. Uniswap automaticky zvolí míru poplatků s nejvyšší likviditou, je tedy ideální automatický výběr ponechat. K dispozici jsou 3 možnosti:

- 0,05% poplatek – ideální pro stablecoiny či jiné vysoce korelované kryptoměny,

- 0,3% poplatek – běžný pro drtivou většinu párů, ve verzích Uniswapu v1 a v2 to byla standardní hodnota,

- 1% poplatek – vhodný pro exotické páry s nízkou likviditou – např. ETH a nějaký nový, málo známý token s malou tržní kapitalizací.

Ještě před tím, než zvolíme, kolik kryptoměn chceme do liquidity poolu vložit, se ale podíváme na pravou část. Abychom pravou část dialogu pochopili, musíme si vysvětlit koncept koncentrované likvidity.

Co je to koncentrovaná likvidita a jak zvyšuje efektivitu liquidity farmingu?

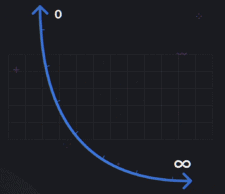

V minulých verzích Uniswapu to bylo jednoduché – když jsme své kryptoměny chtěli vložit do některého z liquidity poolů, museli jsme zvolit podíl 50/50. Naše kryptoměny pak byly rozložené rovnoměrně po celém možném intervalu ceny od 0 do nekonečna.

V případě AAVE a ETH to tedy znamená cenu od téměř 0 AAVE za ETH až do nemyslitelných hodnot.

Efektivita využití kapitálu zde byla téměř na bodu mrazu, většina by totiž nikdy využita nebyla – 1 ETH se v době psaní článku obchoduje cca za 13,4 AAVE, reálně se tedy využije pouze ta část vložených finančních prostředků, která se nachází kolem této oblasti ceny, a protože Uniswap v1 a v2 likviditu rozvrstvil rovnoměrně na použitelný interval, drtivá většina ostatních finančních prostředků se nikdy nepoužije.

Uniswap v3 již umožňuje likviditu koncentrovat, to znamená, že místo toho, aby byly vaše prostředky rozvrstveny na nesmyslně velký interval, můžete je přiřadit pouze na zúžený výběr ceny, ten může být naprosto libovolný – vizualizaci najdete na videu níže.

Zdroj videa: Uniswap.org

V případě ETH a AAVE tedy např. na cenu v rozmezí 11 až 23 AAVE za ETH. Takto mnohonásobně zvýšíme efektivitu našeho kapitálu – je pravděpodobné, že v blízké době se AAVE bude s ETH obchodovat stále kolem této ceny.

Buď můžeme do této zúžené oblasti investovat celý zamýšlený kapitál, náš podíl v liquidity poolu bude tedy větší a dostaneme více odměn (za předpokladu, že se obchodovaná cena v této oblasti stále vyskytuje), nebo v zájmu diverzifikace můžeme investovat poměrově stejný podíl jako předtím a zbylý kapitál investovat někde jinde – např. za něj kryptoměnu nakoupit, stakovat nebo poskytovat likviditu i do jiných liquidity poolů.

Rozsah ceny jsme tedy nastavili na oblast 11 až 23 AAVE/ETH. Vzhledem k nerovnoměrnému rozdělení na jednu i druhou stranu od momentální ceny také nebudeme mít v liquidity poolu stejný podíl kryptoměn. Pokud se rozhodneme investovat 0,05 ETH, což je v době psaní článku kolem 174 dolarů, algoritmus Uniswapu nám spočítá, že ve zvolené oblasti je nutné dorovnat ještě 0,4 AAVE za cenu kolem 101 dolarů.

Pokud se tržní cena kryptoměn dostane mimo náš zvolený interval, likviditu prostě poskytovat nebudeme, protože zde žádná alokována nebude – nehrozí tu ztráta finančních prostředků v tomto slova smyslu.

Předpokládá se, že investor bude změnu ceny ve vlastním zájmu sledovat a zvolený interval podle své obchodní strategie upravovat.

Poznámka: Pokud se rozhodneme, že nechceme likviditu koncentrovat na určitou oblast, můžeme kliknutím na tlačítko Full range v dolní části zvolit opět celý možný interval. Poskytování likvidity bude tak fungovat úplně stejně, jako v dřívějších verzích Uniswapu.

Další postup je už podobný jako se směnou kryptoměn – klikneme na tlačítko Preview, kterým se dostaneme do potvrzovacího dialogu se shrnutím transakce. Zde uvidíme, kolik ETH a AAVE vkládáme, v jaké hodnotě a předpokládanou výši poplatku, dialog potvrdíme a nyní potvrdíme celou operaci ještě v kryptoměnové peněžence.

Poznámka: Protože se jedná o složitější operaci, než pouhou směnu kryptoměn, bude poplatek pravděpodobně o něco vyšší.

Při poskytování likvidity si musíme dát pozor na impermanent loss

Poskytování likvidity může generovat celkem slušný pasivní příjem, zahrnuje však i některá rizika. Vedle všudypřítomných rizik v kryptoměnách, jako je např. hackerský útok, selhání špatně napsaného smart kontraktu nebo uživatelská chyba, je zde i jedno typické pro liquidity farming – impermanent loss.

Impermanent loss je do češtiny volně přeložitelné jako “dočasná ztráta”. Jedná se o efekt, kterému se poskytovatel likvidity vystavuje neustále. Zjednodušeně řečeno je to rozdíl mezi cenou kryptoměn uzamčených v liquidity poolu a cenou, kterou by kryptoměny měly, kdyby je uživatel pouze držel. Vyskytuje se v obou směrech – když cena kryptoměn stoupá i klesá.

Proč tedy likviditu poskytovat, říkáte si?

Je to jednoduché – poskytování likvidity je ziskové za předpokladu, že vybrané poplatky od uživatelů převyšují impermanent loss.

Liquidity pool tedy musí být v pro obchodníky zajímavých kryptoměnách, aby poplatky dosahovaly solidních hodnot.

Co ještě Uniswap umožňuje?

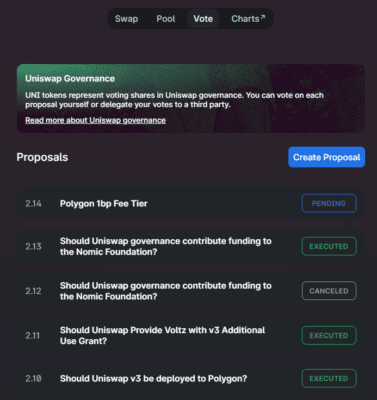

Směna kryptoměn a poskytování likvidity jsou dva hlavní produkty nabízené burzou. Dodatečně ještě můžeme hlasovat o změnách v decentralizovaném protokolu. Uniswap má svou vlastní kryptoměnu UNI. Ta funguje jako tzv. governance token.

Podle míry držených mincí kryptoměny UNI se můžeme podílet na budoucím vývoji celé decentralizované burzy Uniswap. V záložce Vote, jako na obrázku níže, najdeme různé návrhy, o kterých se již hlasovalo a o kterých se hlasovat teprve bude.

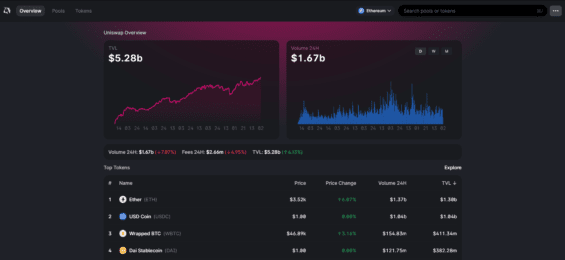

Poslední záložka Charts nám zobrazí různé metriky kryptoměn a liquidity poolů nacházejících se na Uniswapu. Najdeme zde informace o TVL (Total Value Locked – cena finančních prostředků ve všech liquidity poolech) a objemu obchodů. Tokeny i liquidity pooly (nacházejí se níže pod seznamem tokenů) jsou seřazeny podle tržní kapitalizace či TVL.

Poplatky na Uniswapu

Na Uniswapu, stejně jako každé jiné burze, ať už centralizované či decentralizované, musíme zaplatit za provádění různých úkonů poplatky. Poplatky za provádění směn kryptoměn mohou být oproti liquidity farmingu o něco nižší, nýbrž stále dosahují relativně vysokých hodnot. Velké poplatky jsou způsobené nízkou škálovatelností Etherea, to je ovšem problém celé sítě, ne jen Uniswapu.

Co se týče poplatků nastavovaných přímo burzou, tak ty jsou specifické pro každý liquidity pool. Mohou se pohybovat od pár setin procent (u párů se stablecoiny) až po např. 1 % u exotických, méně známých párů. Tyto poplatky jdou do kapsy poskytovatelům likvidity a popisovali jsme si je výše v kapitole o liquidity farmingu.

Uniswap má ještě jeden další druh poplatku – poplatek, který jde přímo do fondu burzy, se kterým pak manipuluje sama komunita skrze hlasování. V dřívějších verzích se jednalo o 0,3 % z každé transakce, v nejnovější verzi je poplatek opět jiný u každého poolu. Při jeho tvorbě může být poplatek kompletně zrušen, nebo nastaven v oblasti 0,25 % – 0,1 %.

Vysoké poplatky mohou spoustu investorů odradit, nabízí se nám ovšem možnost využít alternativní sítě: např. BNB Smart Chain (s největší burzou PancakeSwap) či Polygon (QuickSwap), kde jsou poplatky oproti Ethereu zanedbatelné.

Výhody a nevýhody burzy Uniswap

Uniswap je tou největší decentralizovanou burzou na síti Etherea. S její nejnovější verzí v3 přichází i koncept koncentrované likvidity. Vzhledem k míře TVL na burze je k dispozici i velmi velký počet obchodovatelných kryptoměn.

Výhody

- First mover advantage: Uniswap je největší a nejzvučnější jméno v DEX světě, přičemž má již dlouhodobě denní objemy transakcí srovnatelné s předními CEX (centralizovanými burzami). Ve srovnání s jinými DEX burzami je tak o krok vpřed, přičemž tempo s touto burzou drží zatím maximálně Curve Finance a Sushiswap.

- Noncustodial: Narozdíl od centralizovaných burz jsou Uniswap a další DEX založeny na tom, že vlastnictví a odpovědnost za tokeny nesou pouze jejich držitelé. Nemůže tak dojít ke zamražení fondů obchodníka nebo ke ztrátě prostřednictvím hacku. V případě Uniswapu jsme tak stále za naše klíče odpovědní pouze my sami.

- Žádné KYC: Know-your-customer se často setkává v kryptoměnovém světě s odporem, a proto je Uniswap i pro ty, kteří se nechtějí na burzách verifikovat a snaží se zachovat si soukromí. Není tak potřeba verifikace prostřednictvím pasu, ID nebo jiného dokumentu totožnosti. Stejně se tímto eliminuje možnost ukradení nebo zveřejnění detailů o vaší osobě, jaká se stala například v polovině prosince 2020, kdy hack společnosti Ledger vedl ke zveřejnění 270 000 domovských adres a 1 milionu emailových adres klientů této společnosti. To v případě Uniswapu nehrozí.

- Snadný přístup k novým kryptoměnám: Jelikož je Uniswap decentralizovaný, tak nepřichází ke žádnému schvalovacímu nebo výběrovému procesu, ve kterém se rozhoduje, která kryptoměna bude na burzu zařazena. Nové kryptoměny zde proto bývají zařazeny poměrně rychle, čímž se stává Uniswap zajímavým kvůli své nabídce zejména tokenů s menší tržní kapitalizací.

- Nízké poplatky: Uniswap má také nižší poplatky, než tomu bývá v případě některých centralizovaných burz. Zde to samozřejmě zejména závisí na tom, na jakých burzách a v jakých objemech obchodujeme, avšak s poplatky přibližně 0,3 % z obchodu patří Uniswap mezi ty levnější. Některé pooly (např. pro směnu stablecoinů) mají dokonce ještě nižší poplatky.

- Velmi jednoduché UI: Oproti svým předchůdcům, jako například EtherDelta, je Uniswap z pohledu vizuálního rozhraní jednou z nejjednodušších a nejpřehlednějších burz na trhu. Žádné order booky, komplikované nastavení obchodů a podobně. Pouze jednoduché a přehledné zadávání 2 tokenů, které chceme vyměnit anebo poskytnutí likvidity do LP, po kterém toužíte.

Nevýhody

- Množství podvodů: Jednoduchý přístup k novým kryptoměnám je sice jednou z výhod, ale také se dá na tento fakt podívat i z negativního pohledu. Jelikož se na Uniswap umí teoreticky dostat absolutně jakýkoliv ERC-20 token, tak se tam umí dostat i množství podvodů a fake projektů. Právě proto je třeba si při nákupu kryptoměn, které jsou pouze na Uniswapu, vyhledat více informací o daných kryptoměnách a udělat si svou investorskou povinnost v podobě důkladného přezkoumání projektu.

- Vysoké poplatky: Ačkoli samotné poplatky za směnu jsou poměrně nízké, síť Ethereum může v určitých chvílích být velmi zahlcena a samotné vykonání transakce může stát i mezi 20-200 dolary.

- Selhání a nesplnění transakci: Je také jedním z problémů, který se na Uniswapu může vyskytnout. Ty mohou nastat například v případě využití nízkého transakčního poplatku, který by nebyl profitabilní pro těžaře a nedojde tak ke zpracování transakce. Rovněž může být problém i s nedostatkem likvidity v poolu v daném okamžiku, což by opět vedlo k nezpracovaní transakce. Toto bývá však zejména problém při tokenech s velmi malou tržní kapitalizací a malou likviditou a je poměrně nepravděpodobné, že by se to stalo při významnějším páru.

- Regulátoři: Nevýhodu do budoucna mohou představovat i regulátoři, kteří se mohou pokusit postavit používání Uniswapu mimo zákon, jelikož při obchodování nemusí projít uživatel KYC. S tím mají problémy americké úřady, avšak nikdo nemůže vyloučit, že větší tlak na KYC nevyvinou i regulátoři z Evropy nebo Asie. I kdyby se tak stalo, Uniswap a používání jakýchkoli governance tokenů by museli postavit zcela mimo zákon, jelikož zakázání decentralizované burzy by bylo více než náročné.

Závěr

Uniswap je skvělým kandidátem pro vyzkoušení obchodování a poskytování likvidity na decentralizované burze. Jedná se o největší a nejvíce spolehlivou burzu na síti Etherea poskytující širokou nabídku obchodovatelných kryptoměn. Verze v3 představila velmi zajímavou možnost koncentrované likvidity, což potenciální výdělečnost liquidity miningu ještě více zvyšuje.

Více informací o Uniswap

| Jméno firmy | Uniswap |

|---|

|

Decentralizované burzy

|

|

| Vznik | listopad 2018 |

|---|---|

| Typ burzy | Decentralizovaná burza typu AMM |

| Vlastní token | Uniswap (UNI) |

| Webová stránka | https://uniswap.org/ |

| V češtině | |

|

Důležité informace pro investora

|

|

| Nabízené služby | Směna (nákup, prodej), Limitní objednávky, Staking, Poskytování likvidity, Nákup kryptoměn za fiat, NFT tržiště |

| Podporované kryptoměny | Tokeny na EVM kompatibilních sítích (Ethereum, Polygon, Arbitrum, Optimism, BSC a další) |

| Poplatek za obchod | 0,3 % |

| Minimální investice | Není stanoveno |

|

Nástroje a nabízené služby

|

|

| Nákup kryptoměn za fiat | |

| Limitní příkazy | |

| Staking | |

| Poskytování likvidity | |

| NFT tržiště | |

| Vlastní peněženka | |

| Další služby | Světově nejpoužívanější DEX |

|

Aplikace

|

|

| Mobilní aplikace | |

| Webová verze | |

|

Zákaznická podpora

|

|

| Možnosti zákaznické podpory | FAQ, Help Center, Chatbot, Kontaktní formulář, Discord |

Autor

Bývalý šéfredaktor, softwarový architekt a nadšenec do kryptografie, kyberbezpečnosti a blockchainu. V rámci Finexu se zaměřuje zejména na technická témata v oblasti kryptoměn. V současnosti působí také jako správce financí v rámci investiční skupiny Icecaps Capital, v níž se zaměřuje na využití strojového učení v algoritmickém obchodování.

Kryptoměny považuje za platidlo budoucnosti řešící řadu problémů s centralizovanou náturou existujících platebních prostředků. DeFi svět považuje za úchvatný a nabízející spoustu skvělých příležitostí.

Nadšenec do finančních trhů a aktivní investor s desetiletou historií, který se aktuálně soustředí na pasivní investování. Svůj hluboký zájem o finance a investice zhmotňuje do budování Finexu s jasným cílem – stát se nejlepší platformou svého druhu v Česku a na Slovensku.

Matěj věří, že Finex je místem, kde každý člověk s touhou investovat do své budoucnosti najde užitečné rady, návody i inspiraci.

“Cesta investora je náročná. Musíme se vzdělávat a věnovat hromadu času práci. Ale víte co? Ta nezávislost, svoboda a samozřejmě i výdělky za to opravdu stojí.”

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.