O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Investiční platformy - Srovnání investičních platforem 2024

Na této stránce vám pomůžeme rychle se zorientovat ve výhodách a nevýhodách investičních platforem. Cílem je, abyste je dokázali co nejlépe porovnat a sami zhodnotit, která je pro vás nejlepší.

Srovnání investičních platforem

| Investiční platforma | Minimální vklad | Poplatek investora | Otevření a vedení účtu | Hodnocení | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

Poplatek investora: Od 0,47 % ročně z hodnoty portfolia, Otevření a vedení účtu : Zdarma

|

500 Kč | Od 0,47 % ročně z hodnoty portfolia | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Poplatek investora: Zdarma, Otevření a vedení účtu : Zdarma

|

400 Kč | Zdarma | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Při obchodování CFD s tímto poskytovatelem ztrácí 77 % účtů retailových investorů peníze.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Poplatek investora: 1 % ročně, Otevření a vedení účtu : Zdarma

|

100 Kč | 1 % ročně | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Poplatek investora: 0,5 % / 0,85 % / 1,2 % ročně, Otevření a vedení účtu : Zdarma

|

250 Kč | 0,5 % / 0,85 % / 1,2 % ročně | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Poplatek investora: 0,9 % ročně, Otevření a vedení účtu : Zdarma

|

1 000 Kč | 0,9 % ročně | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Poplatek investora: od 1,95 % / 0 % / 3,49 % ročně, Otevření a vedení účtu : Zdarma

|

1 400 Kč | od 1,95 % / 0 % / 3,49 % ročně | Zdarma | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Promo akce

Při registraci využijte promo kód finexcz a ihned získáte 100 Kč na svoji první investici a 7% slevu na poplatky!

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Investice na akciových trzích jsou stále populárnějším způsobem, jak zhodnotit své úspory. Máte na výběr z celé řady možností a možná se ptáte, která investiční platforma je nejlepší.

Nejlepší investiční platformy vám pomohou diverzifikovat portfolia, minimalizovat rizika a maximalizovat potenciální výnosy.

České investiční platformy, ale i ty zahraniční, poskytují přístup k široké škále investičních možností od akcií a dluhopisů přes komodity až po kryptoměny a zejména ETF.

Srovnání investičních platforem nabízí užitečné informace, které pomohou jak začínajícím, tak zkušeným investorům lépe pochopit, jak tyto platformy fungují, jaké mají výhody a co by měli uživatelé před zahájením investic zvážit.

Chcete tedy vědět, jaké jsou vůbec nejlepší investiční platformy? Pak čtěte dále, protože získáte komplexní přehled o dostupných investičních portálech, které můžete využít pro efektivní správu a růst svých investic.

- Investiční platformy fungují podobně jako podílové fondy, kam investoři posílají peníze (pravidelně nebo jednorázově) a hodnota jejich investice je odvozena od podkladových nástrojů, často skupin akcií nebo ETF.

- Hlavním cílem těchto platforem je co nejlevněji a nejefektivněji spravovat akciová portfolia svých klientů.

- K hlavní výhodám investičních platforem patří: Nižší poplatky ve srovnání s tradičními podílovými fondy, snadné nastavení a sledování investic, široká nabídka investic a personalizace investičních plánů.

Obsah článku

Co to jsou investiční platformy?

Investiční platformy, jako jsou Portu, Indigo, Fondee, Fumbi nebo Finax, představují digitální služby – investiční portály – které poskytují automatizované investování s minimální nebo žádnou lidskou interakcí.

Tyto platformy používají algoritmy a sofistikovaný software k analýze finančních dat a vytváření personalizovaných investičních strategií pro klienty.

Uživatelé jednoduše zadají své finanční cíle, časový horizont investování a toleranci k riziku, na základě čehož je jim nabídnut portfoliový plán – obvykle v podobě několika ETF.

Některé investiční platformy však umožňují i sestavení vlastního investičního portfolia – z ETF, ale i akcií a kryptoměn – a následnou automatizaci celého investičního procesu. Jejich prostřednictvím, můžete investovat jak jednorázově, tak pravidelně například prostřednictvím trvalého příkazu.

Investiční platformy mají několik výhod. Předně, jsou obvykle levnější než tradiční podílové fondy a zjednodušují proces investování. Tyto platformy jsou také přístupné 24 hodin denně, což umožňuje uživatelům spravovat a monitorovat své investice kdykoliv a odkudkoliv.

Díky automatizaci a použití pokročilých analytických nástrojů jsou také investiční platformy schopné rychle reagovat na tržní změny, což může vést k efektivnější správě portfolia.

Jednou z klíčových vlastností těchto platforem je schopnost personalizace. Algoritmy neustále analyzují tržní data a přizpůsobují investiční strategie individuálním potřebám klientů.

Pokud například trh prochází volatilitou, platforma – respektive její algoritmus – může automaticky přeskládat aktiva v portfoliu tak, aby portfolio i nadále odpovídalo toleranci rizika klienta.

Jaké jsou hlavní výhody investičních platforem?

Algoritmy a technologie:

Robo-advisory platformy využívají sofistikované algoritmy založené na moderních investičních teoriích a modelování.

Tyto algoritmy analyzují tržní data a historické výkonnosti tříd investičních aktiv, aby určily optimální alokaci aktiv v rámci portfolia klienta.

V závislosti na investičním profilu a toleranci k riziku klienta jsou algoritmy navrženy tak, aby diverzifikovaly investice, minimalizovaly investiční riziko a na druhé straně maximalizovaly potenciální zisky.

Nižší poplatky:

Nejlepší investiční platformy charakterizují nízké poplatky za investování.

Řada začínajících investorů realizuje své první investice v bance prostřednictvím podílových fondů, kdežto na investičních platformách se investuje zejména do pasivně spravovaných ETF, které si účtují minimální poplatky za správu investic.

K poplatku za správu musíte přičíst ještě drobný poplatek platformy, jenž je však díky automatizaci procesů, které eliminují potřebu lidských zdrojů, poměrně nízký.

Ve výsledku tak investování do ETF prostřednictvím investičních platforem zaplatíte na poplatcích mnohem nižší částku, než v případě bankovních podílových fondů.

Snadné nastavení a sledování portfolia:

Investiční platformy umožňují klientům snadno nastavit a sledovat svá portfolia prostřednictvím webových nebo mobilních aplikací.

Klienti mohou jednoduše nastavit své investiční cíle, toleranci k riziku a preferovaný investiční horizont, a platforma poté automaticky vytvoří a spravuje portfolio na základě těchto parametrů.

Uživatelé mají k dispozici snadno čitelné grafy a reporty, které umožňují sledovat výkonnost investic v reálném čase.

Široká škála investičních produktů:

Základ nabídky českých investičních platforem tvoří ETF – burzovně obchodované fondy. Například Portu však nabízejí i možnost investovat do jednotlivých akcií, případně kryptoměn nebo košů kryptoměn.

Přístup k široké škále investičních produktů uspokojí potřeby různých investorů. I prostřednictvím investičních platforem tak můžete diverzifikovat své investice a rozložit riziko napříč různými třídami aktiv.

Díky tomu máte možnost nechat si nastavit (případně si i zvolit) investiční strategii, která nejlépe vyhovuje vašim finančním cílům a preferencím.

Automatizace investičního procesu:

Investiční platformy nabízejí automatizaci investičního procesu, což zahrnuje pravidelné investice – prostřednictvím trvalého bankovního příkazu, rebalancování portfolia nebo měnové zajištění.

Pravidelné investice umožňují klientům konzistentně přispívat do svých portfolií, což vede k lepším dlouhodobým výnosům a zároveň pomáhá těžit z efektu složeného úročení.

Personalizace investičního plánu:

Investiční platformy, jako jsou právě Portu, Indigo, Fondee, Fumbi nebo Finax, nabízejí různé úrovně personalizace, které umožňují klientům přizpůsobit své investiční plány podle vlastních potřeb a cílů.

Klienti mohou například zvolit, zda chtějí investovat do sociálně odpovědných fondů, upřednostňovat určité odvětví nebo se zaměřit na konkrétní geografické oblasti.

Investiční platformy zkrátka představují moderní a efektivní způsob investování, který umožňuje klientům využít výhod technologií a algoritmů k maximalizaci výnosů a minimalizaci rizik.

To vše s poměrně nízkými poplatky, snadným nastavením a širokou škálou investičních možností.

Čím se investiční platformy liší od podílových fondů – srovnání investic?

Investiční platformy přinesly do světa investování prvek demokratizace – zpřístupnily možnost investovat na akciovém trhu takřka každému, už za pár stokorun měsíčně.

Využívají k tomu přitom moderní technologie a algoritmy k automatickému spravování investičních portfolií klientů.

Toto inovativní řešení nabízejí řadu výhod oproti tradičním bankovním institucím, což je činí atraktivní volbou zejména pro začínající investory.

Hlavní rozdíly jsou:

- V poplatcích – investiční platformy jsou mnohem (i 5krát) levnější

- Ve výkonnosti – nižší poplatky znamenají daleko lepší zhodnocení (podrobněji níže)

- V možnostech investování – investiční platformy vesměs umožňují (na rozdíl od podílových fondů) kdykoliv přestat peníze na pravidelné investice posílat, poslat více než je aktuálně nastavená částka, vše kdykoliv vybrat a po čase zase znovu pokračovat

- Kdo je spravuje – mnoho investic do podílových fondů zprostředkovávají banky, které ale nemusí být společnosti spravující samotný fond. To vede k neefektivnosti a zvyšování poplatků

Klasickými podílovými fondy myslíme finanční produkty od společností Generali, ČSOB, AXA nebo Conseq.

Pokud jsme vás zatím nepřesvědčili o výhodách ETF oproti podílovým fondům a uvažujete o výběru podílového fondu, doporučujeme přečíst tento článek.

Nyní se podíváme na několik hlavních aspektů investičních platforem trošku podrobněji.

Poplatky a výkonnost

Problém podílových fondů je, že jsou až příliš drahé. Většinou se platí vstupní nebo výstupní poplatek, někdy dokonce poplatek vypočtený jako podíl z cílové částky.

K tomu snad v téměř všech fondech platíte tzv. manažerský poplatek. Ten se počítá jako procento z aktuálně investované částky, který bývá dalších 2-5 % ročně.

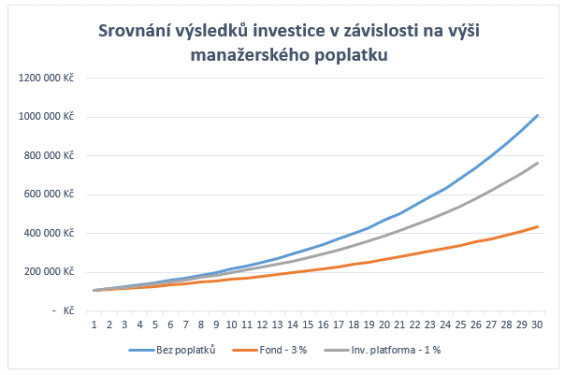

Poplatky, ač se jedná “jenom” o jednotky procent, jsou extrémně důležité. Jejich dopad si budeme demonstrovat na příkladu.

Uvažujme o situaci, že jste jednorázově investovali 100 000 Kč na 30 let. V případě akciového fondu by mohlo průměrné roční zhodnocení dosáhnout kolem 8 % ročně.

Pro jednoduchost a názornost se nyní nebudeme věnovat daním a dalším proměnným.

Při zhodnocování této investice se bude uplatňovat efekt tzv. složeného úročení, kdy se zhodnocuje aktuální naspořená částka (tedy včetně již získaných výnosů). Vzorec je (1+roční zhodnocení) umocněno na počtem let investování.

Nyní se nabízí 3 otázky:

1) Jak by vypadaly výsledky bez jakýchkoliv poplatků? (teoretický ideální případ)

Po 30 letech byste při ročním zhodnocení 8 % měli částku 10,06 krát vyšší, než byla vaše vstupní investice. Po 30 letech by hodnota vaší investice činila něco málo přes milion korun.

2) Jak by vypadaly výsledky v případě drahého podílového fondu?

Uvažujme fond, kde by se celkový poplatek za 30 let v průměru pohyboval na úrovni (zcela reálných) 3 % ročně. Takováto investice by vám přinesla pouhých 432 tisíc korun. Vidíte ten rozdíl?

3) Jak by si vedla investiční platforma?

Nyní se podívejme na výsledek, kdybyste platili pouze 1% roční manažerský poplatek za správu portfolia investiční platformě (nejlepší investiční platformy si účtují poplatek ještě nižší). Takto byste po 30 letech měli 761 tisíc Kč.

Jak můžete vidět, výše poplatků je extrémně důležitá. Ideální případ zcela bez poplatků (který považujte za teoretický) by vám vydělal více jak dvakrát tolik než fond s 3% manažerským poplatkem.

Investiční platforma s 1% poplatkem by vám vydělala 761 tisíc, což je o více jak 3/4 více než onen fond.

Investiční platformy jsou v současnosti asi nejlevnější možnost, jak investovat bez větších zkušeností. Levnější možností by bylo investování prostřednictvím tradičního brokera, což je však náročnější jak na vaše znalosti, tak schopnosti a disciplínu.

Možnosti investování

Podílové fondy mnohdy své investory omezují v nakládání s kapitálem. Například výběr nebývá možné uskutečnit před určitou dobou, nebo nelze investici pozastavit.

Naproti tomu jsme se doposud nesetkali s investiční platformou, kde by nebylo možné investování pozastavit a za libovolnou dobu znovu obnovit, snížit investovanou částku, zvýšit investovanou částku apod.

Nemalá výhoda se skrývá i v možnosti změnit rizikovost portfolia v průběhu investování – s blížícím se odchodem do důchodu například můžete tíhnout k více konzervativním investicím.

Investiční platformy nabízí změnu rizikovosti zdarma (obvykle alespoň jednu v kalendářním roce). U podílových fondů je něco takového neuskutečnitelné – museli byste investici ukončit svou investici, podepsat novou smlouvu, zaplatit všechny poplatky znovu a převést prostředky.

Z toto srovnání investic je asi patrné, že jsou investiční platformy obecně lepší než podílové fondy.

Neznamená to ale, že každá investiční platforma je sázka na jistotu a ani to neznamená, že každý podílový fond je špatný.

Ne každý podílový fond totiž investuje do indexů či ETF (jako je tomu většinově u investičních platforem), a proto mohou některé z nich dosahovat i vyšší výkonnosti.

Důležitost pravidelného investování a rebalancování portfolia

Než se vrhnete na samotné srovnání investičních platforem, je ještě na místě zdůraznit dva důležité principy, které byste měli bezesporu znát.

Pravidelné investování a rebalancování portfolia jsou totiž klíče k úspěšnému pasivnímu investování prostřednictvím investičních platforem.

Pravidelné investování

Investiční rutina pravidelného investování umožňuje pravidelně přidávat prostředky do vašeho portfolia a tím zvyšovat jeho hodnotu.

Tento přístup pomáhá investorům vytvářet finanční návyk, který vede k dlouhodobému finančnímu růstu a stabilitě.

Investoři si mohou vybrat, jakou částku a s jakou frekvencí chtějí investovat, což jim umožňuje pravidelně přispívat finančními prostředky do svých portfolií bez nutnosti manuálního zásahu.

Automatizace zjednodušuje proces investování a pomáhá udržet investory na správné cestě k dosažení finančních cílů.

Pro představu můžete v tabulce níže vidět, jak by se vyvíjela hodnota pravidelné měsíční investice 2 500 Kč v závislosti na délce investičního horizontu a dosaženém zhodnocení.

| Investiční horizont | 6 % | 8 % | 10 % | Investovaná částka |

| 10 let | 410 tisíc Kč | 457 tisíc Kč | 512 tisíc Kč | 300 tisíc Kč |

| 20 let | 1,16 milionu Kč | 1,47 milionu Kč | 1,90 milionu Kč | 600 tisíc Kč |

| 30 let | 2,51 milionu Kč | 3,73 milionu Kč | 5,65 milionu Kč | 900 tisíc Kč |

| 40 let | 4,98 milionu Kč | 8,73 milionu Kč | 15,8 milionu Kč | 1,2 milionu Kč |

Pravidelné investování také umožňuje využít tzv. “průměrování nákupních nákladů“, což znamená, že investor nakupuje aktiva za průměrnou cenu během delšího časového období a snižuje tak riziko negativního dopadu krátkodobých tržních výkyvů.

Rebalancování portfolia

Investiční platformy také provádějí rebalancování portfolia, což znamená, že pravidelně přizpůsobují alokaci (rozložení) aktiv ve vašem portfoliu tak, aby se udržovala původní investiční strategie a úroveň rizika.

Rebalancování je důležité, protože různé třídy aktiv mohou mít různé výkonnosti, což může vést k odchylkám od původního záměru.

Investiční platformy provádějí rebalancování portfolia pravidelně nebo při dosažení určitých odchylek, čímž zajistí, že portfolio zůstává vyvážené a v souladu s rizikovým profilem či preferencemi investora.

To znamená, že pokud se některá aktiva stávají nadhodnocenými nebo podhodnocenými v důsledku tržních výkyvů, rebalancování pomáhá udržet portfolio vyvážené tím, že prodává nadhodnocená aktiva a nakupuje podhodnocená.

Tento proces také podporuje diverzifikaci portfolia, což snižuje celkové riziko tím, že rozděluje investice napříč různými třídami aktiv.

Rebalancování portfolia je zvláště důležité v dlouhodobém investičním horizontu, protože pomáhá udržet portfolio v souladu s investičními cíli a rizikovým profilem investora, i když se tržní podmínky mění.

V průběhu let může rebalancování také pomoci investorům těžit z růstu a poklesu jednotlivých trhů – umožňuje pravidelně prodávat aktiva s vysokou hodnotou a nakupovat aktiva s nízkou hodnotou, což vede k lepšímu výkonu portfolia.

Je také důležité pravidelně (ovšem ne příliš často) kontrolovat výkonnost portfolia, abyste mohli případně provést změny ve své investiční strategii manuálně.

Můžete například zvýšit nebo snížit míru rizika svého portfolia nebo přizpůsobit alokaci aktiv podle měnících se dlouhodobých investičních cílů.

Jak vybrat nejlepší investiční platformu?

- Určete své investiční cíle: Před výběrem nejlepší investiční platformy si ujasněte své finanční cíle. Spoříte si na důchod, vytváříte finanční rezervu nebo investujete, abyste měli základ pro hypotéku? Různé platformy se mohou specializovat na konkrétní investiční strategie.

- Zhodnoťte poplatky a náklady: Porovnejte strukturu poplatků. Tyto investiční portály si obvykle účtují jako poplatek procento ze spravovaných aktiv (AUM). Tyto poplatky se mohou pohybovat od 0,40 % do 1,00 % AUM ročně. Kromě toho si dejte pozor na případné skryté náklady, jako jsou transakční poplatky nebo náklady spojené s podkladovými investicemi.

- Posuďte investiční možnosti: Podívejte se, do jakých typů aktiv můžete prostřednictvím platformy investovat. Většina platforem nabízí pouze portfolia dluhopisových a akciových ETF. Najdou se však i výjimky, nabízející jednotlivé akcie, nebo kryptoměny, či jiné alternativní investice.

- Zkontrolujte minimální výši vkladu: Některé platformy vyžadují pro začátek minimální výši investice, která se může pohybovat od 0 do několika tisíc korun. Ujistěte se, že požadovaná minimální investice vyhovuje vaší finanční situaci.

- Prozkoumejte uživatelské zkušenosti: Platforma by měla být uživatelsky přívětivá a přístupná. Zkontrolujte, zda nabízí mobilní aplikaci, a zhodnoťte její funkčnost. Uživatelské zkušenosti mohou výrazně ovlivnit vaše pohodlí a důvěru v pravidelné používání platformy.

- Hledejte další funkce: Některé platformy poskytují doplňkové služby, jako je automatické rebalancování portfolia, zajištění měnového rizika nebo vzdělávací zdroje. V závislosti na vašich znalostech investování a požadavcích mohou být tyto funkce důležité pro vaše rozhodnutí.

- Přečtěte si recenze a reference: Získejte poznatky ze zkušeností stávajících uživatelů. Naše recenze vás upozorní na silné a slabé stránky, které nejsou zřejmé z pouhého zkoumání specifikací dané služby.

Bezpečnost a ochrana investic na investičních platformách

Při výběru nejlepší investiční platformy je také důležité zvážit bezpečnostní opatření a regulace, kterým je platforma podrobena.

Ujistěte se, že platforma je licencována a regulována příslušnými orgány, což zajišťuje ochranu vašich investic a osobních údajů.

Dále by měla platforma používat špičkové zabezpečení pro ochranu dat a transakcí, jako jsou šifrování a dvoufaktorové ověřování.

Při investování prostřednictvím investiční platformy se mohou vyskytnout problémy, například technické potíže nebo neshody ohledně investičního výkonu.

V takových případech je důležité mít k dispozici zákaznickou podporu, která vám pomůže vyřešit problémy a poskytne vám potřebné informace a rady – české investiční platformy zde mají určitě výhodu.

Srovnání investičních platforem: Slovo závěrem

Podstata investování prostřednictvím investičních platforem je z pohledu samotného investora velmi podobná jako u podílových fondů.

Posíláte peníze (pravidelně nebo jednorázově) a následná hodnota vaší investice se odvíjí podle vývoje podkladových instrumentů, což bývají nejčastěji ETF.

Princip investičních platforem je tedy jednoduchý: co nejlevněji a nejefektivněji spravovat portfolio svých klientů. Zpravidla se využívá software, jelikož je levnější a méně chybuje.

Vliv emocí na obchodování je zpravidla negativní, ale počítač žádné emoce nemá – jede přesně podle plánu. Navíc je to levnější.

Jak jste viděli výše, právě poplatky jsou mnohdy důvod, proč fondy nedokáží růst rychleji než celý trh (tedy trh ve formě indexů, jako např. S&P 500).

Tyto investice jsou velmi moderní a jednoduché. Nedosáhnete sice zhodnocení v desítkách procent ročně, ale můžete své peníze ochránit před inflací anebo je i příjemně zhodnotit – jedná se tak o jeden ze způsobů, jak vydělat peníze.

V případě nejméně rizikových variant můžete očekávat zhodnocení v řádu jednotek procent. Rizikovější varianty mohou dosahovat i více jak 10 % ročně (více o investičním riziku).

Nyní už víte pravděpodobně vše důležité a můžete se už pustit do samotného srovnávání jednotlivých investičních platforem, které jsme pro vás zpracovali v našich podrobných recenzích, které naleznete přehledně v tabulce na začátku této stránky.

FAQs – na co se nejčastěji ptáte?

Co jsou to investiční platformy?

Investiční platformy jsou digitální investiční portály, které umožňují automatizované investování s minimální nebo žádnou lidskou interakcí. Využívají algoritmy k analýze finančních dat a tvorbě personalizovaných investičních strategií.

Jaké jsou hlavní výhody investičních platforem?

Mezi hlavní výhody patří nižší poplatky ve srovnání s tradičními podílovými fondy, snadné nastavení a sledování investic a automatizace investičního procesu.

Jaké jsou možnosti investic na investičních platformách?

Investiční platformy nabízejí investice do různých tříd aktiv – nejčastěji do dluhopisových a akciových ETF, ale i jednotlivých akcií nebo kryptoměn.

Jak si vybrat nejlepší investiční platformu?

Při výběru byste měli zvážit své investiční cíle, porovnat poplatky, posoudit investiční možnosti, zkontrolovat minimální vklady, uživatelské zkušenosti a další funkce platformy.

Co je to ETF a jak se liší od podílových fondů?

ETF (Exchange Traded Funds) jsou burzovně obchodované fondy, které jsou obvykle levnější a nabízejí vyšší likviditu než tradiční podílové fondy. ETF umožňují investorům nakupovat a prodávat akcie fondu na burze podobně jako akcie společností.

Jaké poplatky jsou spojené s investováním na platformách?

Poplatky zahrnují průběžné poplatky, které jsou často vyjádřeny jako procento ze spravovaných aktiv. Dále mohou být účtovány transakční poplatky nebo náklady na podkladové investice.

Jak investiční platformy reagují na tržní změny?

Algoritmy platforem pravidelně analyzují tržní data a mohou automaticky přizpůsobovat investiční portfolio, aby odpovídalo investiční strategii a rizikové toleranci klienta.

Jaké jsou možnosti personalizace investic na těchto platformách?

Uživatelé mohou zvolit specifické investiční strategie, upřednostňovat sociálně odpovědné fondy, zaměřit se na určitá odvětví nebo geografické oblasti podle svých finančních cílů a preferencí.

Jaké bezpečnostní opatření bych měl hledat na investiční platformě?

Ujistěte se, že platforma je regulována příslušnými orgány, používá špičkové zabezpečení dat a transakcí, a nabízí dvoufaktorové ověřování.

Jaký vliv mají poplatky na výkonnost investic?

Vysoké poplatky mohou výrazně snížit celkové výnosy investice. Investiční platformy s nízkými poplatky tak mohou přinést lepší výkonnost díky efektivnější správě a nižším nákladům na správu než bankovní podílové fondy.

Další zdroje informací:

- E15 (Poplatky za investice: Srovnání brokerů a investičních platforem)

- IDnes (Investiční platformy se přou s podílovými fondy o výhodnost. Kdo má pravdu?)

- Investopedia (What Is a Robo-Advisor?)

- Forbes Advisor (What Is A Robo-Advisor? How Do They Work?)