Informace o akciích Royal Dutch Shell

Shell je globální skupina energetických a petrochemických společností s více jak 80 tisíci zaměstnanci ve 140 zemích světa. Vlastní okolo 20 rafinérií a denně produkuje přes 3 milióny barelů ropy.

V tomto článku se dozvíte nejen více o společnosti jako takové, ale hlavně o akciích Shell, které mohou být zajímavou investicí.

Obsah tohoto článku

Představení společnosti Shell

Společnost Royal Dutch Shell byla založena již v roce 1907, takže už dávno oslavila 100 let svého fungování. Sídlí v Haagu v Nizozemsku.

Hlavní obchodní aktivity této společnosti spočívají ve vyhledávání, těžbě, přepravě a propagaci ropy a zemního plynu. Sekundárně se Shell zaměřuje také na výrobu energií, alternativních energií, chemikálií a petrochemických produktů.

V souladu s moderními trendy a směřováním společností i energií je dlouhodobým cílem společnosti transformovat do roku 2035 svůj byznys tzv. na čistou energii. Cílem je tedy hlavně snížit závislost na ropě.

Akcie Shell

Jakmile budete hledat tuto firmu na burze, během pár minut zjistíte, že se obchoduje hned pod dvěma tickery, konkrétně RDS.A a RDS.B. V případě obou je depozitářem akcií JP Morgan Chase Bank a obě se obchodují na NYSE (tedy New York Stock Exchange).

Na první pohled se může jednat o identické akcie. Mají i podobnou cenu. Ale mají některé zásadní odlišnosti. Kterou z těchto akcií tedy koupit?

Podívejme se, čím se tyto dvě akcie liší

- Zdanění dividend akcií RDS.A

Royal Dutch Shell je daňový rezident v Nizozemsku a zdanění dividend, které Shell pravidelně vyplácí v zajímavé výši, probíhá dle nizozemských daňových zákonů. To je konkrétně 15 %, ale nerezidenti mohou mít nárok na úplnou nebo částečnou refundaci této daně. Bohužel to není případ České republiky.

Díky smlouvě o zamezení dvojího zdanění nebudete celou dividendu danit podruhé, jenže uznat si můžete pouze 10 %. Zbylých 5 % na dani musíte zaplatit ještě v Česku. Ve výsledku tak daníte 20 %.

Mějte na paměti, že pokud dobře nerozumíte cizím daňovým řádům, měli byste si raději najít na pomoc daňového experta. Za neznalost nebo chybu si nesete odpovědnost sami.

- Zdanění dividend akcií RDS.B

Na rozdíl od “Ačkových” akcií nejsou akcie třídy B zdaněny v Nizozemsku, ale podléhají britským zákonům. Díky tomu vám dividenda přijde na účet nezdaněná a na vás je v přiznání k dani zaplatit “pouze” nám známých 15 %.

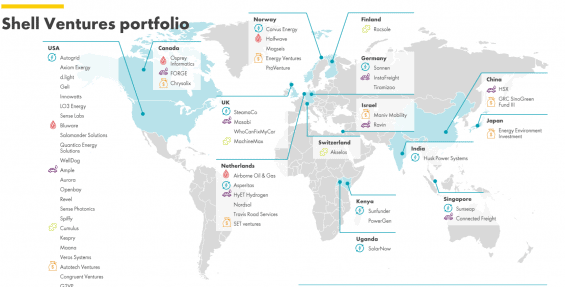

Portfolio společnosti Shell

Portfolio společnosti Shell je diverzifikováno napříč hranicemi i odvětvími. Na oficiálním webu firmy a v příloze její účetní závěrky můžeme najít, že vlastní firmy hned v 5 sektorech.

Pojďme se na ně podívat a také na to, které nejznámější firmy v jednotlivých sektorech Shell vlastní:

- Napájení (Power) – Asperitas, AutoGrid, Axiom Exergy, Corvus Energy

- Zdroje (Resources) – Airborne Oil and Gas, Bulware, Halfwave, Magseis, WellDog

- Paliva (Fuels and mobility) – Ample, Aurora, Connected Freight, FORGE, Masabi

- Víceodvětvová řešení (Multi-industry solutions) – Akselos, CUmulus, Kespry, Maana, MachineMax

- Fondy a inkubátory (Funds and incubators) – Autotech Ventures, Chrysalix, Congruent Ventures, EV Private Equity, Energy Environment Investment, G2VP, GRC SinoGreen Fund III, Greentown Labs

Uvedený výčet společností ani zdaleka není kompletní. Shell vlastní ještě řadu dalších entit, ale přesto jsme vám mohli demonstrovat, jak velká firma to je.

Uvedená diverzifikace má ještě jednu velikou výhodu – pomáhá firmě Shell lépe ustát propady cen ropy. Proč? Některé ze společností těží z vysoké ceny ropy (především těžební firmy) a některé zase naopak z jejího poklesu (např. firmy zaměřené na vývoj a prodej alternativních zdrojů energií).

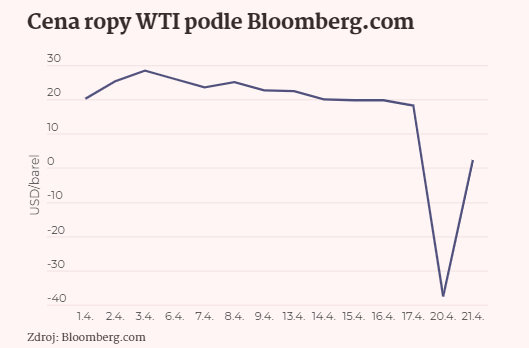

Většina ropných společností byla silně zasažena propadem ceny ropy v dubnu roku 2020, kdy cena některých kontraktů klesla dokonce až do záporných hodnot (viz obrázek níže).

Specifické riziko akcií Shell je právě nízká cena ropy. Jakmile se výrazně sníží, utrpí tím v podstatě všechny akcie tohoto sektoru. Ani akciím Shell se zmiňovaný propad ropy rovněž nevyhnul, ale byl mírnější než u konkurentů právě díky šikovné diverzifikace portfolia (viz obrázek níže).

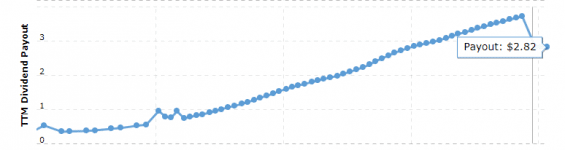

Dividenda Shell

Společnost Shell se těšila velké obliby investorů také díky své štědré a stabilní dividendě. Jak můžete vidět na grafu níže, ta rostla téměř nepřetržitě po desítky let. Uvedená dividenda je za období roku 2000 až 2020.

Dividenda před snížením odpovídala přibližně 5 % z ceny akcií, což je velmi pěkná úroveň.

Mějte na paměti, že se jedná pouze o ticker RDS.B, a proto čísla uvedená dále v tomto článku nebudou přesně souhlasit na tento graf.

Bohužel vlivem koronavirové krize (a jím způsobeného propadu ceny ropy) byla společnost nucena snížit vyplacenou dividendu. Tržby zkrátka nebyly dostatečně vysoké, aby bylo považováno za bezpečné vyplácet dividendu v takové výši.

Stalo se tak poprvé od druhé světové války a meziročně byla dividenda snížena z 0,47 na 0,16 USD na akcii. Tehdy rozdělený zisk mezi akcionáře dosáhl pouze 2,9 mld. dolarů (předchozí období bylo rozděleno 5,3 mld. USD).

Byla to zásadní změna, neboť do té doby Shell vyplácel dividendu ve výši cca 5 % z hodnoty akcií. Řada konzervativních investorů byla zklamána. To se samozřejmě negativně projevilo na ceně akcií, které v den vydání tohoto prohlášení reagovaly propadem o 7 %.

Uvedené je další riziko obchodování akcií Shell. Pokud sníží dividendu, cena akcií se pravděpodobně propadne, stejně tak jako u jiných společností vyplácejících vysokou dividendu.

Jak koupit akcie Shell RDS.B a RDS.A

Úplně prvním krokem musí být výběr vhodného brokera, přes kterého akcie koupíte. Obchodování Českých akcií ale neumožňují všichni brokeři. Dva z těch, kteří to umožňují, jsou například RoboMarkets či LYNX.

Favorit redakce

- Přívětivé podmínky pro začátečníky díky možnosti nákupu frakčních akcií

- Možnost využití demo účtu pro bezrizikové vyzkoušení obchodování

- Absence českých akcií a některých dalších populárních instrumentů, jako jsou kryptoměny, futures nebo opce

- Omezené využití některých platforem s určitými typy účtů

Pro větší výběr se ale můžete podívat na náš seznam všech recenzí akciových brokerů.

Mám brokera. Co teď?

Po založení účtu u brokera a vyplnění potřebných dokumentů vás bude čekat převedení finančních prostředků na váš obchodní účet a výběr vhodného obchodního modelu. Pojďme se podívat, jaké máte možnosti.

První možnou variantou je dlouhodobé obchodování až investování. Vzhledem k absenci dlouhodobého trendu nelze moc spoléhat na zhodnocení akcií. Hlavní výhodou tohoto přístupu je ale zrovna v případě akcií Shell pravidelná výplata dividendy.

Navíc při tomto přístupu se o akcie nemusíte nijak starat, dividendy vám přijdou jednou za čas automaticky. Pak už je jen na vás, zda si je vyberete v hotovosti, nebo znovu investujete např. do dalších akcií.

Konkrétní příklad nákupu akcií Shell

Uvažujme nákup 10 akcií Shell za cenu 20 eur. To vás tedy stálo 200 eur, což je při kurzu 27 Kč za euro zhruba 5400 Kč.

Po nějaké době jste si všimli nárůstu ceny akcií Shell na 25 eur a rozhodli jste se akcie prodat.

Za 10 prodaných akcií byste tak obdrželi 250 eur, což odpovídá celkovému zisku 50 eur. Takový obchod by vám tedy vydělal zhruba 25 % (minus nějaké poplatky za nákup).

Výhodou online brokerů je však to, že klientům umožňují využití tzv. finanční páky. Můžete si tak koupit několikanásobně více akcií, než na kolik máte momentálně finance na svém obchodním účtě. Chybějící peníze vám pujčí broker a po prodeji akcií si je automaticky vezme zpět.

Jak by tedy vypadal stejný obchod s použitím finanční páky 1:5?

Za 5400 Kč byste nyní koupili 5x více akcií Shellu, tedy celkem 50 akcií.

V případě stejného chování ceny byste svých 50 akcií na ceně 25 eur prodali za celkem 1250 eur. 800 eur byste vrátili brokerovi a vám by zbylo 200 eur, které jste měli před otevřením obchodu a 250 eur zisku, což představuje zisk ve výši 125 %.

Z vašeho obchodního účtu u brokera si teď můžete ihned vybrat 12 150 Kč.

Shrnutí obchodování akcií

Jak vidíte, obchodování akcií přináší velkou příležitost. Zejména při pákovém obchodování jsou možné výsledky velmi příznivé.

Dejte si pozor – pokud nakoupíte akcie na páku a jejich cena bude klesat, stejně tak rychle jako do zisku se dostáváte i do ztráty. V modelovém případu výše by tedy stačilo, aby se cena propadla z 20 eur na 16 eur a váš obchodní účet by byl na nule. Automaticky by se totiž prodalo všech 50 akcií za celkem 800 eur, které dlužíte brokerovi, abyste se kvůli půjčeným financím nedostali do mínusu.

Obchodování s pákou tedy přináší možnost velkých zisků, kterých byste jinak nemohli dosáhnout. Je to však o dost riskantnější.

Rozhodněte se tedy sami, zda chcete risk podstoupit, nebo si akcie koupíte za plnou cenu bez finanční páky a budete je držet a stabilně inkasovat dividendy.

Další zdroje informací:

- Information on shares (Shell.com)

- Shell Ventures Portfolio

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.