Měnové riziko: Co je to měnové zajištění a jak chránit své investice před měnovým rizikem?

Co si budeme povídat, český akciový trh nabízí velmi omezené možnosti investování, a tak se investor neobejde bez investování v zahraničí. Investice do zahraničních akcií jsou však spojené s měnovým rizikem. Změna kurzu koruny vůči hlavním světovým měnám může výrazně zvýšit, nebo snížit návratnost vaší investice. Investoři mohou chránit své výnosy z mezinárodního investování prostřednictvím měnového zajištění. Drobný investor však má poměrně omezené možnosti.

Pojďme se blíže podívat na to, co měnové riziko je, jaký vliv může mít na vaše investice, jak může řešit měnové zajištění individuální investor a jaké další možnosti ochrany před měnovým rizikem máte.

V závěru rovněž prozkoumáme, zda vás před měnovým rizikem nemůže ochránit strategie pravidelného investování.

- Český akciový trh nabízí omezené investiční příležitosti, což vede investory k investování v zahraničí.

- Investování do zahraničních akcií je však spojeno s měnovým rizikem. Změny kurzu české koruny vůči hlavním světovým měnám mohou výrazně zvýšit nebo snížit výnos z investice.

- Investoři mají několik možností, jak se zajistit proti měnovému riziku, včetně forexových pozic, forwardových kontraktů, investic do podílových fondů zajištěných proti měnovému riziku a využití investičních platforem.

Obsah článku

Co je to měnové riziko?

Investice do akcií kótovaných na zahraniční burze (například americké) je spojena s výměnou české koruny za měnu, ve které jsou tyto akcie denominované. Řekněme, že se rozhodnete koupit akcie Amazon, pak budete muset vyměnit koruny za dolary a až posléze budete moci tyto cenné papíry koupit.

Až přijde čas na prodej této investice, je velmi pravděpodobné, že se směnný kurz mezi dvěma zmiňovanými měnami změnil. To znamená, že jste během období, po které držíte akcie Amazon, vydáni na milost a nemilost směnnému kurzu USD/CZK.

Jak může změna směnného kurzu ovlivnit návratnost investic českých investorů, kteří kupují americké akcie?

- Dolar posiluje vůči koruně => zvyšuje se návratnost investice do amerických akcií

- Dolar oslabuje vůči koruně => snižuje se návratnost investice do amerických akcií

Je důležité si uvědomit, že měny neposkytují investorům žádný kupón (viz dluhopisy) ani výnos, jako v případě akcií.

Jinými slovy, měny nemají žádnou vnitřní hodnotu. Z dlouhodobého hlediska je tak měnové riziko faktorem, který může přispět pozitivně i negativně k návratnosti vašich investic, především pak zvyšuje volatilitu vašeho investičního portfolia.

Jakým způsobem ovlivňuje měnové riziko návratnost investic?

Kurz národní měny odráží ekonomický výhled dané země, míru inflace, výši úrokových sazeb a fiskální politiku vlády v porovnání s ostatními zeměmi. Hlavní rezervní světové měny mají tendenci v průběhu hospodářských cyklů vyrušit fluktuace měnových kurzů. Zahraniční investoři tak z dlouhodobého hlediska nemusí dopad měnového rizika příliš řešit, z krátkodobého hlediska však mohou mít i oni výrazný problém.

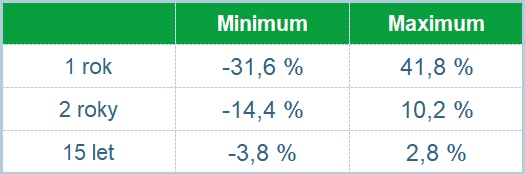

Níže uvedená tabulka ukazuje kurzové změny měnového páru GBP/USD v závislosti na délce investičního horizontu v letech 1920–2020:

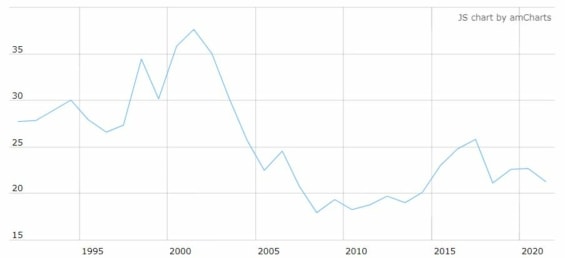

Pojďme se nyní podívat na vývoj měnového páru USD/CZK. Níže na grafu můžete vidět, že v posledních 20 letech fluktuoval kurz české a americké měny v intervalu od 18 do 36 Kč.

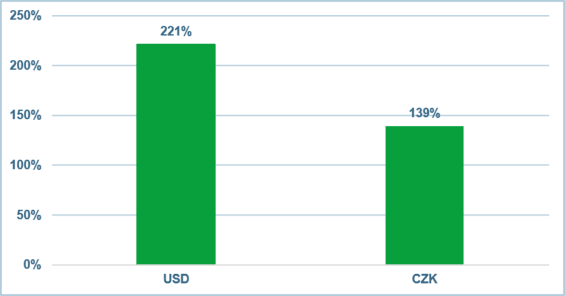

Pokud byste tak provedli na začátku tisíciletí jednorázovou investici ve výši 100 000 Kč do indexu S&P 500, kdy se americký dolar obchodoval za přibližně 35 Kč a investici drželi do začátku roku 2020, posílení koruny vůči dolaru by “vymazalo značnou část vašeho zisku. Přestože benchmark amerického akciového trhu v tomto období vzrostl o 221 %, vaše investice v korunovém vyjádření by se zhodnotila “pouze” o 139 %.

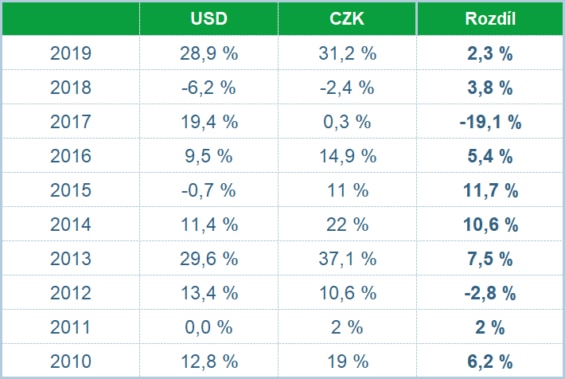

I poměrně malé výkyvy v měnovém kurzu mohou výrazně promluvit do zhodnocení vaší investice, mnohem více prozradí tabulka, ve které můžete vidět změnu v hodnotě indexu S&P 500 v letech 2010-2019 a také vliv změny měnového kurzu USD/CZK.

Vzhledem k tomu, že koruna v průběhu let vůči americkému dolaru oslabovala (z kurzu 18,3 korun za dolar na začátku roku 2010 až na 23 korun za dolar na konci roku 2019), po většinu let minulé dekády platilo, že zhodnocení amerického akciového trhu bylo v korunovém vyjádření vyšší.

O dekádu dříve tomu ovšem bylo naopak a umíte předpovídat budoucnost, abyste byli schopní odhadnout, jak se bude kurz USD/CZK vyvíjet v následující dekádě či desítkách let? Proto by bylo asi vhodné nějakým způsobem měnové riziko řešit. Jaké máte možnosti?

Jak se zajistit proti měnovému riziku v praxi

Možností, jak se zajistit proti měnovému riziku máte více. Můžete si zajistit svou pozici sami na forexovém trhu, uzavřít tzv. forwardový kontrakt, investovat do podílových fondů nebo investovat prostřednictvím investiční platformy. Jednotlivé možnosti měnového zajištění si přiblížíme níže.

A) Zajištění prostřednictvím forexové pozice

Někteří z brokerů nabízí na forexu obchodování korunových měnových párů. Možností na výběr nemáte příliš mnoho. Minimálně XTB (recenze) a Trading 212 (recenze) však forexové obchodování většiny hlavních světových měn v páru s českou korunou nabízí.

Jak bude probíhat takové měnové zajištění prostřednictvím forexové pozice v praxi? Řekněme, že nakoupíte akcie Apple za 5 000 dolarů (minimální velikost pozice na měnovém páru USD/CZK u Trading 212).

Abyste zajistili v tomto případě podstupované měnové riziko, bude třeba abyste otevřeli short pozici na měnovém páru USD/CZK, to ovšem nebude jen tak.

Budete muset disponovat další hotovostí (minimálně 5 % ze zajišťované částky, protože Trading 212 nabízí maximální finanční páku pro obchodování tohoto měnového páru v poměru 20:1). Broker si bude za otevřenou pozici účtovat rovněž denní poplatky, který u této částky činí přibližně 10 dolarů denně. Nejedná se tak o nejlevnější formu měnového zajištění a z dlouhodobého hlediska se vám může výrazně prodražit.

TIP: Přečtěte si naše recenze forexových brokerů.

B) Zajištění forwardovým kontraktem

Pokud plánujete držet svou investiční pozici déle než několik týdnů, což obvykle dlouhodobí investoři dělají, může být levnější variantou měnového zajištění uzavření forwardového kontraktu.

Podstatou forwardového kontraktu je, že se domluvíte s nějakou institucí (bankou, obchodníkem s cennými papíry) na fixním kurzu konkrétního měnového páru k nějakému budoucímu datu.

Nejčastěji se uzavírají forwardové kontrakty na 3 měsíce až 1 rok. Výjimečně je možné uzavřít forwardový kontrakt i na delší dobu, dlouhodobý investor s investičním horizontem v desítkách let ovšem bude mít opět s měnovým zajištěním problém.

Na rozdíl od forexového zajištění neplatíte denní poplatky, náklady na forwardový kontrakt se však odvíjejí od tzv. úrokového diferenciálu. Tj. rozdílu mezi základní úrokovou sazbou, kterou stanovuje ČNB a úrokovou sazbou nastavenou americkým Fedem, v případě zajištění vůči americkému dolaru nebo základní úrokovou sazbou ECB (Evropské centrální banky), pokud byste se chtěli zajistit vůči euru.

Začátkem května 2021 činila základní úroková sazba ČNB 0,25 %, amerického Fedu 0,25 % a ECB -0,5 %. To znamená, že měnové zajištění vůči americkému dolaru charakterizoval v tomto období nulový úrokový diferenciál, na měnovém zajištění vůči euru byste za rok “vydělali” 0,75 %.

K uzavření forwardového kontraktu je opět třeba disponovat hotovostí. Obvykle se jedná o 10 % z výše zajišťované částky. Minimální výše forwardových kontraktů se pak pohybuje od 100 000 Kč.

C) Investice do měnově zajištěného podílového fondu

Banky i další správci podílových fondů nabízejí možnost investování do měnově zajištěných podílových fondů. Za tuto službu si ovšem tito správci účtují dodatečný poplatek, který je třeba obvykle složitě hledat v informacích o jednotlivých podílových fondech. Často se také děje, že je podílový fond prezentován jako měnově zajištěný a zajištěno je například pouze 80 % portfolia.

Takový podílový fond má jako významný hráč na investičním trhu samozřejmě cestu k měnovému zajištění snadnější. Problémem je, že jsou podílové fondy obecně zatíženy poměrně vysokými poplatky a aktivního investora nabídka podílového fondu pochopitelně uspokojit nemůže.

Zajímají vás podílové fondy více? Přečtěte si tento komplexní článek.

D) Zajištění prostřednictvím investiční platformy

Pokud dáváte přednost pasivnímu investování, určitě jste už slyšeli o investičních platformách, které vám umožňují automatický nákup vybraného portfolia burzovně obchodovatelných fondů – ETF prostřednictvím zřízení trvalého příkazu nebo inkasa. K nejvýznamnějším hráčům na českém trhu patří platforma Fondee a především Portu, které v rámci svého poplatku účtovaného za zprostředkování investic a správu portfolia nabízí i možnost měnového zajištění.

Jedná se přitom o možná nejlepší a nejlevnější možnost, jak své investice v amerických dolarech nebo i eurech poměrně snadno zajistit.

Samozřejmě aktivní investor bude opět narážet na limity této platformy, která zprostředkovává pouze investice do ETF. Méně nároční uživatelé, kterým jde o dlouhodobé zhodnocování finančních prostředků však určitě mohou nad využitím platformy Portu zauvažovat.

Můžete se před kurzovým rizikem chránit prostřednictvím pravidelné investice?

V úvodu bylo zmíněno, že se podíváme také na možnost, zda nemůže jako forma měnového zajištění fungovat také pravidelná investiční strategie.

Jak možná tušíte, v angličtině se pravidelná investiční strategie skrývá za zkratkou DCA – dollar cost averaging – doslova průměrování dolarových nákladů. Co to znamená?

Řekněme, že se rozhodnete investovat na pravidelné měsíční bázi do nějakého aktiva 6 000 Kč. Pokud bude činit cena tohoto aktiva v lednu 2 000 Kč, koupíte tři jednotky. Stoupne-li jeho cena v únoru na 3 000 Kč, nakoupíte při konstantní pravidelné investici 2 jednotky daného aktiva. Celkem jste tak za dva měsíce koupili za 12 000 Kč 5 jednotek aktiva při průměrné ceně 2 400 Kč. Čím déle investujete, tím více své “nákupní náklady průměrujete”.

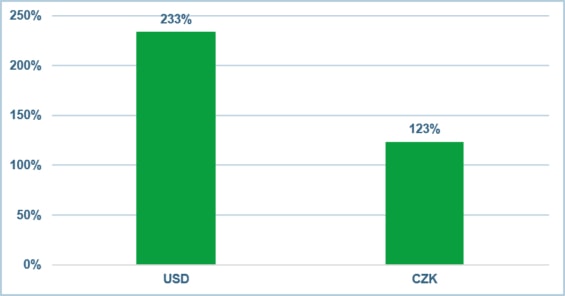

Může se uplatnit stejný princip i u změn v kurzu jednotlivých měn. Zprůměruje se kurz, podobně jako nákupní náklady? Pokud si vzpomenete na graf v úvodu, kde byla investovaná jednorázově částka 100 000 Kč do indexu S&P 500, zhodnocení v dolarovém vyjádření činilo 221 % a v korunovém pouze 139 % – rozdíl 82 %. Pokud byste investovali pravidelně vždy první obchodní lednový den částku 5 000 Kč po dobu 20 let vypadal by rozdíl ve zhodnocení následovně:

Přestože se index S&P 500 v letech 2000-2012 držel pod hodnotou 1 500, výrazně převážil vliv vysokého kurzu koruny vůči dolaru, který se v prvních třech letech investování pohyboval nad 35 korunami za dolar. V následujících letech sice začal postupně klesat, tuto ztrátu z prvních let se však této potenciální investici už nepodařilo dohnat.

Na plné čáře tak zvítězil vliv posílení koruny vůči americké měně. Přestože by hypotetická pravidelná investice v dolarovém vyjádření vzrostla dokonce o 233 %, posílení koruny až na hodnotu 22,5 Kč za dolar na konci roku 2019 způsobilo, že v korunovém vyjádření by vaše pravidelná investice vzrostla pouze o 123 %.

Ze všech uvedených grafů a výpočtů v článku vyplývá, že do značné míry závisí na délce investičního horizontu a vývoji měnových párů, skryté měnové riziko, které může značně snížit návratnost vaší investice, je však značné.

Samozřejmě není příliš pravděpodobné, že by koruna vůči dolaru opět posílila téměř o polovinu, vezmeme-li však v úvahu momentálně nastavenou měnovou politiku amerického Fedu, nemůžeme si být ničím jistí.

Vyplatí se měnové zajištění?

Cílem měnového zajištění by mělo být především snížení volatility vašeho investičního portfolia a odstranění jednoho z vnějších vlivů, který může mít na výnos vašich investic v korunovém vyjádření výrazný vliv, a to v pozitivním i negativním směru. Náklady na měnové zajištění a vůbec možnosti dlouhodobého měnového zajištění má však český investor poměrně omezené. Buď platí příliš vysoký poplatek, nebo se naopak zajistí “pouze” na rok.

Na rozdíl od zahraničních investorů nemáme zatím možnost se měnově zajistit prostřednictvím některého z měnových ETF, která využívají hojně k zajištění zahraniční investoři. Z tohoto pohledu by se tak českým investorům vyplatilo, kdyby ČR vstoupila do eurozóny – měnové zajištění eura vůči dolaru i dalším světovým měnám je mnohem snazší a levnější.

Pokud máte obavy z kurzového rizika, jeví se momentálně jako nejlepší možnost využít investiční platformu, jako je třeba Portu. která v rámci poplatku za správu vašeho portfolia měnové zajištění nabízí, chcete-li.

Můžete samozřejmě spoléhat na fakt, že koruna už vůči dolaru, případně dalším světovým měnám, výrazně posilovat nebude, ze zkoumání 20 let dat však vyšla jednorázová i pravidelná investice do indexu S&P 500 bez měnového zajištění výrazně nevýhodně.

Další zdroje informací:

- Snadné finance (CO JE MĚNOVÉ ZAJIŠTĚNÍ PŘI INVESTOVÁNÍ?)

- Investopedia (Currency Risk: Definition, Examples, and Ways to Manage)

- Corporate Finance Institute (Currency Risk)

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.