O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Kompletní průvodce hodnotovým investováním: Jak poznáte podhodnocenou akcii? Proč se vyplatí do nich investovat?

Hodnotové investování je Buffettem preferovány investiční přístup a není divu. Investování do podhodnocených akcií je osvědčenou cestou k bohatství. Naučte se, jak rozpoznat akcie, které jsou skvělou investiční příležitostí.

Nákup podhodnocených akcií je velmi účinná investiční strategie, která patří mezi základy investování. Poskytne vám spoustu výhod s omezenými nevýhodami.

Hledání akcií, které jsou skutečně podhodnocené je však těžší, než se zdá. Níže si projdeme hodnotové investování od základů a budeme se věnovat principům nákupu podhodnocených akcií. Také vás seznámíme se 4 ověřenými způsoby, jak najít nejvíce podhodnocené akcie.

V tomto komplexním textu se dozvíte, co jsou podhodnocené akcie, jak se akcie stávají podhodnocenými a jaké akcie rozhodně podhodnocené nejsou. Rozebereme si výhody a nevýhody nákupu podhodnocených akcií a mnoho dalšího, včetně praktického návodu, jak je najít.

Pojďme tedy na to. Nejprve začneme vysvětlením, co jsou podhodnocené akcie, co je důležité a čemu není třeba věnovat přílišnou pozornost.

- Podhodnocené akcie jsou ty, které se obchodují za cenu pod jejich vnitřní hodnotou, což umožňuje hodnotovým investorům profitovat z následného růstu ceny.

- Nalezení těchto akcií vyžaduje pečlivou fundamentální analýzu, kde se porovnává aktuální cena akcie s její skutečnou hodnotou založenou na budoucích peněžních tocích.

- Akcie mohou být podhodnocené z různých důvodů, včetně nesplněných očekávání, vládní regulace, špatné pověsti, malého zájmu analytiků nebo tržního krachu.

- Existují různé metody, jak najít podhodnocené akcie, včetně screeningových aplikací, zaměření na podhodnocené sektory, sledování kroků úspěšných investorů a vyhledávání akcií s vysokým dividendovým výnosem.

Obsah článku

Hodnotové investování: Co jsou podhodnocené akcie?

Podhodnocené akcie jsou akcie společností, které se v současné době obchodují za cenu, která je výrazně pod jejich skutečnou (vnitřní) hodnotou. Hodnotový investor se snaží zkrátka nakupovat podhodnocené akcie a inkasovat zisk, když se jejich cena vrátí na reálnou hodnotu.

Fenomenální investor Seth Klarman pak charakterizoval hodnotové investování následovně:

Hodnotové investování definujeme jako nákup jednoho dolaru za cenu 50 centů.

Ve skutečnosti však neexistuje žádná striktní definice podhodnocených akcií a technicky vzato může být jakákoliv společnost v průběhu času podhodnocená.

Akcie jsou prostě ve stavu podhodnocení, protože se obchodují hluboko pod cenou, za kterou by se měly obchodovat (na základě jejich skutečné reálné hodnoty).

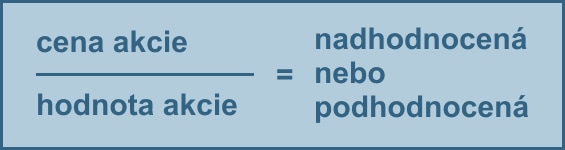

Hledání podhodnocených akcií je přitom na první pohled poměrně jednoduché. Potřebujete pouze znát dvě čísla: aktuální cenu akcie (snadno dostupná) a reálnou hodnotu akcie. Neobejdete se však bez fundamentální analýzy.

Podle níže uvedeného vzorce by se akcie s poměrem 1,0 obchodovaly přesně za svou reálnou hodnotu.

Akcie s poměrem 1,2 by se obchodovaly o 20 % výše, než je jejich reálná hodnota – byly by nadhodnocené a akcie s poměrem 0,8 by se obchodovaly o 20 % níže, než činí jejich skutečná hodnota – byly by podhodnocené.

Zjištění aktuální ceny akcií je snadné. Jak ale zjistit jejich skutečnou hodnotu? V tom spočívá celé umění a mistrovství hodnotového investování, které řadíme mezi základy investování.

Existuje mnoho způsobů, jak zjistit reálnou hodnotu akcie (některým se budeme věnovat níže), v nejryzejším smyslu je však reálná hodnota společnosti současnou hodnotou všech budoucích peněžních toků, které společnost vygeneruje.

Zjednodušeně řečeno, otázka reálné hodnoty akcie zní takto: Jaká je hodnota akcie při dnešní ceně, porovnáme-li ji s veškerým množstvím peněz, které bude schopná daná společnost v budoucnu vydělat?

Mnoho investorů považuje toto číslo za reálnou hodnotu společnosti. Aby však byla společnost podhodnocena, musí se trh ve svém výpočtu nějak mýlit.

Pokud hledáte podhodnocené akcie vy sami, situujete se do pozice oponenta, který nesouhlasí s aktuálním oceněním akcií ze strany trhu.

Než si koupíte podhodnocenou akcii a vsadíte na to, že víte něco, co ostatní neví, měli byste nejprve pochopit, jak se akcie stávají podhodnocenými.

Jak se akcie stávají podhodnocenými?

Existuje mnoho důvodů, proč jsou akcie aktuálně podhodnocené. Teoreticky může způsobit výprodej konkrétní akcie řada faktorů. Zde si uvedeme přehled těch nejčastějších:

- Nesplněná očekávání analytiků: Společnost vykázala hospodářské výsledky, které neodpovídaly odhadům analytiků. Investoři obvykle začnou v následujících dnech akcie výrazně prodávat.

- Přehlížená vysoce výkonná společnost: Investoři mohou přehlédnout vysoce výkonnou společnost v segmentu trhu, kterému se jako celku nedaří, ačkoliv se jí samotné daří prosperovat více než dobře.

- Vládní regulace: Jakmile se začne v titulcích médií objevovat, že některá z vlád zkoumá obchodní praktiky konkrétní společnosti, obvykle následuje dramatický pokles ceny akcií společnosti.

- Špatná pověst: Přestože společnost už několik kvartálů v řadě vykazuje zajímavé hospodářské výsledky, investoři ji ignorují, protože ji už v minulosti odepsali jako podnik v problémech.

- Snížení odhadů analytiků: Masa investorů obvykle negativně reaguje, pokud analytici sníží odhady cílové ceny a následně klesne i cena akcií.

- Příliš malá velikost: Podnik je příliš malý a je přehlížený analytiky i investory, kteří nezaznamenají, že se třeba obchoduje pod svou skutečnou hodnotou.

- Úvěrové riziko: Dluhová situace podniku je považovaná za rizikovější, než tomu ve skutečnosti je a investoři nechtějí tyto akcie nakupovat.

- Právní problémy: Velké (ale dočasné) právní problémy snižují výrazně cenu akcií společnosti, byť se na jejím podnikání nic zásadního nezměnilo.

- Dividendové škrty: Společnost sníží dividendu a její akcie jsou většinou za tento krok příliš přísně potrestány.

- Problémy s dodavateli: Společnost není schopná plnit objednávky zákazníků, kvůli problémům v dodavatelském řetězci. Investoři následně panikaří a prodávají akcie.

- Krach trhu: Trhy se prudce propadají a všechny akcie bez rozdílu jsou “trestány” poklesem své ceny, dokonce i stabilní společnosti se silnými vyhlídkami na budoucí růst.

Toto bylo jen několik běžných scénářů, které mohou způsobit pokles ceny akcií. Přestože většinou tento pokles nemá nic společného se skutečnými změnami v podnikání konkrétní společnosti, nálady na trhu se změní a některé akcie jsou prodávané až příliš.

V těchto situacích však zaujme hodnotový investor opačný postoj než trh jako celek s myšlenkou, že tyto problémy ve skutečnosti nejsou tak významné, jak si většina investorů může myslet a akcie se brzy zotaví.

Aby to nebylo příliš jednoduché, vysvětlíme si níže, že výprodej u akcií ještě neznamená, že musí být podhodnocené.

Kdy se o podhodnocené akcie nejedná?

Pokud máte už nějaké zkušenosti s investováním, možná jste si všimli, že termíny jako podhodnocené akcie a hodnotové akcie se často uvádějí ve špatném kontextu.

Níže se podíváme na pár příkladů akcií, o nichž mnozí investoři předpokládají, že jsou podhodnocené, ale ve skutečnosti tomu tak není.

Nízká cena akcie neznamená, že jsou akcie podhodnocené

Mnoho nováčků dělá chybu, když si myslí, že nízká cena akcie = podhodnocená akcie. Cena akcie vám sama o sobě neříká vůbec nic o její hodnotě.

Musíte se zeptat, jakou hodnotu za zaplacenou cenu dostáváte, abyste se mohli rozhodnout, zda je akcie podhodnocená nebo nadhodnocená.

Za příklad mohou posloužit akcie Berkshire Hathaway třídy A, které se prodávají za statisíce dolarů. Samotná cena akcie neříká nic o tržní kapitalizaci společnosti ani jejich hodnotě.

Navzdory ohromující ceně akcií vykazuje konglomerát dlouhá léta vedený Warrenem Buffettem stabilní zisky a obchoduje se dlouhodobě za rozumné ocenění.

Vývoj ceny akcií Berkshire Hathaway třída A za posledních 5 let

Je zřejmé, že se jedná o extrémní příklad, ale tento koncept je přirozeně platný pro všechny akcie. Nejde o cenu akcií, jde o to, jakou hodnotu dostanete za to, co zaplatíte.

Blue chip akcie nejsou automaticky podhodnocené

Blue chip společnosti jsou obvykle velcí, známí a vysoce kvalitní lídři ve svém oboru s historií spolehlivého finančního výkonu a růstu.

Někteří investoři si však myslí, že pomalu rostoucí, bezpečná a spolehlivá akcie je automaticky podhodnocenou akcií. Není to však pravda – vždy záleží na její aktuálně obchodované ceně.

Poučka patřící mezi základy investování? Klasické blue chip akcie jako jsou General Electric, Procter & Gamble nebo Coca-Cola nemusí být nutně hodnotovými akciemi, pokud nejsou aktuálně podhodnocené.

Vývoj ceny akcií Coca-Cola za posledních 5 let

Hodnotové akcie nemusí být vždy podhodnocené

Jak se může stát, že není hodnotová akcie podhodnocená? Může k tomu opravdu dojít, protože výraz “hodnotová akcie” může ve skutečnosti znamenat dvě různé věci:

- Hodnotová akcie může být podhodnocenou akcií, tak jak rozebíráme v tomto článku.

- Někdy bohužel investoři používají výraz hodnotová akcie pro tituly, které zkrátka pomalu rostou.

Investoři často rozdělují akcie do dvou širokých kategorií – růstové akcie a hodnotové akcie.

Často však považují za růstové akcie společnosti s rychlým růstem, například Nvidia a za hodnotové akcie společnosti charakterizované pomalým růstem, příkladem může být Walmart.

Pomalý růst však nemusí nutně znamenat, že je akcie podhodnocená. Z tohoto pohledu může být “hodnotová” akcie s pomalým růstem snadno nadhodnocená vůči své reálné hodnotě.

Někteří investoři dokonce považují celá průmyslová odvětví za hodnotová, když často říkají, že například pojišťovací společnosti jsou hodnotové akcie, a naopak například biotechnologické společnosti označují jako růstové akcie.

Myslí-li tím, že jsou pojišťovací společnosti akcie s pomalým růstem a biotechnologie jsou akcie s rychlým růstem, pak se jedná o legitimní výrok.

Pokud by to mělo znamenat, že jsou pojišťovací společnosti vždy podhodnocené a biotechnologické společnosti vždy nadhodnocené, je to nesmysl.

Jak by mohly být všechny akcie v celém odvětví vždy neustále podhodnocené?

Zapamatujte si tento krátký přehled pojmů:

- Podhodnocené akcie = společnosti obchodující se pod svou reálnou hodnotou

- Hodnotové investování = investiční strategie, kdy se investor snaží koupit podhodnocené společnosti a těžit z jejich návratu k reálné hodnotě

- Hodnotové akcie (v případě skupiny podhodnocených akcií) = více podhodnocených akcií – soubor společností obchodujících se pod svou reálnou hodnotou

- Hodnotové akcie (v případě segmentu trhu, opak růstových akcií) = pomalu rostoucí společnosti

Nyní, když už víte, kdy se o podhodnocené akcie nejedná, můžete přejít k další části, kde se podíváme na výhody a nevýhody podhodnocených akcií.

Výhody a nevýhody investování do podhodnocených akcií

Na první pohled se zdá, že by měl být nákup podhodnocených akcií samozřejmou investiční strategií. Odpovídá rčení “nakupujte nízko a prodávejte vysoko”, kdo by tak nechtěl využít právě tuto investiční strategii ke zhodnocování svých peněz?

Realita je však taková, že to není tak jednoduché.

Výhody investování do podhodnocených akcií

- Máte-li pravdu ve svém reálném ohodnocení akcie, trh nakonec svou “chybu” rozpozná a cena akcií po čase vyrovná svou skutečnou hodnotu.

- Vyděláváte peníze, když akcie rostou na ceně – když se jejich cena pohybuje směrem k jejich reálné hodnotě.

- Jste do jisté míry chráněni před dalším negativním vývojem, protože akcie už jsou podhodnocené, takže je nepravděpodobné, že by klesly výrazně níže.

- Podhodnocené akcie, které vyplácejí dividendy, často nabízejí vysoké dividendové výnosy, protože jejich stabilní dividenda je dělena nižší cenou akcií.

- Desítky let rozsáhlého zkoumání ukázaly, že nákup podhodnocených akcií je jednou z nejlepších strategií pro vydělávání peněz a poražení trhu. S prodlužujícím se investičním horizontem překonává tento přístup většinu ostatních investičních strategií.

- Často trvá delší dobu, než cena akcie vzroste ke své reálné hodnotě, což znamená, že vaše investice pravděpodobně splní časový test a vy se vyhnete zdanění kapitálového zisku.

- Není třeba si podrobně osvojovat rozsáhle znalosti technické analýzy akcií.

Nevýhody investování do podhodnocených akcií

- Hodnotové investování charakterizuje velká nevýhody – akcie mohou zůstat podhodnocené po velmi dlouhou dobu. I když máte naprostou pravdu v tom, že jsou podhodnocené, může být poměrně frustrující čekat měsíce nebo i roky, než si totéž uvědomí i valná část investorské obce.

- Trh ocenil akcii aktuální cenou a vy sázíte na skutečnost, že se mýlí. Investování proti názoru většiny může být velmi psychicky náročné.

- Je třeba si osvojit dovednosti a znalosti z oblasti fundamentální analýzy, které většina investorů nemá. Pokud tomu tak není, panuje vysoké riziko, že se budete ohledně odhadu skutečné (vnitřní) hodnoty společnosti mýlit.

- V hodnotové pasti jsou podhodnocené akcie, které se snaží vrátit ke svému spravedlivému ocenění. Vypadají však jako by byly “zaseknuté” na současném ohodnocení a nedaří se jim dlouhodobě dosáhnout spravedlivé ceny.

- Někdy jsou akcie podhodnocené z dobrého důvodu, který jste možná při své analýze přehlédli.

- Čas od času je celý trh nadhodnocený a je těžké najít atraktivní podhodnocené akcie. Musíte tak sedět na hotovosti a nechat si ujít tržní výnosy nebo upravit svou strategii a investovat do akcií, které nejsou ve skutečnosti podhodnocené.

Nyní, když jsme si prošli jednotlivé klady a zápory, které hodnotové investování přináší, můžeme přejít ke 4 způsobům, jak najít ty nejlepší podhodnocené akcie v praxi.

Nejlepších způsoby, jak najít podhodnocené akcie

Vyhledejte je pomocí screeningové aplikace

V rámci hledání podhodnocených akcií můžete využít vlastních kritérií, případně přednastavených screenů, které vám pomohou vyhledat podhodnocené akcie za vás. Zde jsou tři volně dostupné přednastavené hodnotové screeningy:

- Yahoo: Podhodnocené růstové akcie

- Old School Value: 14 různých osvědčených hodnotových screenů

- Serenity Stock: Klasický hodnotový screening nastavený dle kritérií otce hodnotového investování Benjamina Grahama

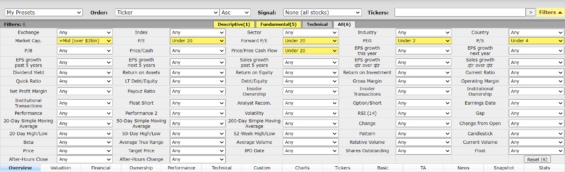

Pokud chcete být ještě více osobitější a přesnější, můžete si sestavit vlastní filtr podhodnocených akcií, například prostřednictvím nástroje Finviz.

Klasické metriky používané k ověření, zda je akcie levná či nikoliv, představují poměr ceny vůči zisku (P/E ratio) a poměr ceny vůči účetní hodnotě společnosti (P/B ratio), které výrazně proslavil legendární hodnotový investor Benjamin Graham ve 30. a 40. letech 20. století.

Existují však i další metriky pro měření ocenění, které si dlouhodobě vedou i lépe než poměry P/E a P/B.

Výzkumy naznačují, že zaměření se na následující dva poměry vedlo v průběhu času k silným výnosům investic:

- Cena / volné peněžní toky (P/FCF ratio)

- Cena / tržby (P/S ratio)

Kromě nich však může být užitečné brát v úvahu i tyto oceňovací metriky:

- Cena / budoucí zisk (forward P/E ratio)

- PEG ratio

- Dividendový výnos

Všechny tyto metriky měří aktuální cenu akcie vůči její hodnotě, kterou získáte při nákupu. Například P/FCF ratio se dívá na to, kolik akcie stojí v porovnání s množstvím hotovosti na akcii, které podnik vygeneruje. Všechny dohromady však přinášejí odpovědi na zásadní investiční otázky:

- Vypadá to, že jsou tyto akcie “ve slevě”?

- Charakterizují společnost slibné finanční výsledky za nízkou cenu?

- Podceňuje trh budoucí potenciál této společnosti?

Dohromady můžete pomocí těchto metrik prozkoumat každou akcii z různých úhlů pohledu a zjistit, které jsou skutečně podhodnocené.

Pro začátek zde máte odkaz na jeden přednastavený screening:

Ve screeningu jsou nastavena poměrně přísná kritéria v metrikách zmíněných výše. Každý ale může mít vlastní názor na zadané hodnoty. Jsou to pouze čísla, od kterých se můžete pro začátek odpíchnout.

Sami byste je pak měli vyladit na základě vašich vlastních investičních cílů a strategie. Možná se budete chtít zaměřit pouze na velké společnosti, malé, nebo cokoliv mezi nimi.

Pokud se rozhodnete zaměřit na oceňovací metriky, které byly zmíněny výše, je velmi důležitý další krok – bližší zkoumání společnosti. Vaším cílem by mělo být odpovědět na jednu z nejdůležitějších otázek z oblasti hodnotového investování:

Proč jsou tyto akcie tak podhodnocené?

Může se vám podařit díky screeningu najít “levnou” společnost, u které po dalším zkoumání objevíte, že je levná z dobrého důvodu. Možná má společnost problém s financováním dalšího rozvoje, je nadměrně zadlužená, prochází vyšetřováním ze závažného podvodu nebo není její byznys model udržitelný.

Co chcete najít vy, jsou levné společnosti, které projdou nejenom vašim screeningem, ale další výzkum navíc odhalí, že se pokles jejich ceny jeví pouze jako dočasný.

Jedná se o akcie, které mají krátkodobé problémy nebo jsou většinou investorů ignorované či zbytečně trestané.

K dalším oblíbeným metrikám patří také následující:

Nakupujte nejlepší akcie v podhodnocených sektorech

Výše zmíněný přístup by se dal také označit jako bottom-up (soustředí se na jednotlivé akcie), tento je však opačný top-down (začínáte s makroekonomickými a tržními cykly).

Najdete nejprve podhodnocené sektory akciového trhu a poté zúžíte výběr na nejlepší akcii/e v tomto/těchto podhodnocených sektorech.

Představte si, že objevíte, že je momentálně hluboce podhodnocený sektor zdravotnictví. Můžete se tak rozhodnout, že si jednoduše koupíte akcie největší společností z této oblasti – např. Johnson & Johnson, Eli Lilly, Novo Nordisk.

Nebo si ve screeningové aplikaci zvolíte právě tento sektor a vyberete si konkrétní akcii na základě svých hodnotových kritérií. Případně si můžete koupit i nízkonákladové sektorové ETF a investovat do celého podhodnoceného sektoru.

Existuje mnoho fungujících přístupů a pro začátek se vám určitě mohou hodit dva nástroje, které vám jsou schopné prozradit úroveň ocenění jednotlivých sektorů:

- GuruFocus: Dozvíte se P/E ratio a Shillerovo P/E ratio jednotlivých sektorů amerického akciového trhu.

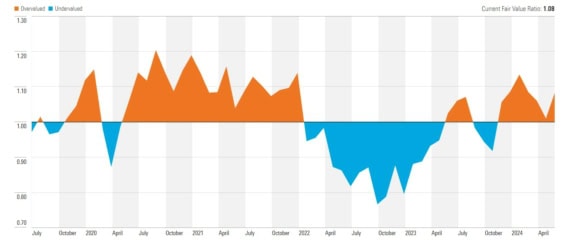

- Morningstar: Zpřístupňuje odhady reálné hodnoty jednotlivých sektorů akciového trhu dle analýzy Morningstar.

Jak můžete pracovat s nástrojem od Morningstar? Vysvětlení z dílny autorů:

Graf ukazuje poměr ceny a reálné hodnoty pro mediánovou akcii ve vybraném sektoru akciového trhu v průběhu času.

Poměr 1,00 naznačuje, že cena mediánové akcie odpovídá její skutečné hodnotě. Čím níže poměr klesne pod tuto hodnotu, tím více je akcie podhodnocená a naopak.

Jak vypadalo ohodnocení technologického sektoru amerického akciového trhu mezi červnem 2019 a květnem 2024 dle zmiňovaného nástroje můžete vidět na obrázku níže.

Nástroj od Morningstar dokázal identifikovat období, kdy byl technologický sektor podhodnocený a v tu chvíli jste si mohli vybrat své oblíbené akcie v tomto sektoru nebo koupit rovnou celý sektorový burzovně obchodovatelný fond.

Mějte na paměti, že tato strategie funguje nejlépe dlouhodobě a může trvat měsíce nebo i roky, než se podhodnocený sektor a jeho akcie vrátí zpět k reálné hodnotě.

Hledejte akcie s vysokým dividendovým výnosem

Akcie s vysokým dividendovým výnosem mohou být rovněž skvělým zdrojem podhodnocených akcií. Navíc můžete rovněž těžit z benefitu velkorysého dividendového výnosu mezitím, než se akcie zhodnotí zpět na svou reálnou cenu.

Abyste pochopili, jak investování do akcií s vysokým dividendovým výnosem funguje, pojďme se v krátkosti podívat na jeho výpočet – jedná se o podíl aktuálně vyplácené roční dividendy a ceny akcie.

Když zkoumáte dividendový výnos v zásadě se ptáte: “Kolik peněz mi na dividendě ročně společnost zaplatí ve srovnání s tím, kolik mě stojí nákup jedné z akcií?”

Když cena akcií poklesne a výše vyplacené dividendy zůstane stabilní, dividendový výnos se zvýší. Běžným způsobem, jak najít podhodnocené akcie, je studium blue chip akcií s dlouhou historií konzistentních dividend, u kterých byste si měli odpovědět na následující dvě otázky:

- Má společnost výrazně vyšší dividendový výnos než její konkurenti?

- Má společnost výrazně vyšší dividendový výnos, než tomu bylo v minulosti?

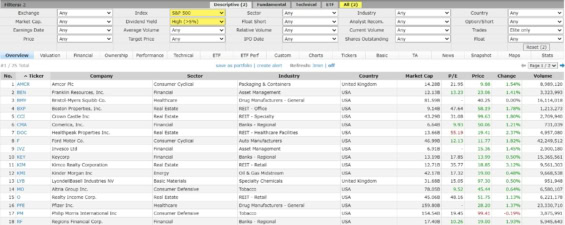

Pokud si dvakrát odpovíte kladně, máte velmi zajímavého kandidáta na podhodnocenou akcii. Pojďme si například zkusit vyhledat všechny společnosti v indexu S&P 500 s dividendovým výnosem nad 5 %.

V době, kdy byl prováděn tento screening, se v indexu S&P 500 nacházelo 25 společností s dividendovým výnosem nad 5 %, což je přesně skupina akcií, která stojí za další zkoumání.

Využití vysokých dividendových výnosů k nalezení podhodnocených akcií je dlouhodobá investiční strategie a je nepravděpodobné, že vám poskytne rychlou návratnost investice.

Dejte si také pozor na snížení vyplácené dividendy. Pak tato strategie nemusí fungovat, protože akcie budou “potrestány” sníženým zájmem investorů – zejména pokud se jedná o dlouhodobé plátce dividend – například dividendové krále nebo aristokraty.

Pokud ovšem chcete najít bezpečné a stabilní blue chip akcie, které jsou podhodnocené, a zároveň těžit ze štědrého dividendového výnosu, zatímco budete čekat, až se akcie vrátí na svou reálnou hodnotu, může se jednat o skvělou strategii.

Sledujte kroky nejlepších akciových investorů

Posledním ze způsobů, jak najít nejlepší podhodnocené akcie, je sledování investorů, kterým je tato strategie vlastní. Velcí investoři a hedgeové fondy musí dle nařízení americké Komise pro cenné papíry (SEC) zveřejňovat své jednotlivé akciové pozice.

Tyto informace jsou velmi pěkně zpracované na webu Whale Wisdom, kde je i vysvětleno, jak mohou investoři těchto informací využít:

Jakýkoliv investor nebo portfolio manažer spravující investice v hodnotě alespoň 100 milionů dolarů je povinen kvartálně hlásit změny ve svém portfoliu.

Tyto informace přitom musí být předloženy SECu nejpozději 45 dní po skončení čtvrtletí.

Jednotliví investoři mohou využít průzkumu, který provedli tito velcí hráči, jež mají ve svých řadách investiční talenty a k dispozici kapitál vysoce nad rámcem většiny individuálních investorů.

V našem případě je pak důležité se zaměřit na fondy a investory, kteří mají tendenci držet cenné papíry dlouhodobě. Na webech typu Whale Wisdom se pak můžete dostat například k informacím o aktuálních investičních pozicích Warrena Buffetta.

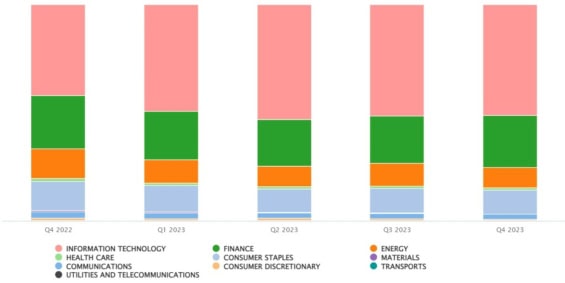

Také se můžete dozvědět informace o změnách v sektorovém složení portfolia Warrena Buffetta v průběhu času:

Pokud najdete investory nebo portfolio manažery se silnou historií výběru podhodnocených akcií, můžete sledovat jejich nákupy a prodeje v průběhu času.

Nezapomeňte však, že tyto informace jsou sdělovány s 3měsíčním zpožděním, takže budete muset ještě sami provést nějaké zkoumání, abyste měli jistotu, že jsou tyto akcie stále podhodnocené.

Pouhé slepé kopírování obchodů slavných investorů se mnohdy nevyplácí.

Co byste si měli z tohoto textu odnést?

Hodnotové investování patří mezi základy investování a investice do podhodnocených akcií může být skvělým způsobem, jak v průběhu času dosáhnout zajímavého zhodnocení svých peněz.

Vaše investice budou mít slušnou šanci na růst, jak se bude jejich cena blížit k reálné hodnotě. Navíc i riziko dalšího poklesu těchto akcií je vzhledem k jejich ceně poměrně omezené.

Existuje mnoho různých způsobů, jak najít podhodnocené akcie, takže byste měli vyzkoušet několik přístupů, abyste zjistili, který vyhovuje nejlépe vaší strategii a investičním cílům.

Zkušení investoři kombinují i více ze zmíněných metod výše (a některé další), aby prozkoumali akcii z různých úhlů pohledu a potvrdili si, že je skutečně podhodnocená.

Vám pak nebrání nic v tom, abyste si vyzkoušeli všechny uvedené metody a našli jednu (nebo i více), které vám budou nejlépe fungovat.

Hlavní výzvou hodnotového investování je, že často vypadá na papíře jednodušší, než tomu ve skutečnosti je. Jedná se však o efektivní investiční strategii, která vám přináší spoustu výhod s omezeným rizikem.

FAQs: Na co se nejčastěji ptáte

Co jsou podhodnocené akcie?

Podhodnocené akcie jsou akcie obchodované za cenu nižší, než je jejich skutečná (vnitřní) hodnota. Schopnost investora nalézt právě tyto tituly patří mezi základy investování.

Jak zjistím skutečnou hodnotu akcie?

Skutečná hodnota akcie je současná hodnota všech budoucích peněžních toků, které společnost vygeneruje. Tento výpočet vyžaduje fundamentální analýzu.

Fundamentální analýza přitom hodnotí skutečnou hodnotu akcie na základě finančních výkazů společnosti, výhledu do budoucna a dalších faktorů.

Proč jsou některé akcie podhodnocené?

Akcie mohou být podhodnocené kvůli nesplněným očekáváním, špatné pověsti, regulacím, nebo nedostatku zájmu investorů.

Jaké jsou výhody a nevýhody hodnotového investování?

Výhodou je potenciál vysokých výnosů, ochrana před dalším poklesem ceny a často vyšší dividendové výnosy.

Nevýhody zahrnují riziko dlouhého čekání na růst ceny, nutnost hlubokých znalostí fundamentální analýzy a možný psychický tlak plynoucí z investování proti trhu.

Jaké metody mohu použít k nalezení podhodnocených akcií?

Použijte screeningové aplikace, zaměřte se na podhodnocené sektory, sledujte kroky úspěšných investorů nebo hledejte akcie s vysokým dividendovým výnosem.

Jsou všechny nízko oceněné akcie podhodnocené?

Toto je jedno z rizik charakterizující hodnotové investování. Nízká cena akcie nemusí nutně znamenat, že je podhodnocená. Důležitá je skutečná hodnota akcie.

Další zdroje informací:

- Benjamin Graham: Inteligentní invetor

- Daniel Gladiš: Akciové investice

- Daniel Gladiš: Naučte se investovat

- Petr Čermák: Investice do akcií – základy value investování

![Jak koupit akcie? Návod na to, jak nakupovat akcie krok za krokem [+ VIDEO]](https://cdn.finex.cz/wp-content/uploads/2019/04/muz-s-pocitacem-investor-284x159-c-default.png)

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.