O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

(8) Investovali jsme 300 000 Kč do akcií: Tajemství našeho úspěchu v prosinci odhaleno

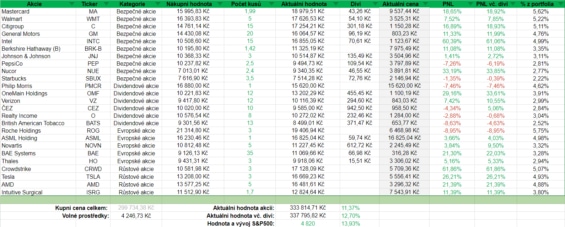

Před 7 měsíci jsme investovali 300 000 Kč do portfolia 25 akcií a jako obvykle pro vás máme náš měsíční přehled. Jak se naší investici dařilo?

V prosinci se nám podařilo navázat na listopad, kdy si naše portfolio připsalo dvouciferný zisk, a tentokrát jeho hodnota vzrostla o více než 5 % – srovnatelná výkonnost jako globální akciové indexy.

Vezmeme-li v úvahu data za celých 7 měsíců naší investice, pak jsme za americkými benchmarky mírně zaostali. Nižší výkonost našeho portfolia byla způsobena zejména větším zastoupením evropských akcií, které za těmi americkými v loňském roce výrazně zaostaly, o čemž koneckonců svědčí i výkonnost evropského indexu Euro Stoxx 50.

Hned 18 z 25 titulů si v prosinci připsalo zisk – některé i velmi výrazný dvouciferný. 6 ze 7 ztrátových titulů pak zaznamenalo minimální ztráty do 3 %. Za vypíchnutí stojí pouze akcie British American Tobacco, které v prosinci odepsaly procent téměř 8.

Toť vše ke stručnému úvodu. Pokud vás ale zajímá, kterým akciím z našeho portfolia se dařilo vůbec nejvíce a zda hrály prim opět růstové akcie, pak čtěte dále, protože to a mnoho dalšího se dozvíte na následujících řádcích.

Pokud chcete zjistit, na základě jaké metodiky jsme portfolio sestavovali a jaké jsou naše investiční cíle, pak vám doporučujeme si přečíst první díl tohoto seriálu.

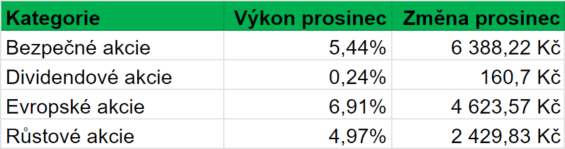

V prosinci se překvapivě dařilo nejlépe evropským akciím

Po naprosté listopadové dominanci růstových akcií, které si v předposledním měsíci roku 2023 připsaly více než 17 %, jsme tentokrát sledovali o poznání vyrovnanější výkonnost. Pozitivní je, že všechny kategorie našeho portfolia skončily v kladných číslech.

Bezpečné akcie si v prosinci celkově polepšily o 5,44 %. Vzhledem k tomu, že tvoří největší část našeho portfolia, přispěly nejvýrazněji k výkonnosti v peněžním vyjádření. Dividendové akcie zaznamenaly jen mírný růst ve výši 0,24 %.

Vůbec nejlépe se pak dařilo v procentuálním vyjádření evropským akciím, což se také promítlo do finančního zisku přesahujícího 4 600 Kč. Tahouni našeho portfolia z minulého měsíce – růstové akcie – si pak dohromady připsaly necelých 5 % hodnoty.

Vezmeme-li v úvahu celkovou výkonnost našeho portfolia, pak si v peněžním vyjádření drží prvenství bezpečné akcie, které nám přinesly již více než 17 000 Kč. Co se však týče samotné výkonnosti, vedou růstové akcie – naše investice do akcií AMD, Crowdstrike, Intuitive Surgical a Tesla si za 7 měsíců dohromady připsaly zhodnocení přesahující 20 %. Růstové akcie, které jsou obvykle spojovány s vyšším rizikem a volatilitou, prokázaly značný růstový potenciál.

I další dvě kategorie našeho portfolia si drží pozitivní výkonnost, ovšem nikterak oslnivou se ziskem v nižších jednotkách procent.

Celkový vývoj hodnoty našeho portfolia poukazuje na vyvážený přístup, který kombinuje stabilitu s růstovým potenciálem. Kategorie bezpečné akcie poskytovala pevný základ, zatímco růstové akcie přinesly vyšší dynamiku rizika a výnosu.

Dividendové akcie nabízely konzistentní tok příjmů, i když s nižším růstem, a evropské akcie přidaly geografickou diverzifikaci a střední cestu z hlediska rizika a výnosu. Tato strategie diverzifikace nám zatím umožnila jak stabilní zisky v bezpečnějších aktivech, tak výrazný růst v oblastech s vyšším rizikem.

Portfolio nám za prvních 7 měsíců vygenerovalo nemalý příjem v podobě dividend. Celková vyplacená částka nyní již přesahuje 4 000 Kč. V prosinci nám přitom bylo vyplaceno 241 Kč.

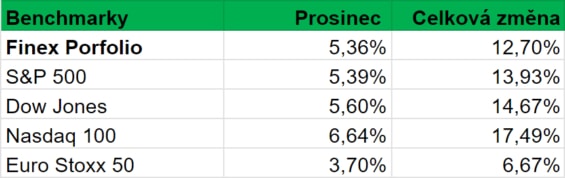

Jak si naše portfolio stojí ve srovnání s globálními benchmarky?

Jak jsme avizovali již na začátku naší investiční cesty, výkonnost portfolia srovnáváme, jak by mělo být zvykem, s výkonností globálních akciových benchmarků. Nebojíme se přitom, říct, že si v tomto srovnání nestojíme vůbec špatně.

Oproti listopadu jsme s výkonností 5,36 % mírně zaostali za americkými akciovými indexy. Index S&P 500 v posledním měsíci loňského roku rostl o 5,39 %, index Dow Jones o 5,60 % a index Nasdaq 100 o 6,64 %. Naopak jsme však svou výkonností pokořili index Euro Stoxx 50, který posílil pouze o 3,70 %.

K nákupu investičního portfolia jsme využili brokera XTB, který krom nákupu jednotlivých akcií a dalších aktiv nově nabízí i možnost automatického nákupu ETF. Více informací se dozvíte v recenzi níže:

Favorit redakce

- Nákup a prodej akcií i ETF bez poplatku

- Možnost nákupu frakčních akcií a ETF

- Absence některých oblíbených finančních instrumentů – opce, dluhopisy, podílové fondy apod.

- Danění českých dividend 35% sazbou

Vývoj hodnoty amerických akciových indexů v prosinci 2023

Za celých 7 měsíců si pak vedeme ve srovnání o něco hůře – stále doplácíme na nedostatečnou výkonnost našeho portfolia v prvních třech měsících investice, neboť v září, říjnu i listopadu jsme globální indexy překonali, a to poměrně výrazně.

Zhodnocení našeho portfolia včetně vyplacených dividend činí za 7 měsíců téměř 13 %, s čímž jsme poměrně spokojení. V tomto období jsme zaostali přibližně o procento za indexem S&P 500 a 2 % za indexem Dow Jones. Na index Nasdaq 100 jsme pak ztratili procent téměř 5.

Na rozdíl od zmíněných amerických indexů je však naše portfolio geograficky diverzifikované, protože obsahuje i české tituly ČEZ a Phillip Morris a také evropské akcie, které za těmi americkými obecně zaostávaly.

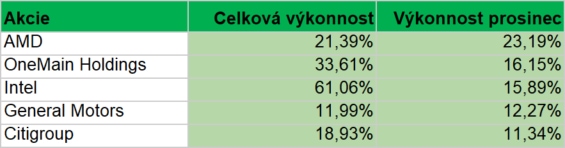

Prosincovým vítězem se staly akcie AMD

Podobně jako v listopadu i v prosinci zatížilo výkonnost našeho portfolia minimum ztrátových akcií. Většina jich naopak posilovala, přičemž některé doslova zářily – zejména akcie AMD, OneMain Holdings, Intel, General Motors a Citigroup.

Pojďme se v krátkosti podívat na to, proč se těmto akciím dařilo v prosinci nejvíce.

Jednotlivé akcie z našeho portfolia pro vás také pravidelně analyzujeme. Během prosince byly zpracovány následující analýzy:

- Tesla: Její dominance na trhu zpochybněna – co by měli investoři vědět!

- Proč špičkové instituce sázejí na akcie ASML Holding – měli byste se k nim přidat?

- Špičková evropská obranná akcie. Nabízí investiční příležitost?

Rozhodně doporučujeme si tyto analýzy přečíst!

AMD

Prudký růst akcií společnosti AMD byl výsledkem kombinace několik faktorů, které společně posílily důvěru investorů v budoucí vyhlídky společnosti.

Významný katalyzátorem bylo představení čipu MI300X – výzva pro konkurenta z oblasti čipů umělé inteligence společnosti Nvidia. Toto uvedení na trh bylo podpořeno partnerstvím s významnými technologickými společnostmi, jako jsou Microsoft, Meta, Oracle, Dell a Hewlett Packard Enterprise.

Prognózy analytiků ohledně finančních výsledků společnosti pak jsou optimistické a naznačují výrazný růst tržeb v klíčových segmentech, jako jsou datová centra, hry a osobní počítače, což vede k očekávání budoucího růstu ceny akcií. Navzdory vysokému ocenění ospravedlňuje cenu akcií společnosti AMD růst zisků a potenciál na trhu s umělou inteligencí.

Svou roli sehrály i širší tržní podmínky, zejména pravděpodobnost obratu Federálního rezervního systému směrem ke snížení úrokových sazeb v roce 2024. Nižší úrokové sazby mohou zvýšit současnou hodnotu růstových akcií, jako je AMD, a tím je učinit pro investory atraktivnějšími.

Vývoj ceny akcií AMD v průběhu prosince

OneMain Holdings

K prosincovému růstu ceny akcií OneMain Holdings rovněž přispěla kombinace několika katalyzátorů. Analytici měli na společnost OneMain Holdings obecně pozitivní názory, přičemž mnozí ji ohodnotili jako “koupit” a stanovili vyšší cílové ceny.

Společnost také uspořádala 6. prosince Den pro investory, na kterém výkonný manažerský tým společnosti diskutoval o jejích silných konkurenčních stránkách, diferencovaném obchodním modelu a disciplinované strategii. Ta zahrnovala plány na rozšíření adresovatelného trhu, ziskový růst a silnou kapitálovou návratnost. Prezentace jasného a pozitivního výhledu společnosti do budoucna pravděpodobně sehrála významnou roli v posílení nálady investorů.

Akcie OneMain Holdings také vykázaly pozoruhodnou tržní výkonnost a v průběhu měsíce i čtvrtletí výrazně vzrostly. Tato výkonnost spolu s obchodováním v blízkosti 50denního klouzavého průměru a 52týdenního maxima mohla přilákat pozornost technických obchodníků a jejich nákupní aktivitu.

Vývoj ceny akcií OneMain Holdings v průběhu prosince

Intel

K růstu akcií Intel přispělo schválení dotace izraelskou vládou na výstavbu místní továrny. Tato investice je součástí strategie generálního ředitele Pata Gelsingera na rozšíření výrobních kapacit společnosti a je největší, jakou kdy společnost v Izraeli realizovala.

Intel také představil řadu produktů a služeb zaměřených na umělou inteligenci, včetně čipu Gaudi3 AI pro generativní umělou inteligenci a procesoru Core Ultra určeného pro rozvíjející se trh počítačů s umělou inteligencí. Očekává se, že tyto nové produkty budou v roce 2024 hnacím motorem vyšších tržeb a zisků – v souladu s rostoucí poptávkou po technologiích AI.

Pod Gelsingerovým vedením se Intel podobně jako AMD snaží také etablovat jako klíčový hráč na trhu s čipy umělé inteligence. Gelsingerovo prohlášení o jedinečných schopnostech společnosti v západním světě vyvíjet tak pokročilé technologie posílilo důvěru investorů. Zdůraznil, že společnost má potenciál vytvořit významnou tržní hodnotu a příležitosti pro zákazníky a akcionáře.

Vývoj ceny akcií Intel v průběhu prosince

General Motors

Co potěšilo investory držící akcie General Motors? V prvé řadě to bylo 14% zvýšení dodávek vozů v USA, k čemuž přispěla i rostoucí poptávka po elektromobilech. Tento růst dodávek pravděpodobně posílil důvěru investorů ve výkonnost společnosti na trhu a její budoucí vyhlídky.

Finanční výsledky společnosti v roce 2023 pak naznačovaly silnou tvorbu tržeb, která překonala očekávání analytiků, ačkoli zisk na akcii (EPS) mírně zaostával.

General Motors v prosinci také oznámila povýšení několika vedoucích pracovníků, kteří povedou další fázi růstové strategie společnosti. Tyto změny zahrnovaly nové vedoucí funkce v oblasti vývoje produktů a vytvoření nové funkce pro dohled nad globálními regiony. Tyto kroky lze interpretovat jako strategickou reorganizaci s cílem zefektivnit provoz a urychlit strategii uvádění produktů na trh, což mohlo být trhem vnímáno pozitivně.

Vývoj ceny akcií General Motors v průběhu prosince

Citigroup

Citigroup prošla významnou restrukturalizací, která byla jednou z nejzásadnějších za poslední desetiletí. Zahrnovala zefektivnění řídících struktur a odchod tisíců zaměstnanců s cílem snížit roční výdaje na 51 až 53 miliard USD. Tento krok vedl na začátku prosince k téměř 4% nárůstu akcií banky. Očekává se, že snižování nákladů začne v druhé polovině roku 2024 a bude pokračovat až do roku 2026.

K prudkému růstu akcií Citigroup přispěly také její finanční výsledky. Projekce tržeb společnosti na celý rok 2023 se pohybovaly na spodní hranici rozpětí 78-79 miliard USD, což naznačuje nárůst ze 75,3 miliardy USD v roce 2022. Přestože vyšší nákladová základna představuje krátkodobý protivítr, očekává se, že transformační strategie přinesou v dlouhodobém horizontu výhody.

Kromě toho Citigroup v listopadu oznámila čtvrtletní dividendu, což pravděpodobně pozitivně ovlivnilo náladu investorů v následujícím měsíci.

Vývoj ceny akcií Citigroup v průběhu prosince

Slovo závěrem: Shrnutí aktuální situace

Naše dosavadní investiční cesta byla fascinujícím zkoumáním rovnováhy mezi rizikem a výnosem.

V prosinci, po výrazném dvouciferném zisku v listopadu, zaznamenalo naše portfolio chvályhodný růst o více než 5 %, což se zhruba rovnalo výkonnosti globálních akciových benchmarků.

Pozoruhodné je, že 18 z našich 25 akcií zaznamenalo v prosinci zisky – některé i dvouciferný nárůst. Pouze několik akcií postihly ztráty, a ty byly minimální. Výjimkou byl výrazný pokles akcií British American Tobacco, a to o téměř 8 %. Výkonnost této jedné – defenzivní akcie – ukazuje nepředvídatelnost, která je vlastní akciovým investicím, a důležitost diverzifikovaného portfolia.

Zatím se zdá, že naše diverzifikovaná investiční strategie byla moudrou volbou. Bezpečné akcie, které tvoří většinu našeho portfolia, si v prosinci polepšily o 5,44 % a výrazně tak přispěly k celkové výkonnosti portfolia. Trochu netradičně se pak vůbec nejlépe dařilo našemu výběru evropských akcií, které si připsali téměř 7% zisk.

Podíváme-li se na výkonnost portfolia s odstupem. Obzvláště plodné se ukázaly naše investice do růstových akcií – AMD, Crowdstrike, Intuitive Surgical a Tesla, které za sedm měsíců vykázaly zhodnocení přesahující 20 %. Tato kategorie, obvykle spojená s vyšším rizikem a volatilitou, prokázala pozoruhodný růstový potenciál. Ostatní kategorie v našem portfoliu, ačkoli skončily pozitivně, vykazovaly skromnější zisky.

Vývoj našeho portfolia v těchto měsících ilustruje dobře vyvážený přístup, který spojuje stabilitu s růstovým potenciálem.

Bezpečné akcie poskytovaly pevný základ, zatímco růstové akcie přinášely vyšší dynamiku rizika a výnosu. Dividendové akcie nabízely konzistentní tok příjmů, i když s nižším růstem, a evropské akcie dodávaly geografickou diverzifikaci a střední úroveň z hlediska rizika a výnosů.

Tato strategie diverzifikace nám umožnila dosáhnout stabilních zisků v bezpečnějších aktivech a výrazného růstu v oblastech s vyšším rizikem.

Při porovnání našeho portfolia s globálními benchmarky jsme si udrželi své postavení. V prosinci jsme sice mírně zaostávali za americkými indexy, ale naše výkonnost za sedm měsíců byla uspokojivá, zejména s ohledem na geografickou diverzifikaci, která vedle amerických akcií zahrnuje i české a evropské akcie.

Chcete neustále vědět, co se děje na trzích?

Přihlaste se k odběru našeho newsletteru, který vám budeme jednou týdně posílat. Z něj se dozvíte to nejdůležitější, co se za poslední týden na finančních trzích stalo a neuteče vám nic podstatné. Chcete-li odebírat náš pravidelný newsletter a mít všechny důležité informace ve své emailové schránce, připojte se vyplněním formuláře níže.

Autor

Mohlo by vás zajímat

Diskuze (1 komentář)

Pro přidání komentáře se prosím přihlašte ke svému uživatelskému účtu.

Pěkné, ale chybí info, že podstatné pro váš “úspěch” je načasování. Podobně by si vedl i náhodmý výběr portfolia.