Nejzajímavější ETF fondy kopírující DAX – Kolik zaplatíte za nákup? Jaký fond vybrat?

Německo je největší ekonomikou v Evropě a čtvrtou největší ekonomikou na světě. Země, kterou pohání průmyslová výroba, vyváží více než kterákoli jiná země kromě Číny a USA a její obchodní přebytek trvale konkuruje čínskému. V zemi také sídlí desítky z 500 největších veřejně obchodovaných společností na světě, což z ní činí důležitou zemi pro investory, kteří hodlají své investice diverzifikovat mimo americký akciový trh.

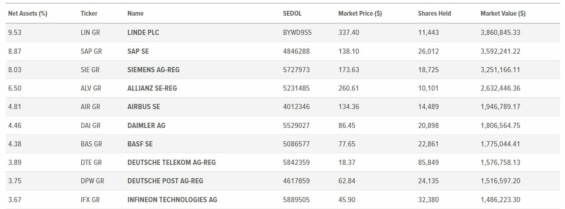

Největší německé společnosti lze nalézt v indexu DAX 40, který je obdobou Dow Jones Industrial Average ve Spojených státech nebo indexu Euro Stoxx 50 v rámci celé Evropy. Obsahuje 40 největších německých společností podle tržní kapitalizace obchodovaných na frankfurtské burze. Index obsahuje velmi známé tituly, jako jsou Adidas, BASF, BMW, Bayer, Siemens a mnoho dalších.

Země má také významné zásoby přírodních zdrojů, včetně uranu, dřeva, niklu, mědi a zemního plynu. Pokud jde o obnovitelné zdroje energie, země je jedním z největších světových výrobců větrných turbín. V roce 2019 zastínily obnovitelné zdroje uhlí a staly se hlavním zdrojem energie v Německu. Do roku 2030 plánuje země vyrábět 65 % energie z obnovitelných zdrojů.

Vývoz tvoří více než polovinu tržeb v mnoha nejsilnějších německých odvětvích, včetně výroby automobilů, zdravotnické techniky a chemických látek.

Máte zájem investovat v Německu? Zauvažovat můžete o burzovně obchodovaných fondech (ETF) kopírujících svým složením index DAX 40. Přečtěte si, jak nejjednodušeji investovat na německém akciovém trhu, o výhodách a nevýhodách těchto investic a kolik vlastně zaplatíte za tyto investice na poplatcích.

Obsah článku

Co jsou ETF fondy kopírující DAX 40?

Německý index Deutscher Aktien neboli DAX 40 je burzovní index, který se skládá ze 40 největších německých společností obchodovaných na Frankfurtské burze cenných papírů. Jedná se o blue-chip index, který tvoří 40 největších a nejaktivněji obchodovaných společností kótovaných na této burze. Jelikož se jedná o index vážený kapitalizací, váha jednotlivých cenných papírů v indexu je úměrná celkové tržní kapitalizaci společnosti. Index byl poprvé zveřejněn 1. července 1988.

Váha žádné jednotlivé společnosti nesmí být vyšší než 10 % kapitalizace indexu DAX 40.

Mnohé složky indexu DAX jsou velké nadnárodní společnosti, které mají kromě domácího německého trhu velký význam i pro světovou ekonomiku. Navíc index nyní představuje více než 80 % celkové tržní kapitalizace kótovaných německých akciových společností, což z něj činí důležitý benchmark pro domácí i mezinárodní investory.

Aby index sloužil jako spolehlivé měřítko pro srovnání, používá několik kritérií výběru, podle kterých určuje o zahrnutí jednotlivých společností do svého složení. Musí být obecně kótovány v segmentu Prime Standard (segment trhu regulovaného EU) a musí mít minimální free float (podíl veřejně obchodovaných akcií na burze) alespoň 10 %. Měly by mít své právní nebo provozní sídlo v Německu (zahraniční společnosti sídlo v Evropské unii). Stejně tak by se měly obchodovat na burze Xetra, přičemž minimální doba obchodování od jejich prvního uvedení na burzu by měla být 30 dní. Složky podléhají přezkumu každé čtvrtletí a mohou být přidány nebo odebrány na základě změn jejich tržní kapitalizace.

Investoři do DAX 40 ETF mohou těžit z cenových zisků a dividend složek indexu DAX. V současné době kopíruje německý benchmark 10 burzovně obchodovaných fondů.

Výhody investování do ETF fondů kopírujících DAX 40

Německo nabízí investorům řadu výhod díky své ekonomické síle a stabilitě. Mezi výhody investování v Německu patří:

- Silná ekonomika: Německo má jednu z nejsilnějších ekonomik na světě, a to jak z hlediska velikosti, tak z hlediska vývozu. V roce 2020 dosáhl hrubý domácí produkt (HDP) země 3,85 bilionu dolarů.

- Členství v Evropské unii: Německo silně profituje ze začlenění do Evropské unie, které mu pomohlo zvýšit konkurenceschopnost vůči ostatním průmyslově vyspělým zemím a ostatním členům eurozóny.

- Pracovní síla a daně: Německá pracovní síla je vysoce vzdělaná a stávkuje méně často než pracovní síla v jiných zemích EU. Pro veřejně obchodované společnosti je příznivý také jednotný daňový zákoník a politika příznivá pro podnikání.

Chcete-li investovat spíše do britských akcií přečtěte si toto: Nejzajímavější ETF fondy kopírující FTSE 100.

Nevýhody investování do ETF fondů kopírujících DAX 40

Německo má sice silnou ekonomiku, ale jeho exportní charakter ho činí náchylným k vnějším rizikovým faktorům. Mezi rizika investování v Německu patří:

- Záchranné programy Evropské unie: Německo těží z toho, že je členem Evropské unie, ale problémy některých členů EU se státním dluhem, jako byla evropská dluhová krize, která vyvrcholila v letech 2010-2012, ho donutily účastnit se záchranných akcí.

- Evropská “nákaza”: Země v Evropské unii jsou propojeny prostřednictvím problémů se státními dluhy. Neschopnost jedné země splácet svůj dluh může vést k tomu, že podobný osud potká i další země, což by v konečném důsledku mohlo poškodit Německou ekonomiku, a především německé banky.

- Demografický vývoj: Německo má stárnoucí populaci, což může znamenat rostoucí zátěž pro jeho sociální systém. S mírou porodnosti 1,54 v roce 2019 země vede nad mnoha dalšími zeměmi na západě, ale stále je hluboko pod mírou přirozené reprodukce 2,1. Vysoká míra imigrace – podobně jako ta, která přišla s počátkem evropské migrační krize v roce 2015 – by však mohla pomoci situaci stabilizovat.

- Zpomalující se ekonomika: HDP Německa se snížil z 3,861 bilionu dolarů v roce 2019 na 3,85 bilionu dolarů v roce 2020. Důvodů, proč k tomu došlo, je více, včetně obav z komplikací globálního obchodu, které zpomalily mnoho ekonomik, takže Německo nečelí tomuto riziku samo. Pokles HDP je však stále rizikem, které stojí za zmínku, stejně jako rostoucí cla – která budou mít pravděpodobně dopad na zemi s vysokým podílem exportu.

Na jaká kritéria byste se měli při výběru těchto ETF zaměřit?

K začátku roku 2022 je na trhu dle webu justETF hned 10 burzovně obchodovaných fondů, které svým složením kopírují index DAX 40 a všechny plnou replikací. Jejich roční nákladovost se přitom pohybuje v intervalu 0,08-0,16 %, rozdíly v expense ratiu tak jsou také téměř zanedbatelné. Jak tedy mezi nimi vybrat ten nejlepší? Podle jakých kritérií byste se měli orientovat?

- Dostupnost: Dle zkoumání provedeného při psaní tohoto článku platí, že téměř všechna z DAX 40 ETF nabízejí jak Fio e-Broker tak Lynx Broker. Ani jedna ze zmíněných platforem však nepatří k low-cost brokerům. Nehodláte-li tak dát přednost vysoké jednorázové investici před pravidelným investováním, určitě se vyplatí zauvažovat o fondech, které se obchodují na platformách nabízející nákup ETF zdarma.

- Likvidita: Obecně vychází likvidita daného ETF ze dvou zdrojů: Z likvidity fondu a z likvidity jeho podkladových akcií – všechny DAX 40 ETF nakupují stejné akcie. To znamená, že je smysluplnější dát přednost fondům s větším objemem aktiv pod správou. Ty se budou obchodovat s vyšším průměrným denním objemem obchodů a rovněž mají tendenci se obchodovat s nižším spreadem než fondy s menším denním objemem obchodů nebo nižším objemem aktiv.

- Nákladovost: Jak už bylo naznačeno výše expense ratio fondů replikující složení indexu DAX se liší jen minimálně. Mnohem podstatnější tak bude, zda a jaký poplatek budete platit za jejich nákup na vaší brokerské platformě.

- Jakým způsobem pracuje ETF s dividendami: Z 10 DAX 40 ETF 5 dividendy vyplácí a 5 dividendy akumuluje. Dle vašich investičních cílů byste měli volit konkrétní burzovně obchodovaný fond. Máte zájem o (alespoň) skromný pasivní příjem ze svých investic? Pak byste měli dát přednost distribučnímu ETF, které dividendy investorům vyplácí. Jde vám nyní hlavně o maximalizaci kapitálových zisků? Dejte raději přednost akumulačnímu ETF, které dividendy automaticky reinvestuje.

4 nejlepší DAX 40 ETF dostupné v ČR

A) iShares Core DAX UCITS ETF (DE)

Fond iShares Core DAX UCITS ETF (DE) (ISIN: DE0005933931) investuje do akcií se zaměřením na Německo. Dividendy ve fondu jsou reinvestovány (akumulovány).

Celkový nákladový poměr činí 0,16 % ročně. Fond kopíruje výkonnost podkladového indexu nákupem všech složek indexu (plná replikace). ETF iShares Core DAX UCITS (DE) je velmi rozsáhlé ETF se spravovanými aktivy ve výši 6 499 milionů eur. ETF bylo založeno v roce 2 000 a má sídlo v Německu.

B) Xtrackers DAX UCITS ETF 1C

Xtrackers DAX UCITS ETF 1C (ISIN: LU0274211480) investuje do akcií tvořící index DAX 40. Dividendy tohoto burzovně obchodovaného fondu jsou opět akumulovány – dochází tedy k maximalizaci kapitálové hodnoty investice.

Celkový nákladový poměr činí 0,09 % ročně. Fond kopíruje výkonnost podkladového indexu nákupem všech složek indexu (plná replikace). Xtrackers DAX UCITS ETF 1C je také poměrně rozsáhlé ETF (2. největší v této kategorii) se spravovanými aktivy ve výši 4 406 milionů eur. K založení fondu došlo v roce 2007 a má sídlo v Lucembursku.

C) Lyxor Core DAX (DR) UCITS ETF

Lyxor Core DAX (DR) UCITS ETF (ISIN: LU0378438732) investuje opět do akcií se zaměřením na Německo. Výjimečné z fondů v těchto seznamu je tím, že dividendy vyplácí investorům (minimálně jednou ročně).

Expense ratio fondu činí 0,08 % ročně. Fond kopíruje výkonnost podkladového indexu nákupem všech složek indexu (plná replikace). Lyxor Core DAX (DR) UCITS ETF je menší ETF se spravovanými aktivy ve výši 975 milionů eur. ETF bylo založeno v roce 2008 a jeho sídlo je v Lucembursku.

D) Lyxor DAX (DR) UCITS ETF – Acc

Lyxor DAX (DR) UCITS ETF – Acc (ISIN: LU0252633754) investuje stejně jako ostatní zmíněné fondy do německých bluechip akcií. Dividendy ve fondu jsou reinvestovány (akumulovány).

Celkový nákladový poměr fondu činí 0,15 % ročně. Fond kopíruje výkonnost podkladového indexu nákupem všech složek indexu (plná replikace). Lyxor DAX (DR) UCITS ETF – Acc spravuje nejmenší objem aktiv ze všech zmíněných ETF, když spravuje aktiva ve výši 671 milionů eur. ETF vzniklo v roce 2006 a má opět sídlo v Lucembursku.

Jak vybrat ETF na konkrétní platformě?

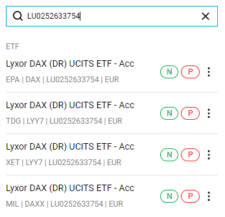

Výše jste se seznámili s nejzajímavějšími burzovně obchodovanými fondy, které kopírují svým složením index DAX 40. Ptáte se nyní, jak je nejsnadněji nalézt? Můžete to zkusit pomocí názvu, nejsnadněji je však na brokerské platformě vyhledáte prostřednictvím ISINu – alfanumerického identifikátoru. Na obrázku vpravo vidíte, jak takový výsledek vyhledávání na obchodní platformě Degiro vypadá.

Na screenu můžete vidět, že jste po zadání ISINu obdrželi hned 4 výsledky. Vždy se jedná o totožné ETF, první tři šedivá písmena pod názvem ETF však jsou označením konkrétní burzy. Je čistě na vás, kterou burzu k obchodování tohoto ETF zvolíte. Určitě však bude vhodné, pokud budete v případě pravidelné investice pokračovat s nákupem tohoto burzovně obchodovaného fondu stále na stejné burze.

U dalších ETF například S&P 500 ETF nebo Nasdaq 100 ETF můžete také dostat vícero výsledků. Jednotlivé burzovně obchodované fondy (což není případ DAX 40 ETF) se mohou obchodovat ve více měnách, například euru a dolaru. Tuto skutečnost označují poslední tři písmena pod názvem ETF. Pokud se s takovým výsledkem setkáte, dejte přednost investici do ETF ve měně, která více vyhovuje vašim osobním potřebám.

Přečtěte si více: Pravidelné investování – O co se jedná? V čem je jeho síla?

Srovnání poplatků za nákup jednotlivých DAX 40 ETF

Pokud jste už četli některý z této série článků “nejlepších ETF sledujících konkrétní index” pak tušíte, že se nejširší nabídkou finančních instrumentů chlubí Fio e-Broker. Podobně kvalitní výběr cenných papírů pak nabízí i Lynx Broker.

Jak však můžete vidět v tabulce níže, tito brokeři si účtují za nákup burzovně obchodovaných fondů (i akcií obecně) vyšší poplatky než low-cost brokeři, u kterých můžete realizovat strategii pravidelných nákupů.

Hodláte-li tak provést jen čas od času vysokou jednorázovou investici, poplatek za nákup bude zanedbatelný. S klidem můžete volit jednoho z výše uvedených brokerů – u částky 10 000 euro bude činit poplatek za nákup u Lynx pouze 0,06 % vaší investice.

Máte-li však zájem investovat do DAX 40 ETF pravidelně, bude vhodnější, pokud dáte přednost brokerům typu Degiro a XTB. Oba obchodníci mají v nabídce alespoň jedno z ETF, které jsme zmiňovali v tomto článku a za nákup si neúčtují žádný poplatek.

Slovo závěrem

Investování do ETF kopírujících svým složením index DAX 40 umožňuje evropským investorům vložit své peníze do největších německých bluechip akcií. ETF představují nejjednodušší způsob investování do německých společností, zejména pokud se nechcete zaměřovat na výběr konkrétních akciových titulů.

Investoři, které neoslovily německé akcie a hledají alternativy k indexu DAX, mají mnoho dalších možností. Mohou investovat do FTSE 100 ETF, které sledují vývoj na britském akciovém trhu, nebo třeba MSCI World ETF, které charakterizuje expozice vůči globálnímu akciovému trhu jako celku. Existují pak i další burzovně obchodované fondy s expozicí vůči německým akciím typu EURO STOXX 50 ETF.

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.