Jak spolehlivě přijít o peníze? Pusťte se do časování trhu – 8 zásadních důvodů, proč byste se o něj vůbec neměli pokoušet

Každý pociťuje nutkání pokusit se načasovat trh – akciový trh, trh s nemovitostmi, jakýkoli trh. Je v lidské povaze snažit se být chytřejší než ostatní. Načasování trhu je však i v nejlepších časech obtížné i pro ty nejzkušenější obchodníky/investory.

V psychologii existuje jev známý jako problém zpětného pohledu nebo plíživý determinismus – hovorověji fenomén “já to věděl celou dobu”. Znamená přesně to, jak zní, tedy že lidé mají tendenci dívat se na minulé události a říkat si: “Všechno tomu nasvědčovalo! Měl jsem to předvídat.”

Díky problému zpětného pohledu se řada investorů dopouští chyby, která je v případě snahy o načasování trhu velmi drahým špásem.

Když se podíváme na minulost a domníváme se, že události měly být předvídatelné, dalším logickým krokem je snaha předvídat budoucí události. Vždy však existují jedinečné technické nebo tržní ukazatele, které v reálném čase nelze předvídat, ačkoliv se mohou tvářit zpětný pohledem jako zjevné. Předpovídat budoucnost je zkrátka mnohem těžší, než by se mohlo zdát ze zpětného pohledu a kdo vám bude tvrdit opak, pak vám jednoduše lže.

Obsah článku

Čas na trhu vs. snaha o časování trhu

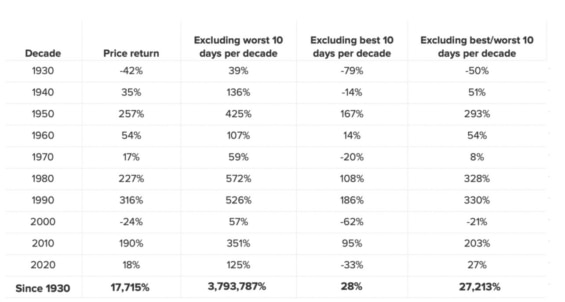

Pojďme na to pro začátek řečí čísel. Bank of America spočítala, jak velké příležitosti promarní investoři, kteří se snaží vstoupit a vystoupit z investic ve správný okamžik – snaží se časovat trh. Na základě údajů od roku 1930 do roku 2020 banka zjistila, že pokud by investor v každé dekádě promeškal 10 nejlepších dnů indexu S&P 500, činil by jeho celkový výnos 28 %. Pokud by naopak investor držel své pozice stabilně během vzestupů a pádů, jeho výnos by se rovnal 17 715 %. Potřebujete slyšet pádnější argument proti časování trhu?

Při poklesu akcií může být přirozeným impulsem stisknout tlačítko pro prodej, ale Bank of America zjistila, že nejlepší dny na trhu často následují po největších poklesech, takže panický prodej může výrazně snížit výnosy dlouhodobých investorů, protože způsobí, že promeškají nejlepší dny.

“Zůstat investorem během turbulentních časů může pomoci obnovit ztráty po medvědích trzích – v průměru trvá asi 1 100 obchodních dní, než se ztráty po medvědím trhu obnoví,” poznamenala Savita Subramanianová, vedoucí oddělení amerických akcií a kvantitativní strategie v Bank of America. Někdy, jako tomu bylo v roce 2020, je však zotavení mnohem rychlejší.

Výsledky studie Bank of America jednoduše ukazují, že dlouhodobé investování může být “receptem na vyhnutí se ztrátám”, vzhledem k tomu, že desetileté výnosy indexu S&P 500 byly od roku 1929 do roku 2020 (což je celkem 82 dekád) záporné jen v 6 % případů.

Údaje samozřejmě také ukazují astronomické výnosy každého potenciálního investora, který správně odhadl deset nejhorších dnů každé dekády – ve výši 3 793 787 %. Při vyloučení deseti nejhorších a nejlepších dnů by zaznamenal zisk 27 213 %.

Vzhledem k obtížnosti přesného odhadu vrcholů a pádů akciového trhu je však mnohem lepší sázkou jednoduše zůstat dlouhodobě zainvestovaný.

Bank of America poznamenala, že s častými nákupy a prodeji můžete dosáhnout lepších výsledků v krátkodobém investičním horizontu, nicméně v horizontu několika let vítězí fundamentální analýza. “Zatímco ocenění (fundamentální faktory) vysvětluje jen velmi malou část výnosů v příštím jednom až dvou letech, v desetiletém časovém horizontu vysvětlilo 60-90 % následných výnosů. Zatím jsme nenašli žádný faktor s tak silnou prediktivní silou pro trh v krátkodobém horizontu,” poznamenala banka.

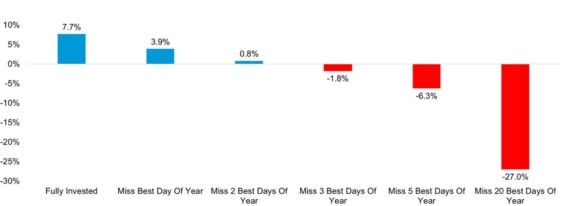

Investor, který byl na americkém trhu v letech 1990–2019 plně zainvestovaný, dosáhl průměrného ročního zhodnocení 7,7 %, stačilo však vynechat pouze 2 nejlepší dny v roce a jeho zisk se snížil téměř na nulu. Pokud by pak byl potenciální “časovač trhu” takovým nešťastníkem, že by vynechal 20 nejlepších obchodních dnů jednotlivých let, pak by dosáhl průměrné roční ztráty 27 %.

Přijde vám zhodnocení 7,7 % ročně málo, a proto se chcete pustit do časování svých investic? Pak byste si měli přečíst článek o složeném úročení. Podobné roční zhodnocení totiž vaši investovanou částku zdvojnásobí za necelých 10 let.

Přečtěte si více: Jak vám složené úročení může pomoci zbohatnout?

Čísla tak ozřejmují jasnou pravdu. Pokud jsme vás však stále nepřesvědčili, pokračujte ve čtení dále. Časování trhu funguje jen zřídka a opravdu pouze minimu investorů. Zde je osm důvodů, proč byste se jako investoři nikdy neměli snažit časovat trh – a co byste měli dělat místo toho.

1) Po zítřejším poklesu mohou být ceny stále vyšší než dnes

Začátkem roku 2017 jsem kupoval byt v Praze a už tehdy mě rodina od koupě zrazovala a říkala mi, ať si počkám na pokles cen nemovitostí. Že mi posléze dala budoucnost za pravdu je jedna věc, nicméně jsem si tehdy říkal, kde berou jistotu, že nemovitosti na pražském trhu budou v nejbližší době levnější.

Ano, trhy se pohybují nahoru a dolů a hodnota nemovitostí ne vždy roste. Ale to je naprosto irelevantní, protože nevíte, kdy přijde vrchol – nebo následné dno.

Představte si, že průměrná nemovitost na vašem trhu dnes stojí 4 000 000 Kč. Sedíte stranou a čekáte na další pokles a představujete si, že ceny klesnou na 3 000 000 Kč. Průměrné ceny nemovitostí však po následující tři roky dále rostou až na 4 500 000 Kč. Pak klesnou na 4 300 000 Kč. To je stále více než současné náklady na koupi. Jednoduše řečeno, možná už dnešní den může být nejlepším dnem pro nákup nemovitosti a s takto nízkými cenami se už možná nikdy nesetkáte.

Totéž platí pro akcie. Až přijde další korekce akciového trhu, může být cena akcií stále vyšší než dnešní ceny. Budoucnost prostě neznáte a žádná technická data vám ji neodhalí.

2) Vyčkávání se vstupem na trh vás okrádá o příjem

Hodnoty akcií (stejně tak nemovitostí, fondů nebo ETF) rostou a klesají, to je pravda. Ale pokud vlastníte akcie vyplácející dividendy (nebo nemovitost k pronájmu), kolísající hodnoty vaší investice tvoří pouze část vašich výnosů.

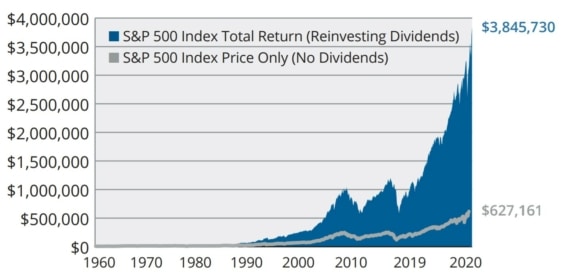

Celkové výnosy z akciových investic, které jsou známé spíše růstem ceny než výplatou dividend, závisí na dividendách více než si většina investorů uvědomuje. V letech 1930 až 2020 tvořily dividendy 41 % celkového výnosu indexu S&P 500, jak uvádí zpráva společnosti Hartford Funds z roku 2021. Vezmeme-li vliv složeného úročení, dividendy hrají ještě důležitější roli: 84 % výnosů indexu S&P 500 od roku 1960 do roku 2020 lze připsat dividendám a výnosům z jejich reinvestování. Významný důvod, proč by měl každý investor rozumět investování do dividendových akcií.

Pokud nebudete na trhu zainvestovaní, přijdete o výnosy, které investice přinášejí. Začněte tedy investovat ještě dnes. I kdybyste každý měsíc investovali jen malé částky, je to lepší, než kdybyste neinvestovali vůbec. Založte si účet na investiční platformě (např. Portu), nebo si otevřete účet na některé z brokerských platforem a začněte s pravidelným investováním ještě dnes.

3) Snahy o časování trhů vedou k emocionálnímu investování

Z emocionálního investování nevzejde nic dobrého. A když se snažíte trh načasovat, necháváte se zranitelnými vůči emocím. Neustále se obáváte, zda ceny klesly dostatečně nízko, abyste se cítili pohodlně při nákupu, nebo zda vyletěly dostatečně vysoko, abyste prodávali. To zase vyvolává řadu dalších otázek. Hlavní z nich zní: Jak zjistíte, co je ta magická hodnota vrcholu nebo dna – ideální čas k prodeji, nebo nákupu?

Můžete si namlouvat, že k investování či obchodování přistupujete vědecky, když používáte nějakou tajuplnou analýzu dat – “kouzla technické analýzy”. Žádný vzorec však neexistuje, technická analýza bere v úvahu pouze minulá data a o budoucnosti vám ve skutečnosti příliš nepoví, i když ji řada investorů bere jako berličku.

Většina investorů, kteří se snaží načasovat trh, se nakonec spoléhá na svůj instinkt a intuici – jinými slovy na své emoce.

4) Akciový trh není racionální

Stále si myslíte, že existuje kouzelný vzorec – že možná díky dokonale vyvážené technické a fundamentální analýze “rozlousknete tajný klíč” k úspěchu na akciovém trhu? To, že se akciový trh skládá z čísel, neznamená, že se pohybuje na základě čísel. Alespoň ne zcela.

Akciový trh se pohybuje na základě rozhodnutí lidských investorů. Emocionálních, chamtivých a ustrašených lidských investorů, kteří reagují na aktuální zprávy a posílají trh nahoru nebo dolů. Použijte všechny vzorce, logiku a matematiku, které chcete, ale lidský prvek vždy přidá k výkyvům trhu nepředvídatelnost a iracionalitu.

Všechny automatické obchodní algoritmy, které existují, volatilitu akciového trhu nesníží. Spíše ji prohlubují, přičemž vzestupná nebo sestupná dynamika trhu vyvolává emociální nákupy nebo prodeje.

Uvažujete o využití technické a fundamentální analýzy v praxi? Přečtěte si více informací v našich seriálech: Technická analýza: 40 odborných výukových článků a Fundamentální analýza 8+ odborných článků

5) Příliš časté obchody vás stojí peníze na poplatcích a daních

Všichni ti lidé, kteří se snaží načasovat trh, vstupují a vystupují z investic pokaždé, když si myslí, že vidí vrchol nebo dno trhu. Jejich údajná chytrost vede k jedinému stálému vítězi: Zprostředkovatelům obchodování. Mnozí z nich si účtují poplatky za každý nákupní a prodejní příkaz. Právě proto je tak těžké vydělat peníze denním obchodováním – musíte mít pravdu mnohem častěji než jindy, jen abyste pokryli náklady na časté obchody.

Dalším nákladem častých obchodů jsou daně. Daňový úřad zdaňuje zisky z akciových investic držených po dobu kratší než tři roky – vaše investice nesplní tzv. časový test. Dodržováním systematického, dlouhodobějšího přístupu k investování, který je popsán níže, můžete dosáhnout výrazné daňové úspory.

Někteří z brokerů, jež nabízejí nákup a prodej fyzických akcií a ETF bez poplatku:

Favorit redakce

- Nákup a prodej akcií i ETF bez poplatku

- Možnost nákupu frakčních akcií a ETF

- Absence některých oblíbených finančních instrumentů – opce, dluhopisy, podílové fondy apod.

- Danění českých dividend 35% sazbou

6) Je těžké mít dvakrát pravdu

Když se snažíte načasovat trh, musíte učinit dvě zásadní rozhodnutí. Zaprvé musíte vědět, kdy nakupovat, a to v době nejnižšího bodu trhu nebo v jeho blízkosti. Za druhé, musíte také přesně odhadnout nejvyšší bod na trhu a prodat dříve, než dojde ke katastrofě a trh se propadne.

Jinými slovy, musíte zázračně poznat dno a vrchol trhu, abyste mohli vydělat na své strategii časování trhu. Musíte mít pravdu v obou případech, což je jen málo pravděpodobné.

7) Ani ekonomové nedokážou přesně předpovědět recese a korekce akciového trhu

Svědčí o pýše lidské povahy, že si investoři často myslí, že dokážou předpovědět, co trh udělá, i když to nedokážou ani ti nejlépe informovaní odborníci na světě.

Vezměme si za příklad studii Mezinárodního měnového fondu z roku 2018, která analyzovala 153 recesí v 63 zemích v letech 1992 až 2014. Výzkumníci zjistili, že ekonomové předpověděli pouze 5 ze 153 recesí. Dokonce i ve vzácných případech, kdy přesně předpověděli hrozící recesi, obvykle podcenili její rozsah.

Stejně tak investiční banky zaměstnávají jedny z nejchytřejších a nejlépe placených finančních expertů na světě, kteří předpovídají pohyby na trhu. Mají přístup ke spoustě finančních údajů, které my nemáme. A přesto jsou v předpovídání vrcholů a pádů trhů příšerní.

Smiřte se s tím: Pokud profesionální ekonomové a finanční analytici nedokážou předpovědět vývoj na trhu, vy to pravděpodobně nedokážete také.

8) Matematika nehraje ve váš prospěch

Stále vás láká pokusit se načasovat trh? Kromě čísel zmíněných úvodem pro vás máme ještě jeden neoddiskutovatelný fakt o aktivním investování. Průměrný akciový investor dramaticky zaostává za výkonností akciového trhu jako celku. Například v roce 2018 ztratil průměrný akciový investor podle společnosti DALBAR 9,42 %, přestože index S&P 500 ztratil méně než polovinu této částky, tedy 4,38 %.

Rok 2018 přitom nebyl odchylka. Údaje společnosti DALBAR ukazují, že v letech 1996 až 2015 nabízel index S&P 500 anualizovaný výnos 9,85 % ročně, ale průměrný výnos aktivního investora činil pouze 5,19 %.

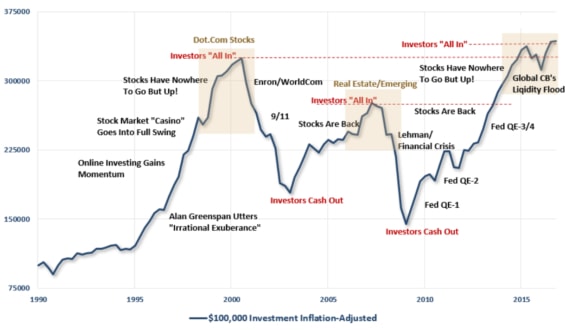

Důvod je nasnadě – lidské chování investorů. Snažili se načasovat trh a dařilo se jim nakupovat pouze tehdy, když všichni ostatní nakupovali, a pak prodávat, když všichni ostatní panikařili.

Naproti tomu investor typu “kup a drž” (z agl. buy and hold) s nejhorším načasováním v historii by stále dosahoval lepších výsledků než průměrný investor “obchodník”. Vezměme si příklad fiktivního investora Honzy. Honza investoval 500 000 korun do indexu S&P 500 na vrcholu trhu těsně před každým ze čtyř nejhorších krachů za posledních 50 let:

- Investice 1: 500 000 Kč v prosinci 1972 (těsně před propadem o 48 %)

- Investice 2: 500 000 Kč v srpnu 1987 (těsně před 34% propadem)

- Investice 3: 500 000 Kč v prosinci 1999 (těsně před propadem o 49 %)

- Investice 4: 500 000 Kč v říjnu 2007 (těsně před 52% propadem)

Přestože Honza načasoval své nákupy opravdu příšerně, neprodával v panice, ale automaticky reinvestoval dividendy. Do května 2019 jeho čtyři investice vzrostly na 38 945 030 korun. To není nízká hodnota portfolia, když uvážíme, že Honza investoval pouze 2 000 000 korun, a to navíc v nejhorší možné době.

Jason Zweig, odborník na neurovědy a investiční strategii Benjamina Grahama, opakovaně (s aktuálními úpravami) publikoval článek s názvem “Ben Graham, lidský mozek a bublina“. Celý článek stojí za přečtení, ale zejména tato myšlenka je platná za téměř jakékoliv situace: “Na vrcholu každé konjunktury a v době každého propadu se znovu potvrzuje nesmrtelné varování Benjamina Grahama: Hlavním problémem investora – a dokonce jeho největším nepřítelem – je pravděpodobně on sám.“

Jsou to limity lidské psychiky, které brání dosáhnout zajímavých výnosů investorům v dlouhodobém investičním horizontu. Strategie investorů časujících trh pak vypadá podobně jako na následujícím obrázku:

Co dělat místo časování trhu?

Nyní by mělo být jasné, že snaha o časování trhu je ztrátová. Dobrou zprávou je, že alternativy jsou ve skutečnosti mnohem jednodušší a vyžadují méně práce a pozornosti z vaší strany. Považujte to za dvojí výhru – dosáhnete vyšších výnosů tím, že odvedete méně práce, a to vše za cenu toho, že odoláte emocím, strachu a chamtivosti.

A) Investujte pravidelně

Jedním ze způsobů, jak snížit riziko v akciovém portfoliu, je pravidelné investování. Jedná se o populární investiční strategii pro nákup stejných fondů nebo akcií ve stejném množství v pravidelných intervalech. Můžete například nakupovat stejný burzovně obchodovaný fond každý měsíc druhé pondělí v měsíci. Odstraňuje to z rovnice veškerá rozhodnutí a emoce. Víte, co, kdy a v jakém množství nakoupit.

Když trh stoupá výše, máte dobrý pocit, že vaše čisté jmění je vyšší. Když trh klesá, máte dobrý pocit z nákupu akcií se slevou. Jste spokojení bez ohledu na to, co se děje, a nemusíte nad svými investicemi přemýšlet více než pět minut měsíčně, pokud nechcete.

Přečtěte si více: Pravidelné investování – O co se jedná? V čem je jeho síla?

B) Nakupujte indexové fondy

Na rozdíl od aktivně spravovaných podílových fondů indexové fondy pasivně sledují akciové indexy, jako je například index S&P 500, britský index FTSE 100 nebo třeba technologický index Nasdaq 100. Správci těchto fondů si účtují velmi nízké poplatky, protože na jejich straně není téměř žádná práce. To znamená, že o méně svých peněz přijdete kvůli poplatkům a více jich zůstane investováno, aby rostly a zhodnocovaly se.

Jistě, můžete pravidelně nakupovat i jednotlivé akcie, ale to je hra s vyšším rizikem a vyšší pracností a nabízí mnohem nižší úroveň diverzifikace.

C) S přibývajícím věkem upravte alokaci aktiv

Když se blížíte k důchodu, stáváte se zranitelnými vůči riziku krachu akciového trhu krátce před vaším odchodem na penzi. I když děláte všechno správně a vyhnete se načasování trhu, načasování se náhle stane relevantním, když odejdete do důchodu. Řešením však není snaha o načasování trhu, ale příprava portfolia způsobem, aby bylo schopno odolat krachu.

Toho docílíte tím, že s blížícím se odchodem do důchodu změníte vyvážení portfolia ve prospěch méně volatilní alokace aktiv, která je více orientovaná na příjem. Obvykle to znamená přesunout peníze z akcií do dluhopisů, ale dluhopisy nejsou jedinou možností. Mezi alternativní třídy aktiv patří podílové fondy (či spíše ETF) vyplácející vysoké dividendy, pronájem nemovitostí, REITs a další zdroje pasivního příjmu.

D) Pokud neodoláte aktivnímu investování, dejte raději přednost výběru akcií než časování trhů

Někteří lidé si nemohou pomoci, milují burzovní tickery, sledování trhů a zkoumání trendů. Často jsou to právě tito lépe informovaní investoři, kteří jsou nejvíce v pokušení časovat trh – a tím sami škodí svým výnosům.

Pokud milujete finanční trhy, využijte svou vášeň a zkoumejte jednotlivé akciové tituly. Najděte diamanty v surovém stavu a investujte do nich pravidelně.

Můžete porazit trh, ale je to mnohem snazší výběrem vítězných akcií než snahou o načasování trhu.

Slovo závěrem

Nestává se často, že by způsob, jak vydělat více peněz, spočíval v tom, že budete dělat méně práce. Investování do akcií by však mělo být nudné. Mělo by připomínat spíše pozorování rostoucího stromu než sledování akčního filmu s dějovými zvraty a intrikami.

I to je důvod, proč se nechal Warren Buffett slyšet, že o jeho životě nikdy nevznikne žádný film – jeho investiční strategie, byť aktivní, je nudná.

Investoři, kteří chtějí hrát při skladbě svého portfolia aktivnější roli, ať jednoduše vybírají kvalitní jednotlivé akcie a investují do nich, pokud možno pravidelně. Ale všichni ostatní, kteří si raději přečtou něco z červené knihovny než Wall Street Journal nebo portálu Finex, zapomeňte na časování trhu a postupujte podle čtyř výše uvedených kroků. Tím, že uniknete závislosti na sledování burzovních tickerů, vyděláte více peněz a budete mít více času na své přátele a rodinu.

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.