Aktivní vs. pasivní investování – Čím se liší. Co je pro vás lepší?

Pasivní investování a aktivní investování jsou dvě protichůdné strategie, jak investovat své peníze na trzích. Obě porovnávají svůj úspěch ve srovnání s měřítky, jako je index S&P 500, ale aktivní investování se obecně snaží překonat toto měřítko, zatímco pasivní investování se snaží jeho výkonnost kopírovat.

Kdykoli se diskutuje o aktivním nebo pasivním investování, může se to rychle změnit v bouřlivou debatu, protože investoři a portfolio manažeři mají tendenci výrazně upřednostňovat jednu strategii před druhou. I když je pasivní investování mezi investory stále oblíbenější, existují argumenty, které hovoří ve prospěch aktivního investování.

Tento článek Vám objasní, jaké jsou mezi těmito strategiemi rozdíly, a jaká strategie může být ta pravá právě pro Vás.

- Pasivní a aktivní investování jsou protichůdné strategie investování. Zatímco cílem aktivního investování je překonat indexy jako je index S&P 500, pasivní investování se snaží kopírovat jejich výkonnost.

- Aktivní investování zahrnuje časté obchodování a vyžaduje vysokou úroveň analýzy trhu a odborných znalostí.

- Pasivní investování se zaměřuje na nákup a dlouhodobé držení aktiv, často prostřednictvím ETF. K jeho realizaci postačí základní znalosti finančních trhů a minimum času.

Obsah článku

Co je to aktivní investování?

Aktivní investování je strategie, která zahrnuje časté obchodování obvykle s cílem překonat průměrné výnosy indexů. Může ve vás evokovat představu řvoucích obchodníků na Wall Street, i když v dnešní době ho můžete provádět z pohodlí svého chytrého telefonu pomocí aplikací akciových brokerů, jako jsou XTB, eToro nebo třeba Revolut.

Tento typ investování obvykle vyžaduje vysokou úroveň analýzy trhu a odborných znalostí, aby bylo možné určit nejlepší čas pro nákup nebo prodej investic. Aktivní investování můžete provádět sami, nebo jej můžete svěřit profesionálům prostřednictvím aktivně spravovaných podílových fondů (i aktivně spravovaných burzovně obchodovaných fondů – například fondy Ark Invest). Ty vám poskytnou instantní přístup k portfoliu složenému z desítek nebo stovek investic.

Správci aktivně řízených fondů vyhodnocují širokou škálu údajů o každé investici ve svých portfoliích, od kvantitativních a kvalitativních údajů o cenných papírech až po širší tržní a ekonomické trendy. Na základě těchto informací manažeři nakupují a prodávají aktiva, aby využili krátkodobých výkyvů cen a udrželi správné rozložení aktiv fondu. Bez neustálé pozornosti se může snadno stát, že se i to nejpečlivěji navržené aktivně řízené portfolio stane obětí volatilních výkyvů trhu a nahromadí krátkodobé ztráty, které mohou mít dopad na dlouhodobé cíle investora.

Proto se aktivní investování většině investorů nedoporučuje, zejména pokud jim jde o dlouhodobé budování úspor na důchod.

Výhody aktivního investování

- Větší flexibilita na volatilních trzích: Aktivní investor má možnost během poklesu trhů přejít do defenzivní pozice nebo držet aktiva, jako je hotovost nebo státní dluhopisy, a zabránit tak katastrofickým ztrátám. Stejně tak mohou investoři provést realokaci a držet více akcií na rostoucích trzích. Tím, že budou reagovat na tržní podmínky v reálném čase, mohou alespoň krátkodobě překonat výkonnost tržních benchmarků, jako je například index S&P 500.

- Širší paleta možností obchodování: Aktivní investoři mohou využívat obchodní strategie, jako je zajištění pomocí opcí nebo shortování akcií, aby dosáhli neočekávaných zisků, které zvyšují šance, že překonají tržní indexy. Ty však také mohou výrazně zvýšit náklady a rizika spojená s aktivním investováním, proto je lepší tyto techniky přenechat profesionálům a velmi zkušeným investorům.

- Daňová optimalizace: Zkušený investor nebo správce portfolia může využít aktivní investování k provádění obchodů, které kompenzují zisky, z kterých je třeba odvádět daň z kapitálového výnosu. Zcela legální cestou například je uzavření ztrátových pozic v poslední obchodní den roku a jejich opětovné otevření v první obchodní den následujícího roku.

Nevýhody aktivního investování

- Vyšší poplatky: Řada brokerských společností dnes neúčtuje poplatky za nákupy fyzických akcií a ETF. Za sofistikovanější obchodní strategie založené na finančních derivátech však jsou účtovány poplatky. A pokud investujete do aktivně spravovaných fondů, budete muset bezpochyby platit vyšší poplatky ve srovnání s pasivně řízenými fondy. Kvůli nezbytnému výzkumu a výběru investic a množství obchodů mají aktivně spravované fondy výrazně vyšší poplatky než jejich pasivně spravované alternativy.

- Zvýšené riziko: Když mají aktivní investoři pravdu, mohou své investiční prostředky výrazně zhodnotit. Pokud se však jedné investici nedaří, může stáhnout výkonnost portfolia jako celku a způsobit vám katastrofální ztráty. To platí zejména, pokud jste k její realizaci použili vypůjčené peníze – obchodovali jste s využitím finanční páky.

- Expozice vůči trendům: Při aktivním investování je velmi snadné naskočit na módní vlnu a sledovat trendy, ať už se jedná o meme akcie nebo populární technologické akcie. Vezměme si však za příklad investora, který se rozhodl zbohatnout na trendu domácího cvičení a na začátku roku 2021 nakoupil tehdy velmi trendové akcie Peloton za 145 dolarů. V červenci 2022 se tyto akcie obchodovaly za méně než 10 dolarů, protože společnost vlivem ustupující pandemie ani zdaleka nenaplnila své bombastické plány. Pokud chcete v rámci aktivního investování využít nějakého “žhavého” trendu, stává se velmi problematické určit, zda jste na vrcholu trendu, nebo zda je ještě prostor k růstu.

Co je pasivní investování?

Pasivní investování je strategie zaměřená na nákup a dlouhodobé držení aktiv. Jedná se o investování do cenných papírů, kdy si vyberete aktivum a pak ho držíte navzdory vzestupům a pádům trhu s ohledem na dlouhodobý cíl, např. odchod do důchodu.

Zatímco aktivní investování se běžně zaměřuje na jednotlivé cenné papíry, pasivní strategie obvykle zahrnují nákup akcií burzovně obchodovaných fondů – ETF, jejichž cílem je kopírovat výkonnost hlavních tržních indexů, jako je S&P 500 nebo Nasdaq Composite. Akcie těchto fondů můžete koupit prostřednictvím kteréhokoliv brokerského účtu, případně můžete svůj investiční proces automatizovat s využitím investiční platformy.

Protože se jedná o přístup “nastavte investice a zapomeňte na ně, jehož cílem je pouze vyrovnat výkonnost trhu, nevyžaduje pasivní investování každodenní pozornost. Zejména v případě fondů to vede k menšímu počtu transakcí a výrazně nižším poplatkům.

Výhody pasivního investování

- Nižší náklady: Menší objemy obchodů spojené s pasivním investováním vedou k nižším nákladům pro investory – pasivně spravované fondy si účtují nižší nákladové poměry než aktivně řízené fondy, protože je zapotřebí jen velmi málo výzkumu a údržby.

- Snížené riziko: Protože pasivní strategie bývají více zaměřené na fondy či ETF, investujete obvykle do stovek, ne-li tisíců akcií a dluhopisů. To zajišťuje okamžitou diverzifikaci a snižuje pravděpodobnost, že jedna špatně zvolená investice pošle celé vaše investiční portfolio ke dnu.

- Větší transparentnost: Při pasivním investování platí, že co vidíte, to máte. Ve skutečnosti je často index, který váš fond sleduje, součástí jeho názvu a pasivně řízený fond nikdy nebude držet investice mimo tento stejnojmenný index. Aktivně řízené fondy na druhé straně tuto úroveň transparentnosti vždy neposkytují – mnohé je ponecháno na uvážení manažera a některé detaily investiční strategie mohou být dokonce veřejnosti utajeny, aby si fond zachoval konkurenční výhodu.

- Vyšší průměrné výnosy: Pokud investujete dlouhodobě, pasivní fondy všeho druhu poskytují téměř vždy vyšší výnosy. Podle zprávy S&P Indices Versus Active (SPIVA) společnosti S&P Dow Jones Indices z roku 2021, v průběhu 20 let přibližně 90 % indexových fondů sledujících společnosti všech velikostí překonalo své aktivní protějšky.

Nevýhody pasivního investování

- Je poměrně nudné: Pokud hledáte vzrušení, které přináší rychlý raketový růst jedné vhodně zvolené akcie, pasivní investování vám podobné pocity jistě nenabídne.

- Žádná “záchranná” strategie pro období silných medvědích trhů: Protože je pasivní investování dlouhodobou investiční strategií, nepočítá s žádnou výstupní strategií pro případy hlubokých medvědích trhů. Trh se sice historicky zotavil z každé korekce, ale neexistuje žádná záruka, že se tak stane rychle. To je jeden z důvodů, proč je důležité pravidelně revidovat alokaci aktiv v delším časovém období. Tímto způsobem můžete své portfolio učinit konzervativnějším, když se blížíte ke konci svého investičního horizontu a máte méně času na zotavení z poklesu trhu.

Aktivní vs. pasivní investování prostřednictvím fondů

Pokud pravidelně investujete, ale zároveň si své portfolio nespravujete sami, znamená to pravděpodobně, že investujete pomocí investičních fondů. Nejzákladnější možnost, jak investiční fondy klasifikovat, je právě rozdělení na aktivní a pasivní fondy.

Jestli je lepší investovat do fondů s aktivní nebo pasivní investiční strategií je nekonečná debata a rozhodnout s jistotou, co je obecně lepší, se nedá. Obě strategie jsou postaveny na jiných principech a myšlenkách zmíněných výše, které jsou vzájemně neslučitelné, nedá se ovšem říct, že by jedna nebo druhá byla ve své podstatě lepší.

Investování do aktivně řízených fondů

Historicky vzato tu byly aktivně řízené fondy, neboli v podstatě klasické podílové fondy, mnohem dříve než fondy pasivního investování. První otevřený podílový fond, tedy fond, do kterého může vstoupit široká veřejnost, a který se snaží investovat na burze k dosažení maximálního zisku, vznikl v americkém Bostonu již roku 1924.

Jak již asi tušíte, fondy aktivního investování jsou postaveny na myšlence, že maximálního zisku z obchodování na burze lze dosáhnout aktivním výběrem těch správných akcií nebo jiných aktiv, nejčastěji však akcií.

A pokud nelze dosáhnout maximálního zisku, tak alespoň zisku, který převyšuje průměrný výnos trhu.

To vyplývá z myšlenky, že trh je neefektivní a neoceňuje akcie správně. A proto pokud budeme dostatečně chytří, můžeme neefektivitu trhu proměnit v zisk. Základem aktivního přístupu k investování je manuální výběr těch správných akcií a rovněž správné časování trhu, tedy nákup, když je akcie co nejlevnější, a prodej, když je akcie co nejdražší.

Výběr akcií a celkové strategie fondu je komplexní činnost, proto fond musí zaměstnávat vysoce kvalifikovaný management (v ideálním případě), který také musí být dobře zaplacen. Z toho vyplývá hlavní nevýhoda investování do aktivně řízených fondů, a tím je vysoká nákladovost fondu. Ta pak může snižovat celkovou výnosnost vložených peněz.

Klasické podílové fondy si většinou účtují manažerský poplatek za správu portfolia ve výši okolo 2 % – 3 % ročně.

Můžou (ale nemusí) se zde objevit i malé jednorázové administrativní poplatky, a to:

- Poplatek při vstupu do fondu

- Poplatek při výstupu z fondu

- Poplatek za výkonnost, tedy v podstatě podíl ze zisku.

- A další poplatky.

Pro zajímavost, poplatky hedgeových fondů jsou běžně definovány jako “two and twenty”, tedy dvouprocentní poplatek za správu plus dvacet procent z veškerého zisku.

Nesmíme rovněž zapomínat na to, že u aktivního investování vznikají v souvislosti s vyšším obratem akcií ještě další náklady. Ty se neplatí zvlášť, ale snižují výkonnost fondu. Mezi ně patří náklady transakční (tedy spojené s poplatkem burze při každém obchodu) a náklady daňové.

Poznámka: V České republice se ze zákona platí daň z rozdílu mezi nákupní a prodejní cenou akcií (tedy z uskutečněného zisku), pokud je akcie držena méně než tři roky. Pokud je držena déle, daň se neplatí. Podobný časový test platí i v dalších státech, například v Americe ale trvá pouze jeden rok.

Strategie investování jsou v podstatě neomezené

Aktivní investování je již ze své definice mnohem více variabilní než investování pasivní. Správci fondu můžou uplatňovat téměř jakoukoli investiční strategii, kterou jim dovolí celkové zaměření fondu a vlastní svědomí.

Aktivně řízené fondy tak můžeme rozdělovat například podle následujícího:

- Podkladové aktivum – Zde se jedná hlavně o akciové anebo dluhopisové fondy, mezi ty méně běžné mohou patřit například i komoditní fondy. Většinou jsou fondy ale smíšené.

- Geografie – Fondy se mohou zaměřovat na koupi akcií z předem určeného teritoria, může tedy jít o např. fondy trhu severoamerického, evropského nebo asijského. Dále může jít např. o fondy investující do aktiv domácího nebo nějakého jiného státu nebo do aktiv rozvíjejících se ekonomik.

- Fondy sledující určitou myšlenku – Často se jedná o myšlenku s etickým podtextem, takovému investování je známé pod zkratkou ESG (Environmental, social and corporate governance). Takové etické fondy mohou investovat např. do firem vyrábějících produkty, které jsou šetrné k životnímu prostředí.

Fondy ale mohou sledovat v podstatě jakoukoli investiční myšlenku. Existují fondy, investující do určitého sektoru ekonomiky (potravinářství, vodohospodářství, energetika…), do disruptivních technologií nebo třeba do podceněných akcií. Hlavní myšlenkou může být i naprosto flexibilní strategie a orientace na co nejvyšší výnos.

Z psychologického hlediska se ze své podstaty aktivní investování hodí spíše lidem, kteří finančnímu trhu a ekonomice rozumí více. Proto si mohou zvolit investici do fondu se strategií, která jim je vnitřně nejbližší.

Zároveň ale nemají čas a energii na to, aby si své portfolio akcií spravovali sami. Proto volí možnost využít služeb profesionálů, kterým za vykonanou práci náleží odměna ve formě různých poplatků.

Z technického hlediska jsou aktivně spravovány z drtivé většiny klasické podílové fondy. Aktivní investování ale neznamená automaticky, že jde o podílový fond. Existují i aktivně spravované ETF – to v podstatě znamená, že podílové listiny takového aktivně spravovaného fondu jsou obchodovány na burze. Mezi ty nejznámější patří ARK Innovation.

Přečtěte si: Co jsou podílové fondy a jak fungují?

Investování do pasivně řízených fondů

Oproti aktivním fondům jsou ty pasivně řízené produktem doby relativně nedávné. První myšlenky pasivního investování se objevovaly na akademické půdě v Americe na konci 60. let, když si ekonomové začali všímat dvou věcí:

- Drtivá většina (až 95 %) aktivních manažerů fondů nedokáže dlouhodobě a konzistentně dosáhnout zisku většího, než je průměr trhu.

- Poplatky pro management, transakční a daňové náklady dokáží snížit výnosnost i velmi úspěšným fondům.

A tak se zrodila myšlenka na vytvoření fondu, který by rezignoval na porážení trhu a místo toho by jej pouze kopíroval. Díky tomu by ušetřil na poplatcích pro management i na dalších přidružených poplatcích, a tak by dokonce mohl přinášet vyšší výnos než aktivně spravované fondy.

První pasivně spravovaný fond do praxe přivedl až roku 1976 finančník Jack Bogle a zpočátku se vůbec nesetkal s úspěchem. Finanční trh zkrátka neuměl přijat myšlenku, že by se investor spokojil jen s průměrným ziskem. Fond, později pojmenovaný jako Vanguard 500 Index Fund, si dal za cíl sledovat výkonnost nejznámějšího indexu S&P 500.

Poznámka: Kopírování výkonnosti indexu je v praxi dosahováno nákupem přesně těch akcií, které index obsahuje, v takovém poměru, jaký mají tržní kapitalizace jednotlivých akciových společností.

Strategie pasivního investování mohou být také různorodé

Pasivní investice většinou představuje kopírování nejrůznějších akciových indexů. Kromě S&P 500 se tak může jednat o DJI 30, Euro Stoxx 50, anglický index FTSE 100, japonský Nikkei 225, celosvětový index MSCI World nebo třeba akciový index amerických společností s menší tržní kapitalizací Russell 2000.

Co se týče technického hlediska, pasivní investování je nyní téměř synonymem pro ETF – jejichž akcie můžete nakupovat na burze stejně jako v případě akcií jednotlivých společností. Neplatí to však stoprocentně. Existují i podílové indexové fondy, jejichž strategií je také pasivní kopírování nějakého indexu. Koneckonců, první ETFka na burzu zamířila až v roce 1992. Do té doby byly veškeré pasivní investice prováděny pomocí podílových indexových fondů.

Krom toho, mnoho klasických podílových fondů využívá alespoň částečně metod pasivního investování a hranice se tak mohou stírat.

Jak již bylo řečeno, mezi hlavní výhody pasivních investic patří velmi malé náklady – průměrné roční poplatky u pasivního fondu se pohybují kolem 0,6 %. Krom poplatků pro manažery se zde šetří i na transakčních nákladech – obrátkovost akcií je zkrátka nižší. Díky delší době držení akcií se zde také méně platí daně ze zisku.

Na druhou stranu, pasivní fondy jsou velmi neflexibilní. Můžou tedy obsahovat i akcie, které jsou objektivně nekvalitní anebo předražené, jen proto, že jsou součástí indexu, a dále tak nafukovat možné bubliny na trhu. Díky naprostému kopírování trhu jsou pasivní fondy také více náchylné na krize na trhu a medvědí trhy. Nakonec, vždy zkrátka dostanete pouze výkonnost trhu, respektive sledovaného indexu – nic víc, nic míň.

Pasivní investování se více hodí jedincům, kteří jsou na trhu nováčky a chtějí prostě investovat. Tím, že se rozhodnou pro pasivní investování zkrátka neudělají chybu.

Automatické pasivní investování

Zaujalo vás časově nenáročné pasivní investování do ETF fondů? Pokud ano, investovat můžete skrze České renomované investiční platformy. Pouze si zde zvolíte investiční strategii, váš přístup k riziku a můžete začít investovat. Přečtěte si recenze těchto platforem:

Favorit redakce

- Velmi jednoduchý přístup k investování, který zvládne i naprostý nováček

- Žádné vstupní ani výstupní poplatky a velmi nízké průběžné poplatky za investování

- Omezený potenciál návratnosti oproti aktivnímu výběru jednotlivých akcií

- Nízký počet akcií, do kterých lze investovat

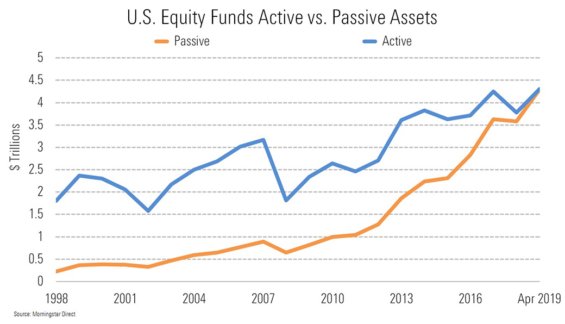

Vývoj oblíbenosti aktivního a pasivního investování v posledních letech

Debata, jestli je lepší investovat aktivně nebo pasivně, se vede od vzniku prvního pasivního fondu. V posledních letech vyšší výkonnost vykazují pasivní fondy a zaznívají dokonce i názory, že aktivní investování je v podstatě mrtvé. Je to ale pravda?

Kritici pasivního investování poukazují na to, že dovede být výkonnější než aktivní pouze v dobrých časech. Tehdy je totiž skutečně jedno, do jakých akcií se investuje – rostou zkrátka všechny. Právě tehdy nabývá na významu velmi malá nákladovost pasivních fondů, které tak díky tomu mohou porážet fondy aktivně spravované.

Nesmíme zapomínat na to, že politika uvolněné měnové politiky, která likviditou zaplavuje trhy, je věc relativně nedávná – přišla v reakci na finanční krizi roku 2008 a od té doby jsme se jí v podstatě nezbavili. Ba naopak, s koronavirovou krizí je měnová politika ještě více uvolněnější.

Více než dvanáct let tu tedy máme prostředí, které favorizuje pasivní investování.

Nicméně všeobecně se má za to, že v horších časech si vedou lépe aktivně spravované fondy. Ty se dokáží rychleji přizpůsobovat situaci na trhu, zbavovat se špatných aktiv a naopak nakupovat akcie těch firem, kterým se v dané krizi může dařit. V takových časech starý dobrý “hand-picking” ukazuje svoje kouzlo.

Obrázek výše názorně ilustruje, že lepší výkonnost aktivně (modrý graf) nebo pasivně (zelený graf) spravovaných fondů je v podstatě cyklická. Stejné informace jsou uvedeny v tabulce níže – nalevo je uvedena výkonnost fondů investujících do firem s velkou tržní kapitalizací, napravo výkonnost pasivních fondů navázaných na S&P 500. Zeleně je pak zvýrazněna lepší hodnota.

Zdálo by se tedy, že nejlepším přístupem je volba pasivního investování v dobrých časech a aktivního investování, když trhy klesají. Respektive, ideální by bylo zvolit změnu strategie krátce před změnou situace na trhu. Vědět ovšem, kdy nastane změna trendu z býčího na medvědí nebo naopak je věštěním z křišťálové koule.

Navzdory znalostem zkušenějších investorů o cykličnosti strategií metoda pasivního investování zažívá boom. V Americe v roce 2019 dokonce překonala aktivní investice z hlediska ceny spravovaných aktiv.

Taková situace je investory často oprávněně kritizována. Na trhu totiž potom klesá počet aktivních investorů, kteří by obchodováním s akciemi poskytovali trhu informace a tím by neustále akcie oceňovali.

V situaci, kdy je čím dál tím více aktiv spravováno pasivně, se pasivní fondy stávají tvůrcem ceny tím, že nejvíc investují do společností s velkou tržní kapitalizací. Tím mohou spoluvytvářet bubliny, které jsou v poslední době na trhu jasně zřetelné. Takový trend je největší v Americe, kde také fenomén pasivního investování zašel nejdále.

Dále například roste zodpovědnost těch manažerů, kteří rozhodují o tom, která akcie se stane součástí jakého indexu. Zařazení do indexu totiž potom pro firmu znamená enormní příliv pasivně investovaných peněz.

Další riziko ETF fondů může například spočívat v situaci, kdy podkladové aktivum má nižší likviditu než samotné ETF. Při výprodeji ETF potom fondy nemají komu prodávat a cena podkladového aktiva se hroutí. Pro více informací doporučuji analýzu Anatomie jednoho obchodu.

Zhodnocení – Který investiční přístup je pro vás vhodný?

Která z těchto strategií přináší investorům více peněz? Člověk by si myslel, že schopnosti profesionálního správce peněz předčí srovnávací index. Ale není tomu tak. Pokud se podíváme na výsledky výkonnosti aktivně a pasivně spravovaných fondů, pro většinu investorů lépe funguje pasivní investování. Studie za studií (po celá desetiletí) ukazuje neuspokojivé výsledky aktivních manažerů. Tím spíš, když se pak takový nezkušený investor sám pustí do aktivního obchodování, bývají výsledky obvykle velmi bídné.

Správci aktivních podílových fondů, a to jak ve Spojených státech, tak jinde ve světě, trvale dosahují horších výsledků než jejich srovnávací index, přičemž studie ukazují, že 86 až 95 % aktivně spravovaných fondů v průběhu 21. století nesplnilo svůj cíl překonat trh.

Výše zmíněný výzkum společnosti S&P Global pak zjistil, že za patnáctileté období končící rokem 2021 dokázalo pouze přibližně 4,5 % profesionálně řízených portfolií v USA konzistentně překonávat svůj referenční index. Po započtení daní a nákladů na obchodování klesne počet úspěšných fondů na méně než 2 %. Několik dalších analýz uvádí podobná zjištění. Pouze malé procento aktivně spravovaných podílových fondů si někdy vede lépe než pasivní indexové fondy.

Všechny tyto důkazy o tom, že pasivní investování překonává aktivní, však mohou být přílišným zjednodušením něčeho mnohem složitějšího, protože aktivní a pasivní strategie jsou jen dvě strany téže mince. Obě existují z nějakého důvodu a mnoho profesionálů tyto strategie kombinuje.

Nejpříznivější výsledek může přinést kombinace aktivních a pasivních strategií

V otázce, zda investovat pasivně, nebo aktivně, jde o víc než o statistiky popsané o pár řádků výše. Aktivní strategie mají tendenci přinášet investorům více výhod v určitých investičních podmínkách a pasivní strategie mají tendenci dosahovat lepších výsledků v jiných. Například když je trh volatilní nebo ekonomika oslabuje, mohou aktivní manažeři dosahovat lepších výsledků častěji, než když tomu tak není. Naopak, když se konkrétní cenné papíry na trhu pohybují v souladu nebo je ocenění akcií jednotnější, mohou být pasivní strategie lepší cestou. V závislosti na příležitostech v různých sektorech kapitálových trhů mohou mít investoři prospěch z kombinace pasivních i aktivních strategií – chcete-li, z využití toho nejlepšího z obou světů. Tržní podmínky se však neustále mění, takže je často zapotřebí informovaného pohledu, abyste se rozhodli, kdy a jak moc se přiklonit k pasivním investicím oproti aktivním.

Pokud chcete využít přístupu “to nejlepší z obou světů”, je třeba také poznamenat, že dosažení trvale úspěšné aktivní správy se v minulosti ukázalo jako obtížnější v rámci vybraných tříd aktiv a částí trhu, například mezi akciemi velkých amerických společností. V důsledku toho může mít smysl, pokud je to pro vaši situaci vhodné, přiklonit se v těchto oblastech k pasivnějšímu přístupu a více se spoléhat na aktivní investování ve třídách aktiv a částech trhu, kde se to historicky ukázalo jako výhodnější, například u akcií na rozvíjejících se trzích a akcií menších amerických společností.

Někteří investoři mají na toto téma velmi vyhraněné názory a nemusí souhlasit s názorem, že oba přístupy mohou mít v portfoliích investorů své místo.

Pokud je vaší hlavní prioritou jako investora snížení poplatků a nákladů na investování, je to jasné, může pro vás mít smysl zcela pasivní portfolio. Investoři však mají tendenci zajímat se více o faktory, jako jsou riziko, návratnost a likvidita, než o poplatky, takže lze říci, že smíšený přístup může být výhodný pro všechny investory – konzervativní i agresivní – kteří si najdou čas na analýzu jednotlivých investičních příležitostí.

Stejně jako v případě mnoha jiných rozhodnutí, před kterými investoři stojí, záleží zejména na vašich osobních prioritách, investičním horizontu a cílech.

Další zdroje informací:

- The Cyclical Nature of Active & Passive Investing – Hartford Funds

- Dopis akcionářům 2/2017 – Indexy a indexové investování – Daniel Gladiš, Vltava fund

- Anatomie jednoho obchodu – Daniel Gladiš, Vltava fund

- The Only Guide You’ll Ever Need for the Right Financial Plan: Managing Your Wealth, Risk, and Investments – Larry E. Swedroe

- Náhodná procházka po Wall Street – Burton G. Malkiel

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

O ekonomii, finanční trhy a investice se zajímám již delší dobu, jako autor píši ale zatím jenom krátce. To mi ale nebrání snažit se přinášet čtenářům informační hodnotu v každém novém článku.

Neustále sledování finančních trhů mne nepřestává vnitřně obohacovat a moje radost z poznání je o to větší, pokud můžu své myšlenky sdílet se svými čtenáři.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.