Společnost nevyplácí dividendu – Je to pro mě, jako investora špatně?

Nemálo investorů klade důraz na dividendy – pravidelné výplaty zisku, které společnosti poskytují svým akcionářům. Dividendy jsou často považovány za důkaz stabilního a prosperujícího podnikání a mnoho investorů je pokládá za důležitou složku své investiční strategie.

Ale co když se setkáte se společností, která dividendy nevyplácí? Může to být znamením problémů? Nebo je to jen projev jiného typu strategie vedení společnosti? Tyto otázky mohou vyvolat v investorech nejistotu, zvláště pokud jsou zvyklí na pravidelné výplaty dividend.

V tomto článku se podrobně podíváme na tuto problematiku. Prozkoumáme důvody, proč některé společnosti nevyplácí dividendy a proč volí alternativní cestu využití volné hotovosti. Rovněž zjistíme, zda je to pro vás jako investora špatné nebo ne. Takže ať už jste zkušeným investorem nebo nováčkem na trhu, tento článek vám poskytne užitečné informace pro vaše investiční rozhodování.

Obsah článku

Jaké důvody vedou společnosti k nevyplácení dividendy?

Existuje mnoho důvodů, proč se společnost může rozhodnout nevyplácet dividendy svým akcionářům. Tyto důvody jsou stejně různorodé jako samotné společnosti a jejich specifické obchodní modely a strategie.

Jedním z nejčastějších důvodů, proč společnosti nevyplácí dividendy, je potřeba reinvestovat zisky zpět do podnikání. Tento přístup je obzvláště běžný u rychle rostoucích nebo technologických společností, které potřebují značné množství kapitálu na financování své expanze, výzkumu a vývoje nebo jiných nákladných projektů.

Tyto společnosti se často domnívají, že jejich akcionáři budou nakonec lépe odměněni prostřednictvím zvýšené hodnoty akcií, než by byli prostřednictvím pravidelných výplat dividend.

Dalším důvodem může být finanční situace společnosti. Pokud společnost prochází finančními potížemi nebo je její hotovostní tok omezený, může se rozhodnout nevyplácet dividendy, aby udržela svou finanční stabilitu. To může být zvláště pravděpodobné v obtížných ekonomických dobách nebo v průběhu hospodářského poklesu.

Někdy může být rozhodnutí nevyplácet dividendy založeno na strategických důvodech. Společnost například může chtít zadržet hotovost pro akvizice, splácení dluhů nebo jiné strategické investice. V těchto případech pak může být nevyplácení dividend vnímáno jako proaktivní krok k dosažení dlouhodobých cílů společnosti.

Obecně jsou dva nejčastější důvody pro nevyplácení dividend investice do růstu a splácení dluhu, pojďme se blíže podívat, co může k těmto dvěma rozhodnutím vedení společnosti vést.

Investice do růstu společnosti

Některé společnosti si zvolí strategii, která na první pohled může pro akcionáře vypadat jako nevýhodná – rozhodnou se nevyplatit dividendy a místo toho reinvestovat všechny zisky zpět do podnikání. Tato strategie má však své odůvodnění a může být ve skutečnosti pro akcionáře v dlouhodobém horizontu výhodná.

Reinvestování zisku je proces, kdy společnost používá své zisky k financování dalšího růstu a rozvoje podnikání. To může zahrnovat spoustu činností, jako jsou investice do nových projektů, expanze na nové trhy, výzkum a vývoj nových produktů nebo služeb, nebo akvizice jiných společností.

Tato strategie je zvláště oblíbená u rychle rostoucích společností – zejména společností v technologickém sektoru, kde jsou neustále vyžadované rychlé inovace a expanze. Tyto společnosti často potřebují větší množství kapitálu k pokrytí svých ambiciózních plánů a rozhodnou se, že reinvestování zisku je nejlepší způsob, jak toho dosáhnout.

Důležitým aspektem této strategie je přesvědčení, že by zisk společnosti měl být investován do budoucích projektů, což by mohlo vést k budoucímu růstu hodnoty akcií. Místo toho, aby akcionáři obdrželi okamžitý výnos v podobě dividend, očekává se, že budou odměněni v budoucnosti prostřednictvím vyšší hodnoty jejich investice.

Tento přístup má také daňové výhody. Zatímco dividendy jsou obvykle zdaněny v době, kdy jsou vyplaceny, kapitálový zisk z růstu hodnoty akcií je zdaněn až v době prodeje akcií – je-li splněn časový test, nepodléhá zdanění vůbec.

Významnou výhodou reinvestování zisku je také to, že může podpořit finanční stabilitu a nezávislost společnosti. Podniky, které reinvestují své zisky, jsou méně závislé na vnějším financování a mohou být lépe připraveny na překonání ekonomických výzev nebo nečekaných nákladů.

Přestože má tato strategie řadu výhod, charakterizují ji i určitá rizika. Investuje-li společnost své zisky nesprávně, povede to k finančním ztrátám. Pokud je však prováděna správně a společnost je schopna efektivně a účinně investovat své zisky, může to vést ke značnému růstu hodnoty akcií.

Snížení dluhového zatížení

Možná méně zřejmým, ale stejně důležitým důvodem, proč se společnosti mohou rozhodnout nevyplácet dividendy, je snaha o snižování dluhu. Společnosti s vysokou úrovní zadlužení se tak mohou rozhodnout použít své zisky ke splácení dluhu namísto vyplácení dividend.

Dluh je pro mnohé společnosti nezbytným nástrojem pro růst a expanzi, ale příliš vysoká úroveň dluhu bývá pro bilanci podniku zátěží. Vysoké úroky z dluhu mohou značně snížit zisky a v extrémních případech mohou dokonce ohrozit finanční stabilitu společnosti. Proto může management společnosti rozhodnout, že nejlepším využitím jejich zisků je splatit část dluhu a snížit tak své finanční závazky.

Přečtěte si více: Dluh u akciových společností – Jak na něho koukat?

Jak hodnotit společnost, která nevyplácí dividendy?

Hodnocení společnosti, která nevyplácí dividendy, může být trochu odlišné od hodnocení společnosti, která dividendy vyplácí. Akcionáři nemohou spoléhat na dividendový výnos jako ukazatel návratnosti, a proto se musí zaměřit na jiné metody hodnocení.

- Jednou z těchto metod je hodnocení růstu. Růst je klíčovým faktorem pro společnosti, které se rozhodnou reinvestovat své zisky namísto jejich vyplácení. Akcionáři by měli sledovat především ukazatele jako je růst tržeb nebo růst zisku na akcii (EPS). Rychlý růst v těchto oblastech může signalizovat, že reinvestování zisku je efektivní a povede k vyšší hodnotě akcií v budoucnosti.

- Dalším užitečným nástrojem pro hodnocení těchto společností je analýza cash flow – toků hotovosti. Pozitivní vývoj free cash flow (volný peněžní tok), což je hotovost, kterou společnost generuje po odečtení všech nákladů a investic, může být dobrým ukazatelem finančního zdraví a schopnosti společnosti generovat zisk. Pozitivní a rostoucí volný peněžní tok je obecně považován za kladný signál.

- P/E poměr (Price to Earnings ratio) je další často používaným nástrojem pro hodnocení společnosti. Tento poměr vyjadřuje, kolikrát je cena akcie vyšší než zisk na akcii. I když společnost nevyplácí dividendy, může mít nízký P/E poměr, což by mohlo signalizovat, že je její akcie podhodnocená.

Je také důležité sledovat dlouhodobou strategii společnosti a jak dobře je schopna ji uvádět do praxe. Společnosti, které jsou schopné úspěšně reinvestovat své zisky a dosáhnout růstu, mohou být velmi atraktivní investicí, i když nevyplácejí dividendy.

I když podnik nevyplácí dividendy, může být pro investory stále atraktivní, pokud je schopen efektivně reinvestovat své zisky a dosahovat silného a udržitelného růstu. Klíčem k hodnocení takových společností je hluboké porozumění jejich finančním ukazatelům a strategiím a schopnost interpretovat, co tyto informace signalizují o budoucím vývoji a potenciálu společnosti.

Dále je důležité sledovat obecné tržní podmínky a průmyslové trendy. Tyto faktory mohou ovlivnit schopnost společnosti růst a generovat zisky, a tedy i její atraktivitu jako investice. V neposlední řadě by investoři měli sledovat také konkurenci a porovnávat výkonnost dané společnosti s jejími konkurenty v průmyslu.

Přečtěte si více: Co je cash flow společnosti a jak ho analyzovat z pohledu investora?

Nezapomeňte na dlouhodobý výhled:

Když přemýšlíme o investicích, je důležité mít na paměti, že úspěch často závisí na dlouhodobém výhledu. Přestože dividendy mohou poskytnout příjemný krátkodobý výnos, dlouhodobý růst hodnoty akcií je často mnohem významnější pro celkovou návratnost investice.

Dividendy jsou sice příjemné, ale jejich výnosy jsou omezené. Hodnota akcií může na druhé straně růst exponenciálně, což může vést k mnohem vyšším výnosům v dlouhodobém horizontu. Proto by investoři měli věnovat pozornost potenciálu růstu společnosti, a to i v případě, že nevyplácí dividendy.

Dlouhodobý výhled je důležitý také z dalšího důvodu – akciové investice mohou být v krátkodobém horizontu velmi volatilní. Ceny akcií se v krátkodobém horizontu pohybují nahoru a dolů, ale v dlouhodobém horizontu se obecně očekává, že se budou zvyšovat. Tento dlouhodobý trend je pro celkovou návratnost investice často důležitější než krátkodobé výnosy z dividend.

Přečtěte si více: Valuace společnosti – Co je to? Co jí ovlivňuje? Jak se počítá?

Růst versus dividenda

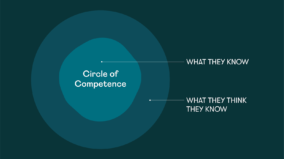

Otázka hledání balancu mezi růstem a dividendami je ve světě investování jednou z nejvíce propíraných. Jedná se o kompromis mezi investicí do společnosti, která se rychle rozvíjí a reinvestuje své zisky zpět do podnikání, a investicí do společnosti, která vyplácí část svých zisků akcionářům ve formě dividend.

- Růstové společnosti jsou často ve fázi, kdy potřebují všechny dostupné zdroje k financování svých expanzivních plánů. Tyto společnosti tak často reinvestují veškeré zisky zpět do podnikání s cílem dosáhnout rychlejšího růstu. I když tyto společnosti nevyplácejí dividendy, nabízejí větší potenciál pro kapitálový růst, pokud se jejich investice vyplatí. Dlouhodobě může reinvestování zisků do růstu vést k významnému zvýšení hodnoty akcií.

- Dividendové společnosti jsou na druhé straně obecně považovány za stabilnější a méně rizikové. Tyto společnosti obvykle generují dostatek zisku, aby mohly vyplácet jeho část akcionářům a zároveň financovat svůj provoz a mírný růst. Dividendy poskytují pravidelný příjem a mohou pomoci stabilizovat výnosy v nestabilních tržních podmínkách.

V konečném důsledku však volba mezi růstovými a dividendovými akciemi závisí na individuálních cílech a rizikové toleranci investora. Někteří investoři mohou preferovat jistotu dividend, zatímco jiní mohou být ochotni přijmout vyšší riziko za potenciál vyššího kapitálového růstu. Mnoho správně diverzifikovaných investičních portfolií však nakonec obsahuje mix obou typů akcií, aby dosáhlo rovnováhy mezi růstem a příjmem.

Investování do akcií, které nevyplácejí dividendu – rizika a návratnost

Investování do akcií společností, které nevyplácí dividendy, přináší určitá specifická rizika. Jedním z hlavních rizik je to, že je hodnota investice výrazně závislá na růstu ceny akcií. Pokud společnost nesplní růstová očekávání nebo trh jako celek poklesne, hodnota vaší investice se přirozeně sníží. To je ve zřejmém kontrastu k investování do dividendových akcií, kde mohou dividendy poskytnout určitý příjem, i když hodnota akcií poklesne.

Další riziko již bylo zmíněno – tyto společnosti často reinvestují své zisky zpět do podnikání. I když to může být pozitivní pro růst, znamená to také, že jsou investoři více vystaveni riziku, že tyto reinvestice nebudou výnosné. Pokud se investice společnosti do nových projektů nevyplatí, negativně to ovlivní hodnotu akcií.

Přestože však existují rizika investování do společností nevyplácejících dividendy, mohou také nabídnout významný potenciál pro návratnost. Významné reinvestice do růstu – pokud jsou peníze správně vynakládané – vedou k významnému zvýšení hodnoty akcií v dlouhodobém horizontu. Investoři tak mohou dosáhnut vyšších kapitálových zisků, než by mohli dosáhnout prostřednictvím investování do dividendových akcií.

Společnost nevyplácí dividendu – slovo závěrem

Investování do akcií je komplexní proces, který vyžaduje promyšlené rozhodování a strategii. Pokud se jako akcionář setkáte se společností, která nevyplácí dividendy, je důležité toto rozhodnutí vnímat v kontextu celkového obchodního modelu a strategie společnosti.

Měli byste pečlivě zvážit, co je pro vás jako investora důležitější – okamžitý dividendový příjem, nebo možnost dlouhodobého růstu hodnoty akcií? Pokud je společnost stabilní a prosperující, nevyplácení dividendy by nemělo být důvodem k obavám. Místo toho byste měli posoudit, zda společnost efektivně využívá své zisky k reinvestování a růstu.

Některé společnosti pak mohou nabídnout také alternativy k dividendě, jako jsou zpětný odkup akcií nebo bonusové akcie. Tyto strategie mohou být také pro akcionáře prospěšné a měly by být zahrnuty do vašeho rozhodování.

Pokud společnost nevyplácí dividendu, ale její akcie stále rostou na hodnotě, je to pro investory pozitivní znamení. Ukazuje, že společnost je schopna generovat hodnotu a zisky, které mohou přinést výnosy v podobě kapitálových zisků v dlouhodobém horizontu.

Ve světě investic neexistuje jedno správné řešení pro všechny. Každý investor má jedinečné cíle, toleranci k riziku a očekávání. Ať už však preferujete dividendy nebo růst, klíčem je důkladný výzkum a porozumění strategiím a rozhodování každé společnosti, do které investujete.

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.