Kruh kompetencí – Co je to? Proč je důležité investovat do toho, čemu rozumíme?

Warren Buffett, předseda představenstva a generální ředitel společnosti Berkshire Hathaway, je označován za jednoho z nejúspěšnějších investorů, kteří kdy žili na této planetě. Když mluví, lidé mají tendenci mu naslouchat a mají k tomu dobrý důvod. Věštec z Omahy totiž otevřeně mluví o tom, jak dosáhl svého úspěchu.

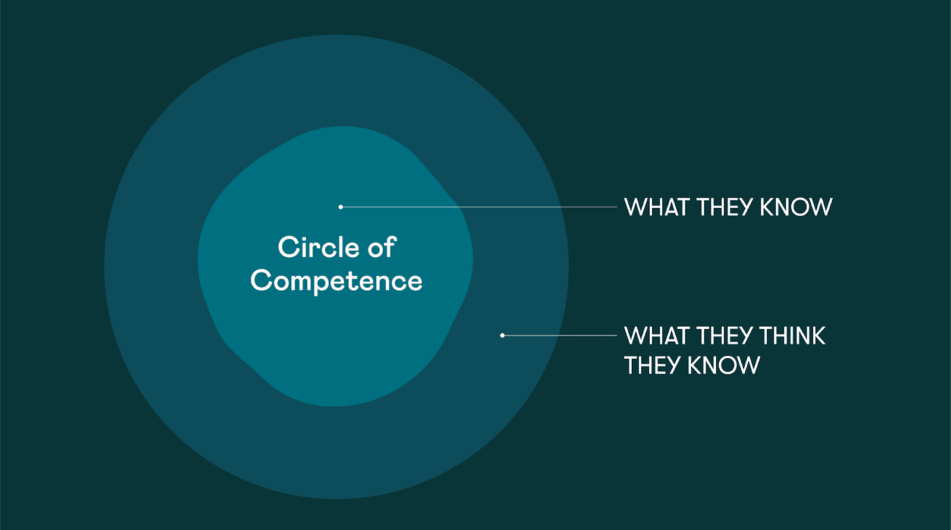

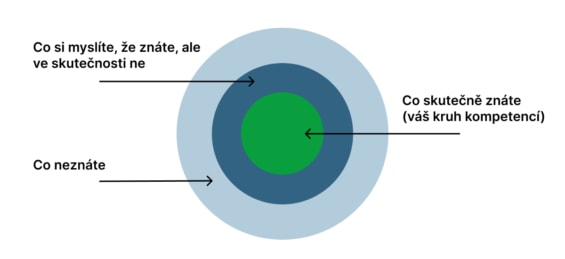

Jednou z Buffettových slavných myšlenek je “kruh kompetencí”. Tato koncepce, kterou vytvořil Buffett a jeho pravá ruka Charlie Munger, je jedním z hlavních principů jejich úspěchu v investování.

Porozumění kruhu vašich kompetencí vám pomůže vyhnout se problémům, identifikovat příležitosti ke zlepšení a učit se od ostatních. Základy tohoto konceptu se objevují v Buffettově Dopise akcionářům z roku 1996:

“To, co investor potřebuje, je schopnost správně vyhodnotit vybrané podniky. Všimněte si slova vybrané: Nemusíte být odborníkem na každou společnost, nebo dokonce na mnoho společností. Musíte být pouze schopni hodnotit společnosti v rámci své kompetence. Velikost tohoto kruhu není příliš důležitá – zásadní je však znát jeho hranice.”

Obsah článku

Co je kruh kompetencí?

Kruh kompetencí představuje jednoduchý koncept – každý z nás si díky zkušenostem nebo studiu vybudoval užitečné znalosti o určitých oblastech světa. Některým oblastem rozumí většina z nás, zatímco některé oblasti vyžadují k posouzení mnohem více odbornosti.

Například většina z nás má základní znalosti o fungování restaurace: Pronajímáte nebo kupujete prostory, vynakládáte peníze za vybavení podniku a pak najímáte zaměstnance, kteří usazují, obsluhují, vaří a uklízejí.

Poté je třeba zajistit dostatečnou obsazenost restaurace a nastavit vhodné ceny, abyste z podávaných jídel a nápojů měli zisk – po zaplacení všech provozních nákladů. Ačkoli se kuchyně, atmosféra a ceny v jednotlivých restauracích liší, všechny se musí řídit stejným ekonomickým vzorcem. Tyto základní znalosti spolu s určitou znalostí účetnictví a trochou studia umožní investovat do libovolného počtu restaurací a restauračních řetězců, ať už veřejných nebo soukromých, většině investorů. Není to zase tak složité.

Může však většina z nás říci, že na stejné úrovni rozumí fungování společnosti vyrábějící mikročipy nebo biotechnologickým farmaceutickým firmám? Pravděpodobně nikoliv. Ale jak výstižně řekl Buffett, nemusíme nutně rozumět těmto oblastem, abychom mohli investovat kapitál. Daleko důležitější je upřímně si definovat, co známe, a těchto oblastí se držet. Kruh našich kompetencí lze rozšiřovat, ale jen pomalu a postupně. Chyby se nejčastěji dělají, když se od této disciplíny odchýlíme.

Kruh kompetencí v rámci investování:

Tyto tři kruhy, jak je znázorněno níže, pomáhají vysvětlit kruh kompetencí:

A) Vnější kruh

Vnější kruh popisuje společnosti, kterým vůbec nerozumíte.

Je zřejmé, že do těchto společností byste nikdy neinvestovali, dokud společnosti a odvětví, ve kterém působí, důkladně neporozumíte. Mnoho lidí například nemá ponětí o tom, jak funguje většina farmaceutických, energetických nebo genomických společností, a proto do těchto společností seriózně neinvestují.

B) Střední kruh

Prostřední kruh popisuje společnosti, o kterých si myslíte, že jim rozumíte, ačkoli jim ve skutečnosti nerozumíte. V tomto kruhu se většina lidí dostává do problémů. To, že jste si přečetli článek a/nebo jste o společnosti slyšeli ve zprávách nebo od známého, ještě neznamená, že společnosti rozumíte.

Z analýzy finančních výkazů nebo ze snahy o ocenění společnosti nezískáte automaticky dobré znalosti o společnosti a jejím odvětví.

Jsou to činnosti, které by se obecně měly provádět až po pochopení principů podnikání společnosti a jejího odvětví. Finanční výsledky společnosti nebo finanční ukazatele vám neřeknou nic o tom, jak jsou vyráběny produkty/služby, které společnost vyrábí, jak kompetentní je manažerský tým, případní konkurenti, jaký je výhled odvětví atd.

Proto i v případě, že má analyzovaná společnost skvělé finanční ukazatele a prognózu růstu, stále byste měli váhat s investicí do tohoto podniku, pokud nedokážete důkladně porozumět podniku a jeho odvětví.

Stručně řečeno, chcete-li být dlouhodobě úspěšným hodnotovým investorem, snažte se co nejvíce eliminovat investování v tomto středovém kruhu. I když můžete profitovat z investic do aktiv, která jsou mimo váš kruh kompetencí, je mnohem obtížnější to dělat důsledně s dlouhodobým úspěchem.

Přečtěte si více: Kompletní průvodce hodnotovým investováním

C) Vnitřní kruh

Vnitřní kruh je kruh vašich kompetencí, který zahrnuje společnosti, jimž jste schopni důkladně porozumět.

Opět platí, že na velikosti vašeho kruhu kompetencí příliš nezáleží, i když jeho zvětšení není nikdy na škodu, protože by mohlo vést k většímu počtu investičních příležitostí. Obecně platí, že čím jste starší, tím větší je váš okruh kompetencí.

Příkladem kruhu kompetencí většiny lidí jsou výše zmíněné restaurace, které jsou ve většině případů jen stánky s limonádami většího rozsahu. Většina lidí zkrátka rozumí nákladům spojeným s provozem restaurace a tomu, jak generuje příjmy.

Proč je důležité znát kruh kompetencí?

Rozpoznání vlastního kruhu kompetencí přináší investorovi mnoho výhod, z nichž hlavní je schopnost vyhnout se nákladným chybám. Ne každé vaše investiční rozhodnutí vyjde dokonale, ale tím, že se budete držet v okruhu svých kompetencí, můžete výrazně snížit riziko masivních ztrát. Do každého rozhodnutí vstupujete vyzbrojeni znalostmi a podpořeni zkušenostmi v dané oblasti. Díky oběma těmto faktorům budou vaše rozhodnutí mnohem informovanější a snadněji je budete přijímat.

Kromě toho budete mít možnost skutečně proměnit své znalosti ve výsledky. Tím, že pochopíte kruh svých kompetencí, budete ho moci využít k učinění informovaných rozhodnutí o investicích, k nimž by jiní nemuseli mít kompetence. Pokud pochopíte své silné stránky, budete připraveni sklízet ovoce, když se vám naskytne dobře oceněná příležitost.

Zde je na místě zmínit jednu myšlenku Charlieho Mungera:

“Celý princip hry spočívá v tom, že máte osobně možnost vědět, že je něco lepší než průměr, a investovat pouze tam, kde máte tyto nadprůměrné znalosti – máte oproti ostatním konkurenční výhodu. Pokud vám to přinese je několik investičních příležitostí, bude vám to k úspěchu stačit.”

Jak investovat v rámci svých kompetencí?

Chcete-li investovat v rámci svého kruhu kompetencí, investujte jednoduše do společností nebo odvětví, které dobře znáte.

Abyste pochopili, jaký je váš osobní kruh kompetencí, zamyslete se nad svou prací/kariérou, svými koníčky a výrobky/službami, které pravidelně nakupujete. Pokud jste například lékárník, budete pravděpodobně schopni vysvětlit, jak funguje farmaceutický průmysl a co určuje příjmy a výdaje farmaceutických společností. A hlavně byste to dokázali jednoduše vysvětlit každému, kdo se vás zeptá.

Mezi důležité otázky, které si musíte položit, abyste zjistili, zda dané společnosti plně rozumíte, patří například:

- Jaké výrobky/služby společnost prodává? Na jakém trhu? Co ji činí ziskovou?

- Co je hnací silou růstu společnosti?

- Jak kompetentní je vedení společnosti?

- Jak si společnost stojí v porovnání se svými konkurenty?

- Jak společnost řídí své náklady?

- Jak funguje odvětví, ve kterém společnost působí?

- Jaká jsou související rizika investice do společnosti?

Pokud si na tyto otázky dokážete odpovědět, pak jste přinejmenším ve středním kruhu, kdy si myslíte, že víte, ale ve skutečnosti nevíte. Abyste se mohli považovat za kompetentní osobu, bude pravděpodobně zapotřebí ještě podrobnějšího zkoumání podniku a jeho činnosti – na mnohé z těchto otázek lze odpovědět také pročítáním výročních zpráv společnosti.

Jednoduchý návod krok za krokem:

Řekněme, že chcete zajistit, aby všechna vaše příští rozhodnutí o nákupu akcií spadala do kruhu vašich kompetencí. Čeho byste se měli držet?

- Vezměte si obsáhlý seznam akcií, do kterých chcete investovat. Ten může vycházet z jakýchkoli tipů, návrhů, výsledku screeningu nebo dokonce z hrubého výpisu dat o akciích z burzy.

- Začněte se zabývat každou akcií a položte si první otázku – rozumím tomu, jak tento podnik/odvětví funguje? Pokud je odpověď záporná, pak danou akcii přeskočte. Projděte celý seznam a vytvořte si dva dílčí seznamy – jeden pro podniky, kterým rozumíte, a druhý pro ty, kterým nerozumíte.

- Nyní se podívejte na podniky, kterým rozumíte, a zeptejte se sami sebe – vím, jak tato společnost vytváří své zisky a jak roste? Rozumím modelu příjmů této společnosti? Postupujte podle stejného přístupu “ano” a “ne” jako výše a vytvořte dílčí seznamy.

- Vezměte seznam podniků, které prošly prvními dvěma testy, a projděte jejich finanční výkazy. Rozumíte podniku důkladně?

Konečný seznam podniků budou tvořit ty, které spadají do vašeho kruhu kompetencí. Pamatujte, že i když máte v kruhu svých kompetencí jen několik málo společností, není důvod k obavám. Určení hranic kruhu je to, co pomáhá přijímat správná investiční rozhodnutí.

Jak rozšířit kruh svých kompetencí?

Obecně platí, že pro začátečníky jsou nejlepšími společnostmi, do kterých lze dlouhodobě investovat, podniky s relativně jednoduchým obchodním modelem, protože se o nich můžete hodně naučit a rychle pochopit, jak jejich podnikání funguje. Tyto společnosti jsou ve své podstatě jednoduché, což usnadňuje jejich řízení i se špatným manažerským týmem. Příkladem může být společnost Netflix, která má poměrně jednoduchý, ale efektivní obchodní model.

Pokud chcete rozšířit svůj kruh kompetencí, můžete využít mnoho přístupů. Neexistuje žádný správný nebo špatný způsob, jak na to jít. Důležité je, abyste měli na konci svého výzkumu pocit důkladného porozumění danému odvětví a společnosti.

Jedním z přístupů, jak začít chápat společnost/odvětví, je věnovat čas výzkumu jednoho charakteristického produktu/služby, které společnost nabízí. Skutečně pochopte tento výrobek/službu, jeho konkurenty a konkurenční výhodu. Samozřejmě se dozvíte více o odvětví, společnosti a o tom, jak ziskové jsou ostatní produkty/služby v odvětví, čímž rozšíříte okruh svých kompetencí.

Přečtěte si více: Co je konkurenční výhoda společnosti a proč je pro investora důležitá?

Příklad výzkumu: Malé banky

Pokud byste chtěli investovat do malých bank, což je malý segment v obrovském odvětví finančních služeb, který je pravděpodobně mnohem méně komplikovaný než velké americké banky jako Bank of America, Goldman Sachs a Wells Fargo, můžete postupovat podle níže uvedeného postupu:

- Přečtěte si poslední výroční zprávy: Měli byste se zaměřit na největší hráče v odvětví malých bank. Získáte tak představu o tom, jak vypadá “standard” – které malé banky dosahují nadprůměrných výsledků a proč, o všech zdrojích příjmů a divizích malých bank a o tom, co malé banky dělají nyní, aby v budoucnu rostly, a o mnoha dalších věcech.

- Přihlaste se k odběru oborových publikací: To vás sice může něco stát, ale můžete tak získat zasvěcený pohled analytiků nebo jednotlivců, kteří vědí o odvětví malých bank mnohem více než vy.

- Poslouchejte hovory o výsledcích hospodaření: Pokud si poslechnete hovory o výsledcích hospodaření jednotlivých společností, přečtete si jejich přepisy nebo si přečtete zprávy o výsledcích hospodaření (všechny jsou přístupné veřejnosti), budete mít lepší přehled o tom, kam společnost a odvětví malého bankovnictví směřuje a jakým problémům v současné době čelí.

- Sledujte autory, kteří se zabývají malými bankami: Tito autoři vám mohou poskytnout nové informace, které můžete dále prozkoumat, nebo vám přinejmenším poskytnou nový pohled na odvětví malých bank.

- Čtěte dopisy akcionářů: Pokud si přečtete dopisy akcionářů za posledních více než 5 let u více malých bank, dozvíte se mnoho informací o problémech a výzvách v rámci podniku, o tom, jak generální ředitel hovoří o společnosti a ceně jejích akcií, a další poznatky týkající se managementu.

Možná toho víte o malých bankách málo, ale kdybyste se tímto přístupem řídili delší dobu, ať už by to bylo několik týdnů nebo měsíců, pravděpodobně byste byli schopni zařadit mnoho malých bankovních společností v rámci kruhu svých kompetencí. Obecně lze tento přístup aplikovat i na jiná odvětví a společnosti.

Pokud byste však z jakéhokoli důvodu nedokázali pochopit odvětví malých bank a fungování společností v rámci tohoto odvětví, pak se prostě musíte přesunout k další společnosti nebo odvětví. Neznamená to, že do dané společnosti nebo odvětví nikdy nemůžete investovat, ale v současné chvíli byste zkrátka neměli – chcete-li maximalizovat svou šanci na investiční úspěch. Místo toho věnujte svůj čas něčemu jinému. K odvětví, které jste zkoumali doposud, se můžete vrátit později, až provedete další průzkum.

Přečtěte si více: Dluh u akciových společností – Jak na něho koukat?

Kruh kompetencí – slovo závěrem

Termín Warrena Buffetta “kruh kompetencí” jednoduše znamená investovat do společností a odvětví, kterým důkladně rozumíte.

Často se stává, že se kruh kompetencí přehlíží, protože investoři jsou příliš přesvědčeni o své schopnosti vydělat peníze v jakékoli společnosti nebo odvětví bez ohledu na omezené znalosti, které mají. Tato nekompetentní rozhodnutí poškozují dlouhodobé výnosy investičního portfolia.

Investoři by proto měli důkladně znát společnost a odvětví, do kterého chtějí investovat. Pokud tak učiní, získají značnou výhodu při oceňování společnosti a určování ceny, kterou mají za akcie daného společnosti zaplatit.

Závěrem lze říci, že různí lidé rozumí různým podnikům. Důležité je vědět, kterým z nich rozumíte vy a kdy se pohybujete v kruhu svých kompetencí. Úspěšní investoři výborně rozumí hranicím svého kruhu a vždy se drží společností v mezích svého chápání. Tento přístup může být velmi nápomocný při omezování chyb, kterých se dopouštějí při výběru akcií k investování. Pokud jste začínající investor a máte pocit, že je váš kruh kompetencí je pro začátek malý, nezoufejte.

Své znalosti a zkušenosti z určitého odvětví můžete vždy rozšířit důkladným průzkumem. Váš kruh se také rozšíří, jakmile začnete získávat více zkušeností na akciovém trhu. Začněte tedy v malém, fungujte v rámci svého kruhu kompetencí a postupně se propracovávejte k pomalému posouvání hranic.

Autor

O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.