O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Proč se nedaří Bitcoinu? Jaká bude budoucnost Berkshire Hathaway? | Burza s odstupem

Jaké jsou hlavní motory růstu akciových trhů na rekordní maxima? Co se bude dít s Berkshire Hathaway po odchodu Warrena Buffetta? Proč se aktuálně nedaří Bitcoinu ani dalším kryptoměnám?

Neradi čtete? Pusťte si tento článek v audioverzi jako podcast. Nový díl najdete každý týden na všech oblíbených streamovacích platformách.

Hezkou neděli, vážení čtenáři! Máme za sebou další týden na finančních trzích a opět je o čem mluvit. Dnes se mimo jiné dozvíte, jaké jsou hlavní motory růstu akciových trhů na rekordní maxima, co se bude dít s Berkshire Hathaway po odchodu Warrena Buffetta a proč se aktuálně nedaří Bitcoinu ani dalším kryptoměnám.

Zajímá-li vás více, pak čtěte dále, protože rychlý týdenní přehled toho nejzajímavějšího je opět tu.

Americké akcie stoupaly zpět k rekordním hodnotám při nízkých objemech obchodování

Index S&P 500 se přiblížil svému historickému maximu a zaznamenal třetí týden růstu v řadě. Ostatní hlavní indexy také rostly, přičemž hodnotové akcie obecně překonávaly růstové akcie.

Objemy obchodů na trhu byly po většinu týdne obzvláště nízké, přičemž středa znamenala nejslabší (z hlediska hodnoty zobchodovaných akcií) a třetí nejslabší objemovou (z hlediska počtu zobchodovaných akcií) seanci v tomto roce.

Zdálo se, že klidný obchodní týden odrážel celkově nenáročný a nepřekvapivý ekonomický kalendář, i když se některé jednotlivé akcie prudce pohnuly v reakci na zveřejnění výsledků hospodaření za první čtvrtletí.

Jedním z nejvýraznějších pohybů byl úterní propad akcií společnosti Walt Disney o 9,5 % poté, co společnost překonala odhady zisku, ale varovala, že růst počtu předplatitelů v oblasti online streamingu pravděpodobně zpomalí.

Podobně předpověď zpomalení růstu tržeb vedla ve středu k 20% poklesu akcií online maloobchodní platformy Shopify.

Plány Berkshire Hathaway na život po Mungerovi (a Buffettovi)

Minulou sobotu se konalo první výroční shromáždění akcionářů společnosti Berkshire Hathaway po odchodu dlouholetého obchodního partnera Warrena Buffetta, Charlieho Mungera.

Hromada hotovosti společnosti se rozrostla na rekordních 189 miliard dolarů a v prvním čtvrtletí vydělala na úrocích 1,93 miliardy dolarů.

Přestože společnost během čtvrtletí prodala akcie v hodnotě téměř 20 miliard dolarů, nakoupila pouze za 2,7 miliardy dolarů, což poukazuje na její problémy s rozdělováním hotovosti. Investoři si to vyložili jako medvědí signál pro trh.

- Berkshire snížila svůj podíl ve společnosti Apple o 13 % – jedná se již o druhé čtvrtletí v řadě, kdy prodává akcie výrobce iPhonů, s tím, že Buffett nemá v plánu Apple opustit, pokud se nestane něco opravdu mimořádného.

- Místo toho tvrdí, že Apple zůstane největším podílem Berkshire Hathaway – označuje ho za ještě lepší investici než American Express a Coca-Colu, jeho další dvě významné pozice.

Blíží se den, kdy Buffett bude muset předat štafetu svým nástupcům

Buffett také ujistil investory, že je připraven plán nástupnictví a že Berkshire Hathaway bude v dobrých rukou.

Po odchodu Věštce z Omahy by investiční konglomerát měl vést Greg Abel, který je zodpovědný za rozdělování hotovosti Berkshire Hathaway, a Ajita Jaina, který dohlíží na segment pojišťovnictví a sehrál klíčovou roli při tom, že se Berkshire stala největší americkou pojišťovnou.

Vývoj ceny akcií Berkshire Hathaway za poslední rok

Analytici přidávají Shopify zpět do svých košíků

Platforma pro online obchodování Shopify ví své o příliš rychlém a příliš vysokém vzestupu – během pandemie covid-19 nejprve vyletěla o více než 385 %, ale krátce poté se propadla o 85 %.

Ve středu čelila svému největšímu intradennímu poklesu, když po 124% růstu v roce 2023 klesla o 20 %.

Přestože společnost ve svých výsledcích hospodaření za první čtvrtletí překonala očekávané tržby, varovala před možným poklesem ziskové marže kvůli zvýšeným marketingovým výdajům.

- Tato zpráva překvapila analytiky, kteří byli vůči Shopify býčí a dávali akciím nejvíce nákupních hodnocení od roku 2022, a mnozí před výsledkovou zprávou zvýšili hodnocení akcií.

- Pokud se jim však líbily na 77 dolarech, měly by se jim líbit ještě více na 59 dolarech – řada analytiků si totiž myslí, že má Shopify ve světě e-commerce dlouhodobě nezastupitelné místo.

Spotřebitelských trh je v pasti mezi dvěma silami

Nejistota ohledně snižování úrokových sazeb vede společnosti k váhání s novými technologickými investicemi. Maloobchodní tržby navíc kolísají, protože spotřebitelé překonávají ekonomické tlaky.

Během příštích dvou týdnů nám zveřejnění dubnové zprávy o americké inflaci a zprávy o hospodářských výsledcích společností Walmart (16. května) a Target (22. května) poskytnou další údaje o stavu spotřebitelského trhu.

Vývoj ceny akcií Shopify za poslední rok

Evropské akcie v týdnu vykázaly nebývalý růst a trhaly rekordy

Panevropský index STOXX Europe 600 skončil o 2,92 % výše díky lepším než očekávaným podnikovým výsledkům a zvýšenému optimismu, že hlavní centrální banky brzy začnou snižovat úrokové sazby.

Hlavní akciové indexy v největších evropských ekonomikách rovněž výrazně vzrostly. Německý DAX posílil o 4,29 %, francouzský index CAC 40 si připsal 3,05 % a italský FTSE MIB přidal 3,06 %. Britský index FTSE 100 pak vzrostl o 3,20 %.

Všechny zmíněné indexy krom italského FTSE MIB, dosáhly v týdnu na nová rekordní maxima. Italský index za svým maximem z konce dubna nepatrně zaostal.

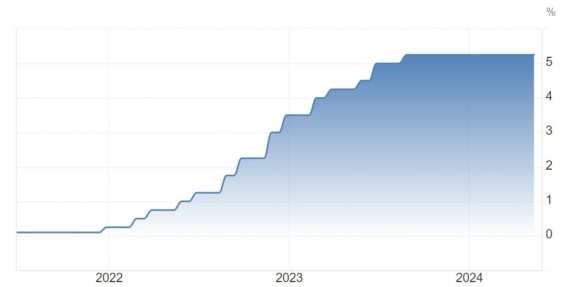

Bank of England ponechává sazby beze změny a přibližuje se k uvolnění politiky

Bank of England ponechala svou hlavní úrokovou sazbu na úrovni 5,25 % a zároveň naznačila, že by mohla uvolnit svou politiku již v červnu. Viceguvernér Dave Ramsden se připojil ke Swati Dhingrovi, který hlasoval pro snížení sazeb o 0,25 %.

Ramsdenův hlas pro snížení sazeb by mohl být důležitý, protože historicky je jeho způsob hlasování předním indikátorem kroků zbytku Výboru pro měnovou politiku.

Rozhodnutí o snížení výpůjčních nákladů v červnu je tak pravděpodobné, pokud údaje o trhu práce a inflaci ve službách v následujících dvou měsících nepřekvapí výrazně směrem nahoru.

Guvernér BoE David Bailey rovněž uvedl, že sazby bude možná nutné snížit více, než trhy očekávají, i když zdůraznil, že rozhodnutí bude záviset na příchozích údajích.

BoE rovněž aktualizovala své ekonomické prognózy. Nyní očekává výraznější zpomalení inflace na 1,9 % v roce 2026 a na 1,6 % v roce 2027.

Čínské akcie na býčí vlně s podporou vlády

Výjimečně se zmíníme i o čínských akciích, které se po tříletém propadu konečně dostávají na horkou vlnu.

V dubnu vzrostl index MSCI China, který pokrývá 85 % čínského akciového trhu, o 10 %. Dařilo se pak i indexu CSI 300, který sleduje výkonnost 300 největších čínských společností. Ten si připsal více než 4 %.

Srovnejte to s indexem S&P 500, který se ve stejném období propadl o 5 %.

- Hnací silou tohoto boomu jsou vládní stimuly – a pravděpodobně k němu přispěla i omezení zavedená na krátké prodeje hedgeových fondů.

- Banky reagovaly na čínská opatření pozitivně, banka UBS přehodnotila čínský akciový trh na “overweight” a banka Goldman Sachs zvýšila svou prognózu růstu Číny.

Čeká nás nelehký boj

Ne všechno je růžové. Pokud bude nezaměstnanost v Číně i nadále tak vysoká jako v posledních letech, poptávka by mohla zůstat nízká – což by pro akciový trh představovalo výzvu k udržení této rallye.

Zásahy Si Ťin-pchingovy administrativy sice zatím zlepšily jiné makroekonomické ukazatele, zvýšila se aktivita továren a vývoz. Aby však Čína tento růst udržela, mohla by se také uchýlit k opatření, které se v její ekonomice objevuje jen zřídka: ke kvantitativnímu uvolňování.

Srovnání vývoj indexů CSI 300 (CHNComp) a S&P 500 v průběhu dubna

Index PX ve zkráceném obchodním týdnu posiloval

Index PX přerušil tři týdny trvající sérii propadů a tentokrát posílil o 1,3 % a zakončil obchodování na hodnotě 1 545 bodů.

Na růstu indexu pražské burzy se nejvýrazněji podílely akcie ČEZ, které si v týdnu připsaly přes 6 % a obchodní týden zakončily nad hodnotou 900 Kč za akcii. Dařilo se i akciím Erste Group a Komerční banky, jejichž cena vzrostla o více než procento. Letošní zisk akcií Erste Group tak už překonal 25 %.

Nepatrně posílily i akcie Moneta. Největší ztrátu pak zapsaly akcie Philip Morris. Ty se však ve středu poprvé obchodovaly bez nároku na dividendu 1 220 korun na akcii, tato ztráta je tak pouze technického rázu.

Bitcoin i Ethereum v týdnu oslabily

Většina kryptoměn tento týden klesla, když cena Bitcoinu a dalších hlavních mincí ztrácela po dalším nepříliš pozitivním týdnu.

Bitcoin se kolem nedělní 10. hodiny obchoduje za 60 800 dolarů, což představuje sedmidenní pokles o téměř 5 %. Na trh, který je známý svou volatilitou, je aktuální vývoj událostí poměrně nudný.

Největší digitální aktivum, jehož hodnota explodovala po historickém schválení amerických burzovně obchodovaných fondů (ETF), se snaží získat půdu pod nohama poté, co se začátkem dubna propadlo pod své rekordní maximum z roku 2021 ve výši 69 044 dolarů.

Vyčerpání boomu kolem ETF v podobě obav, že Federální rezervní systém nesníží úrokové sazby, zbrzdilo zdánlivě nezadržitelný růst největší digitální mince.

Může chvíli trvat, než se Bitcoin opět dotkne svého historického maxima. V páteční zprávě společnosti CoinShares se uvádí, že nakonec bude záležet na tom, co udělá americká centrální banka.

Meme coin mánie také oslabuje, ačkoliv vývojáři nadále dělali bláznivé věci, aby si jejich aktiv spekulanti všimli. Bonk založený na Solaně se propadl o téměř 17 % podobně i Dogwifhat, který rovněž běží na Solaně, jenž se za posledních sedm dní propadl o více než 13 %.

A konečně Dogecoin – oblíbená kryptoměna Elona Muska a desátá největší kryptoměna podle tržní kapitalizace – za poslední týden vykázal rovněž ztrátu okolo 13 %.

Z největších kryptoměn se pak nejhůře dařilo Ethereu. Druhá největší kryptoměna během týdne klesla o téměř 7 % a její cena se pohybuje lehce nad úrovní 2 900 dolarů za minci.

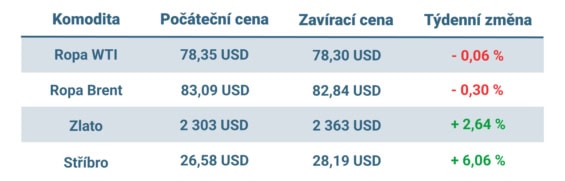

Výrazný růst ceny drahých kovů. Ropa téměř beze změny

Ceny ropy se v posledním týdnu téměř nezměnily. Americká ropa WTI tak zakončila týdenní obchodování nad cenou 78 dolarů za barel a globální ropný benchmark – ropa Brent – pod úrovní 83 dolarů za barel.

Výrazně se pak dařilo drahým kovům. Zlato si v týdnu připsalo zisk téměř 3 % a zakončilo týdenní obchodování na hodnotě 2 363 dolarů za unci. Nejaktivněji obchodovaný červnový futures kontrakt zlata získal podobně a obchoduje se momentálně o 4 dolary výše.

Poměrně tradičně posílilo ještě více volatilnější stříbro. Jeho cena v týdnu vzrostla o 6 %. Fyzické stříbro zakončilo týdenní obchodování na úrovni 28,19 dolaru za unci. Nejaktivněji obchodovaný červencový futures kontrakt stříbra se pak obchoduje o 21 centů výše.

Co mě tento týden zaujalo:

Investice do obnovitelných zdrojů energie se v posledních letech podobají močení proti větru. Výnosy byly příšerné, ale obnovitelná energie stále získává podíl na trhu.

Podle nejnovějšího přehledu Global Electricity Review společnosti Ember nyní obnovitelné zdroje, jako je vítr, slunce a voda, vyrábějí rekordních 30 % světové elektřiny, přičemž v roce 2000 to bylo jen 19 %. Proto jako číslo týdne volíme 30.

Největší vliv na to mají solární a větrné zdroje, které se rozšířily z 0,2 % na přelomu století na 13,4 % celosvětové elektřiny v roce 2023.

Celosvětová poptávka po elektřině dosáhla v roce 2023 dalšího rekordu, přičemž polovinu přírůstku tvoří elektromobily, datová centra, tepelná čerpadla, elektrolyzéry a klimatizace.

Nejrychleji rostoucím zdrojem elektřiny je již 19 let po sobě solární energie, která již druhý rok po sobě předstihla větrnou energii jako největší zdroj nových instalací elektřiny.

Nedávno jsme otevřeli náš Finex.cz Discord server, kde budeme tvořit místo pro diskuzi v rámci členů naší komunity, budeme do ní sami my i naši redaktoři přispívat. Přidejte se do naší komunity a přijďte diskutovat o naší akciové investici.

Chladná hlava je základ. Nenechte se ovlivnit emocemi a krátkodobými propady. Držet se svého plánu. Děkujeme za přečtení! Přejeme hezký zbytek dne.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.