O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Jak jednoduše investovat do nemovitostí? Vyzkoušejte ETF na investiční platformě Portu

Je nesporné, že se investování do nemovitostí těší v České republice obrovské popularitě. Díky místnímu realitnímu boomu a kapitálové náročnosti je však investování do fyzických nemovitostí pro většinu lidí poměrně nedostupné.

Málokdo disponuje finančními prostředky, aby dosáhl díky investování do fyzických nemovitostí dostatečné diverzifikace. Kromě toho i ČNB podniká kroky, aby případnou investici do nemovitosti lidem ještě více prodražila – zvyšováním úrokových sazeb, případně je zpřístupnila užšímu okruhu lidí – nároky na žadatele o hypotéku od dubna 2022 výrazně zpřísní.

Jaké možnosti takovému zájemci o investování do nemovitostí zůstávají? Realitní crowdfunding, který se však v ČR až takové popularitě netěší. První příklady českých crowdfundingových platforem (např: Upvest, finGOOD) se objevují, smysluplné zhodnocení vám však nabídnou spíše ty zahraniční, které mají své sídlo povětšinou v Pobaltí nebo na Balkáně. Jaká je další serióznější cesta? Pomineme-li nyní nemovitostní podílové fondy, pravděpodobně vás napadají REITy, případně ETF. A jaká je nejsnazší cesta k nákupu takových ETF (burzovně obchodovaných fondů)? Ano, investiční platforma Portu.

Přečtěte si více: Investiční platforma Portu.cz – Recenze, zkušenosti a názory

Jak investovat do nemovitostí prostřednictvím Portu?

Oblíbená investiční platforma má v nabídce hned dvě nemovitostní ETF. Instrument pojmenovaný v rámci platformy jako “Nemovitostní společnosti (Evropa)” je iShares European Property Yield UCITS ETF, což je burzovně obchodovaný fond zahrnující více než 50 evropských společností působících v nemovitostním sektoru, jejichž příjem pochází z pronájmu rezidenčních i komerčních nemovitostí.

Možná ještě zajímavěji se pak jeví instrument “Nemovitostní společnosti (globální)” neboli iShares Developed Markets Property Yield UCITS ETF. To je burzovně obchodovaný fond, který obsahuje akcie více než 300 globálních společností, jejichž hlavní činnost spočívá v realitní oblasti. Společnosti jsou navíc do tohoto ETF selektivně vybírány, přičemž musí splňovat dvě podmínky:

- Podnikat v oblasti nemovitostí ve vyspělých státech světa (kromě Řecka)

- Dlouhodobý výhled na dividendový výnos musí přesahovat 2 % ročně

Jádro tohoto fondu představují realitní investiční fondy REITy (o nichž jsme se do hloubky rozepsali zde), kromě nich se však v ETF objevují i realitní developeři a další společnosti. Výhodou burzovně obchodovaného fondu samozřejmě je, že prostřednictvím jedné investice koupíte malý podíl v celém koši těchto REITů a dalších realitních společnostech a dosáhnete tak okamžité a poměrně komplexní diverzifikace. Zároveň se nemusíte bát, že byste se aktivním výběrem jednoho nebo jen několika jednotlivých titulů takříkajíc trefili vedle.

Srovnání investičních platforem:

Favorit redakce

- Velmi jednoduchý přístup k investování, který zvládne i naprostý nováček

- Žádné vstupní ani výstupní poplatky a velmi nízké průběžné poplatky za investování

- Omezený potenciál návratnosti oproti aktivnímu výběru jednotlivých akcií

- Nízký počet akcií, do kterých lze investovat

Jaké výhody investice do tohoto fondu prostřednictvím Portu přináší?

Kromě klasických výhod investování do ETF přináší investování na Portu také výhodu v podobě automatizace investování – zkrátka se jedná o typ investice, kterou nastavíte a poté na ní můžete “zapomenout”. O tom, jak na Portu začít investovat a jak investiční platforma funguje se samozřejmě dozvíte více ve zmíněné recenzi výše.

Investice právě do iShares Developed Markets Property Yield UCITS ETF s sebou však implicitně přináší i další výhody. Realitní společnosti a zejména pak REITy mají tendenci obvykle vyplácet investorům vysokou dividendu. Tento fond jako celek tak nyní nabízí dividendový výnos (který je automaticky reinvestován) na úrovni 2,5 % – dvojnásobek oproti dividendovému výnosu indexu S&P 500.

Kromě toho mají realitní společnosti generující zisk z pronájmu, provozu a zhodnocení nemovitostí poměrně slušný potenciál pro další růst. Jejich výhodou navíc je, že jsou schopné investovat do mnoha nemovitostí zároveň (vy můžete navíc prostřednictvím tohoto ETF investovat hned do 300 těchto společností) a snižovat tak investiční riziko. Tato realitní investice se tak jeví z hlediska poměru celkového rizika a návratnosti poměrně zajímavě.

Prostřednictvím ETF navíc získáte relativně low-cost přístup na zmiňovaný realitní trh, a navíc zůstane vaše realitní investice velmi likvidní – akcie ETF lze nakupovat a prodávat na burze během obchodních hodin stejně jako akcie jednotlivých společností.

Přečtěte si více: Investiční riziko – proč jej podstupovat a jak ho minimalizovat?

Měli byste si tedy okamžitě zřídit účet na Portu a investovat do tohoto ETF?

Vyvolat ve vás tento pocit samozřejmě nebylo cílem článku. Popisovaná investice má samozřejmě své nevýhody. Jednak jsou akcie REIT fondů negativně korelované s výší úrokových sazeb – tj., když úrokové sazby rostou, cena REITů obecně klesá a naopak. Nacházíme se přitom momentálně v období minimálních, nebo dokonce záporných úrokových sazeb (nepočítáme-li výjimku v podobě ČR).

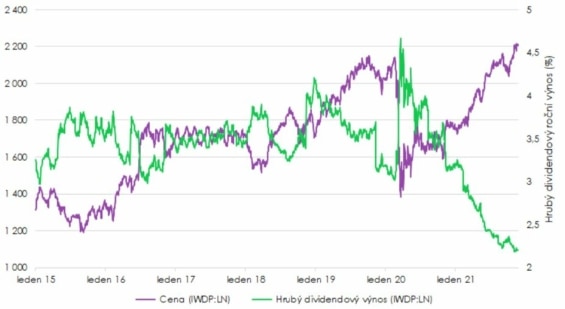

A pokud se podíváte na graf zobrazený výše, určitě si všimnete, že hodnota daného ETF také poměrně výrazně fluktuuje, což nemusí být v souladu s vaší tolerancí rizika. Možná byste dali raději přednost méně volatilnímu aktivu.

Investice do nemovitostí na Portu prostřednictvím výše zmíněného ETF tak má i zápory. Pokud se však chcete podílet na globálním nemovitostním boomu a nemáte-li na účtech doslova miliony, může být i tato možnost relativně dostupnou cestou, jak diverzifikovat své investiční portfolio s poměrně nízkými investičními náklady směrem k nemovitostem.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.