O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Držte se těchto 7 kroků a odejdete do důchodu jako multimilionář

Mnoha lidem dosažení statusu milionáře před odchodem do důchodu nebude stačit. Ano, milion korun je hodně peněz, ale pokud si z těchto peněz plánujete vybírat každý rok například 4 % – tak aby vám tyto finance vydržely na 25 let, bude se jednat o “rentu” necelých 3 500 Kč měsíčně. To vám spolu s důchodem od státu může stačit k tomu, abyste se uživili stylem, jakým si představujete, ale pokud ne, možná budete muset začít v rámci svého investování cílit na to, abyste se před odchodem do důchodu stali multimilionářem.

Bez ohledu na to, jak vysoká je vaše cílová částka, budete-li se držet těchto 7 kroků, můžete se k ní postupem času dopracovat.

1. Začněte investovat co nejdříve

V prvé řadě je důležité začít spořit a investovat, jakmile je to možné – protože vaše nejdříve investované peníze dostanou k dispozici nejdelší dobu, během níž budou díky efektu složeného úročení růst. Podívejte se na tabulku níže, která ukazuje, o kolik může narůst jednorázová investice ve výši 100 000 Kč, pokud se bude zhodnocovat tempem 10 % ročně – což je dlouhodobý průměrný roční výnos amerického akciového trhu.

Budete-li tuto částku investovat včas, aby se mohla zhodnocovat desítky let, může nakonec nabýt i více než 20násobné hodnoty.

2. Investujte dostatečně agresivně

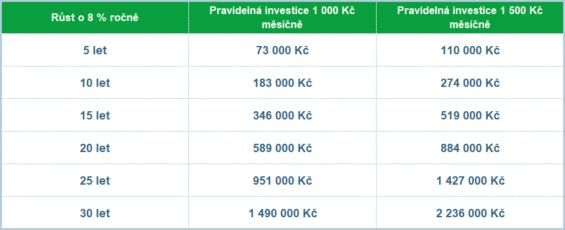

Je zřejmé, že začít včas se může opravdu vyplatit. I když však začnete ve 45 letech a vaše peníze budou růst pouze 20 let, mohou si vést vaše investice poměrně dobře – jen je třeba volit dostatečně agresivní cenné papíry s růstovým potenciálem. Níže uvedená tabulka zobrazuje, jak by se vaší pravidelné měsíční investici dařilo, pokud byste dosáhli o něco konzervativnější míry zhodnocení – 8 % ročně. Ačkoliv historie ukazuje, že můžete dosáhnout prostřednictvím pasivního investování i na 10% roční výnos, minulá výkonnost není nikdy zárukou budoucích výsledků.

Tabulka také ukazuje, jaký rozdíl může představovat pětistovka investovaná měsíčně navíc, budete-li pravidelně investovat dostatečně dlouhou dobu. Za 30 let se může jednat o rozdíl téměř 750 tisíc Kč v konečné hodnotě vašeho investičního portfolia.

Přečtěte si více: Jak pravidelně investovat 1 000 Kč? Kde dosáhnete největšího zhodnocení?

3. Investujte efektivně

Tempo růstu vašich investic bude mít obrovský vliv na vaše dlouhodobé výsledky. Proto se vám bude s největší pravděpodobností dařit, pokud se budete v rámci svého dlouhodobého investování držet z velké části (nebo zcela) akciového trhu.

Nejjednodušší způsob investování na akciovém trhu je prostřednictvím jednoho nebo více nízkonákladových indexových fondů či ETF. Jedná se o investiční nástroje, které jsou podobné klasickým podílovým fondům, s rozdílem, že jejich akcie lze obchodovat na burze podobně jako akcie kterékoliv veřejně obchodovatelné společnosti. Tato ETF přitom investují do stejných akcií jako index, jehož složení kopírují. Jejich cílem je dosáhnout zhruba stejných výnosů.

Většina z těchto ETF přitom překonává své aktivně řízené protějšky, jejichž investice alokují vysoce placení finanční profesionálové – portfolio manažeři.

4. Využijte daňově zvýhodněných investičních účtů

Při spoření a investování do své budoucnosti využijte co nejvíce daňově zvýhodněných účtů doplňkového penzijního spoření – zvláště pokud vám na tyto účty přispívá i zaměstnavatel. Připočteme-li státní příspěvek, může se jednat rovněž o zajímavé místo, kde můžete investovat své peníze. Jakoukoliv ročně naspořenou částku, která je rozdílem mezi 36 000 a 12 000 Kč si přitom můžete odečíst z daňového základu.

Jak jsme pak psali v našem dřívějším článku 1. čtením ve sněmovně prošel zákon, který by mohl po schválení začít platit od 1. ledna 2022. Co by přinesl? Investoři si budou moci zřídit účet dlouhodobých investic, který bude nabízet podobné daňové úlevy jako DPS, přičemž využít ho budou moci i zájemci o investování do jednotlivých akcií nebo ETF.

Hledáte inspiraci? Přečtěte si, kterým ETF se v roce 2020 dařilo vůbec nejlépe.

5. Žijte pod hranicí svých možností

Mnohé z toho, co bylo zmíněno výše, samozřejmě nebude možné, pokud nebudete schopni žít pod své možnosti – a to po dlouhou dobu. Ve své podstatě to znamená, že utratíte méně, než kolik vyděláte, ale je toho samozřejmě více.

Chcete-li dosáhnout nejlepších výsledků, sestavte si rozpočet nebo rodinný finanční plán – tento proces vám pomůže přesně zjistit, kam vaše peníze směřují, a může vám pomoci odhalit, kde můžete omezit výdaje.

Součástí procesu sestavování rozpočtu je i rozvržení způsobu, jakým chcete své peníze utratit. Nezapomeňte na to, že prioritou by mělo být spoření a investování.

6. Neustále se vzdělávejte a studujte

Abyste dosáhli nejlepších výsledků ve všech svých finančních aktivitách, snažte se neustále číst a studovat. Vzdělávejte se v oblasti osobních financí, pojištění, spoření nebo hypoték, a možná se vám podaří ušetřit mnoho tisíc korun ročně – ne-li desítky tisíc. 13 nejdůležitějších knih pro každého investora jsme vám představili v našem dřívějším článku.

Chcete-li časem své výsledky zlepšovat, čtěte také o investování, a to po celý život. Zaměříte-li se na pasivní investování prostřednictvím burzovně obchodovatelných fondů, asi nebudete potřebovat tolik vědomostí, přesto byste neměli nejaktuálnější trendy ignorovat.

Přečtěte si více: Aktivní vs. pasivní investování – Čím se liší, co je lepší a pro koho?

7. Držte se svého plánu

Nakonec samozřejmě platí, že pokud chcete dosáhnout svých finančních cílů, budete potřebovat odhodlání a disciplínu. Budete si muset vytvořit plány, mít strategii a držet se jich. Může být velmi snadné odkládat a investovat, ale jak je patrné z tabulek výše, čím dříve začnete a čím pečlivější budete, tím vyšší hodnoty mohou vaše investice dosáhnout.

Slovo závěrem

Popsané kroky vám mohou pomoci dosáhnout statusu multimilionáře – nebo se možná dostanete jen k milionu, jakákoliv částka, která se vám podaří nastřádat do důchodu, však bude mít zásadní význam pro vaše budoucí finanční zabezpečení.

Autor

Mohlo by vás zajímat

Diskuze (3 komentáře)

Pro přidání komentáře se prosím přihlašte ke svému uživatelskému účtu.

Dobrý den, Vaše psaní je velmi pěkné, jen mam strach vložit penize poněvadž jsem jsem koupila pred třemi lety akcie za 100000kč a firma Acu Invest zmizela z povrchu zemskeho, dnes je podano trestní oznameni a znovu opět, ani obraz ani zvuk. Kozáková

Lenko, to je opravdu zlá zkušenost. Hodně záleží na tom, co nakupíte, ale pozor… investovat do akcií neznamená nutně nakupovat konkrétní společnosti (kde je právě riziko nedostatečně diverzifikace https://finex.cz/diverzifikace-portfolia/ ) Možná jste až příliš naivně poslala peníze a nevěděla kam (viz bod 6 tohoto článku).

Mnohem jednodušší a stále poměrně příjemně výnosnou cestou mohou být indexy, tedy ETF je kopírující – zkuste si pročíst některé naše další články, kde se o tom dozvíte vše potřebné:

1) https://finex.cz/muzete-jit-do-duchodu-jako-milionar-kdyz-budete-investovat-jen-do-indexu-sp-500/

2) https://finex.cz/5-duvodu-proc-je-investovani-do-indexu-perfektni-nejen-pro-zacinajici-a-nezkusene-investory/

3) a přímo kde a jak nakupovat S&P 500 se dozvíte zde: https://finex.cz/nejzajimavejsi-etf-fondy-kopirujici-sp-500/

No to je tezke, musite trochu premyslet a necpat penize do pochybnych projektu slibujicich modre z nebe.