DeFi pojištění – Co to je, jak funguje a jaké nejzajímavější projekty jej nabízejí?

Svět DeFi nabízí nespočet příležitostí pro zhodnocení kryptoměn a přináší také spoustu nových možností jejich využití. Jeho základem je decentralizace a spoleh funkčnosti veškeré infrastruktury na použitý, veřejně publikovaný a auditovatelný kód. Pro DeFi je typická absence jakékoliv regulátorské entity, což se pojí s maximální benevolencí.

Tím pádem se prakticky nemůže stát, že by např. konkrétní stát zmrazil vaše prostředky v liquidity poolu na Uniswapu nebo by obchodování na podobné platformě zablokoval. Tyto pozitivní vlastnosti však doplňuje řada negativních. Nepřítomnost regulátora dělá z DeFi tak trochu divoký západ – neexistují žádné všeobecné požadavky na kvalifikaci autorů DeFi projektů a ani na úroveň jejich zabezpečení či integrity, jako jsou např. ve vývoji tradičního software evaluační úrovně EAL.

Kvůli tomu jsou ve světě DeFi jak útoky na decentralizované protokoly, tak i jejich selhání z důvodu chabého návrhu bohužel běžnou praxí. Aby měli investoři a obchodníci v DeFi možnost se před těmito riziky efektivně bránit, vznikla řada projektů, která v DeFi nabízí služby pojištění. Toto pojištění se svým způsobem velmi podobá tradičnímu pojišťovnictví tak, jak jej známe, i tak však disponuje mnoha rozdíly. V následujícím článku se podíváme blíže na to, jak DeFi pojištění funguje, před čím dokáže investora ochránit a jaké projekty jej nabízejí.

Obsah článku o DeFi pojištění

Jak funguje pojištění ve světě DeFi?

Idea pojištění je jednoduchá – místo toho, aby byl člověk vystaven riziku značné ztráty finančních prostředků kvůli události, jež nedokáže ovlivnit, rozhodne se se skupinou jiných lidí, že budou všichni společně přispívat do společného fondu. Z této hromádky peněz se pak uhradí veškeré škody, na nichž se jednotliví plátci domluví a které někoho z nich potkají. V tradičním finančním systému existují pojišťovny v tomto směru přebírající úlohu správce s vidinou finančního zisku. Pojišťovny určují pravidla pro jednotlivá pojištění a sázejí na to, že od klientů vyberou více peněz, než kolik zaplatí na platných nárocích k odškodnění.

Velmi podobný princip se promítá i do světa DeFi, ovšem s několika zásadními rozdíly. Tím největším je pravděpodobně nepřítomnost “pojišťovny” ve smyslu centrální certifikované společnosti, u níž jsou veškeré prostředky plátců pojistných poplatků uloženy. Tuto entitu zde plně nahrazují smart kontrakty dohromady tvořící decentralizovanou aplikaci běžící na blockchainu, na níž se veškerá činnost spojená s pojištěním odehrává.

Základem je decentralizace a společné pooly likvidity

DeFi protokolů nabízejících pojištění je velké množství; každý projekt ke své koncepci přistupuje trochu jinak. Všechny projekty však mají společné to, že finanční prostředky, které se na vyplácení odškodnění při pojistných událostech používají, se nacházejí v liquidity poolech ve smart kontraktech.

Tedy místo toho, aby klient posílal měsíční platbu na bankovní účet pojišťovny, posílá pravidelné či jednorázové (dle návrhu protokolu) poplatky do liquidity poolů, z nichž se opětovně průběžně vyplácejí stakeři, tedy ti uživatelé, kteří své kryptoměny do liquidity poolů naopak vkládají a tvoří tak finanční rezervu pro vyplacení odškodnění.

V DeFi pojištění existují prakticky tři strany uživatelů.

- Plátci pojištění, kteří si nějaké pojištění kupují.

- Uživatelé financující pojistné liquidity pooly stakingem kryptoměn.

- Uživatelé či jiní členové projektu rozhodující o validitě žádostí na odškodnění.

Třetí bod je pravděpodobně tím, v čem se různé DeFi pojistné projekty odlišují. U některých projektů funguje čistá demokracie a každý, kdo drží utility či governance token projektu, se může podílet na rozhodování o tom, kdo má a nemá právo na odškodnění.

Jiné projekty tuto úlohu přenechávají pouze expertům znalým risk managementu, tito uživatelé běžně figurují jako manažeři zmíněných liquidity poolů a dle svého uvážení vyplácejí odškodné.

Poslední variantou jsou čistě automatizované DeFi pojistné projekty, které pojištění automaticky vyplácejí dle předem daných podmínek ve smart kontraktu (např. pokud se cena určitého stablecoinu vychýlí o více než 10 %, feed těchto dat zajišťují kryptoměnoví oracles, jimiž je např. Chainlink).

Před čím vším se v DeFi můžete pojistit?

Nebezpečí v DeFi číhá doslova na každém rohu – od selhání celé dAppky kvůli chybě ve smart kontraktu až po vychýlení ceny algoritmického stablecoinu nebo vykradení liquidity poolu. Spoustu projektů navíc nabízí i pojištění proti selhání či bankrotu centralizovaných burz, což se dle historických událostí může skutečně hodit. Nejčastěji se v DeFi můžete pojistit proti následujícím událostem:

- Vychýlení ceny stablecoinu nebo yield tokenu: S tímto typem pojištění už vás nemusí trápit obavy z příliš kolísající ceny stablecoinu nebo jakéhokoliv yield tokenu či syntetického derivátu, tedy tokenu, který kopíruje cenu nějaké jiné kryptoměny či cenově akumuluje odměny za staking či yield farming. Typickým yield tokenem, pro nějž naleznete pojištění např. na Nexus Mutual, je 3CRV. Mezi stablecoiny, které si můžete pojistit, se řadí USDT, USDC, MIM, FRAX nebo třeba BUSD.

- Chyba smart kontraktu decentralizované aplikace: Chybně napsaný kód decentralizované burzy či zápůjčného protokolu je jednou z nejčastějších příčin jejich hacků. Pakliže se při nešťastné události prokáže, že se útočník ke kryptoměnám dostal kvůli bezpečnostní díře v kódu, jste v suchu. Toto pojištění je běžně aplikovatelné i na prosté selhání protokolu a např. na trvalé uzamčení a znepřístupnění vašich kryptoměn vložených do smart kontraktu, nemusí se tedy jednat ani o bezpečnostní incident. Řadí se sem samozřejmě také chyby navázaných projektů jako např. kryptoměnoví oracles nebo governance útoky.

- Pojištění pro centralizované burzy: Máte své kryptoměny na Binance, Coinbase, Krakenu či jiné centralizované burze a jste nesví z pocitu, že k vašim privátním klíčům nemáte okamžitý přístup? Nejjednodušším řešením je centralizované burzy prostě nepoužívat, jejich nespornou výhodou jsou ovšem minimální poplatky a často lákavé zhodnocovací programy. Vhodným způsobem, jak své kryptoměny na CEX ochránit, je tedy tento specifický druh pojištění. Ochrání vás např. před dlouhodobým pozastavením výběru kryptoměn, pozastavení obchodování, hacku burzy nebo jejímu prostému bankrotu, který se často řadí pod pozastavení možnosti výběru na delší dobu.

DeFi pojištění pro život

Bystré mozky jistě napadlo, že využití ryzí automatizace a decentralizace DeFi pojišťovacích platforem je aplikovatelné i na různé události z běžného života. Tato pojištění mohou mít opět ráz manuálního vyhodnocování nároku na vyplacení pojistného krytí a nebo mohou být čistě automatizované, alespoň tam, kde to jde. Tím je myšleno např. pojištění proti zpožděnému letu, suchu či přírodním katastrofám. Přesně tyto druhy pojištění zařízené přes DeFi nabízí projekt Etherisc.

Podobná pojištění se zaměřením na běžný život plánuje i Nexus Mutual a řada dalších platforem. Nespornou výhodou těchto variant je nepřítomnost velkého množství prostředníků a radikální snížení nákladů, což se samozřejmě projeví na ceně pojištění. S pojištěním v rámci DeFi už není potřeba žádných pojišťováků a enormních štosů smluv a jiného papírování. S tím dále souvisí samozřejmě i ušetření na administrativních činnostech a např. i náklady za provoz budov pojišťoven.

Příklady nejznámějších projektů nabízejících DeFi pojištění

Níže si představíme ty nejznámější projekty nabízející DeFi pojištění. Ukážeme si, jaké jsou mezi projekty rozdíly jak v přístupu k samotnému pojištění, tak i v nabízených produktech.

Nexus Mutual

Nexus Mutual je jedním z nejstarších DeFi protokolů nabízejících pojištění, jeho nové připravované verze však oplývají spoustou unikátních vylepšení. V současné verzi (duben 2023) Nexus Mutual funguje čistě na bázi na pevno vytvořených liquidity poolů s pojištěním pro specifický DeFi protokol, jejich tvorbu a uzavírání reguluje DAO. Abyste si na Nexu mohli pojištění koupit, budete se muset stát jeho členem. Je potřeba splnit dva požadavky – zaplatit mírný vstupní poplatek ve výši 0,002 ETH a projít KYC ověřením.

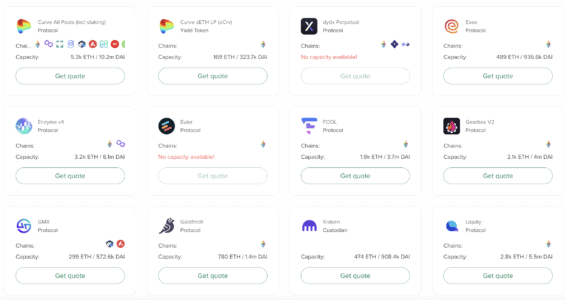

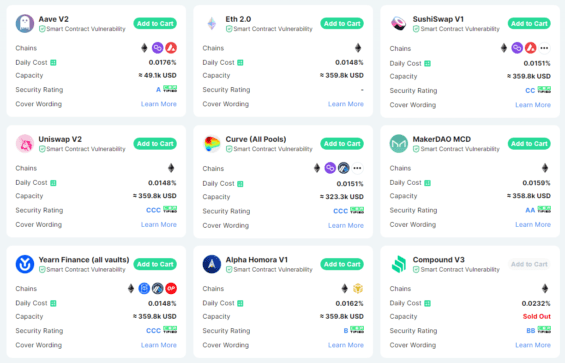

Na obrázku výše můžete vidět příklad dostupných pojištění na platformě Nexus Mutual. Naleznete zde pojištění proti jakémukoliv selhání smart kontraktů, cenovému vychýlení yield tokenů (včetně yield tokenů pro staking Etherea) a proti selhání centralizované burzy. Cena jednotlivých produktů závisí na různých faktorech – na míře nastakovaných prostředků (rezerva na vyplácení odškodného) a na důvěryhodnosti DeFi protokolu či centralizované burzy, na níž se pojištění vztahuje.

O tom, jestli má na odškodnění při škodné události pojistník nárok, rozhodují všichni členové DAO v rámci hlasování. Pojistník je odškodněn, pokud v jeho zájmu hlasuje více než polovina účastníků proporčně dle svého nastakovaného podílu tokenů NXM.

Syndicates – Novinka Nexus Mutual

Budoucí horkou novinkou Nexus Mutual jsou tzv. Syndicates, nepostradatelná součást nové verze Nexus Mutual V2 (psáno v dubnu 2023). Syndicates budou experti či skupiny expertů na smart kontrakty a jejich bezpečnost, tito uživatelé si budou moci založit svůj vlastní liquidity pool s pojištěním na libovolný DeFi protokol či burzu a stanovit cenu tak, jak dle svých zkušeností uznají za vhodné.

In Nexus V2, the mutual will become an infrastructure layer that subject matters can build on top of.

Members can from syndicates, which are groups that manage staked NXM, determine staking allocation and weights, as well as set pricing for cover policies.

(2/9)

⬇️ pic.twitter.com/isBl0leaE6— Nexus Mutual (@NexusMutual) March 18, 2022

Prostý uživatel hledající vhodnou nabídku pojištění si může mezi jednotlivými Syndicates vybrat – bude vědět, kolik mají svěřených peněžních prostředků, kolik toho už vyplatili a při jakých událostech atd. Tento mechanismus na druhou stranu tlačí na Syndicates a nutí je nabízet kompetitivní ceny, což přirozeně tvoří trh s pojištěním. Kromě adekvátní ceny za pojištění musejí Syndicates nabízet i kompetitivní zhodnocení pro stakery delegáty, kteří jsou tím hlavním zdrojem dostupných prostředků Syndicates.

Bridge Mutual

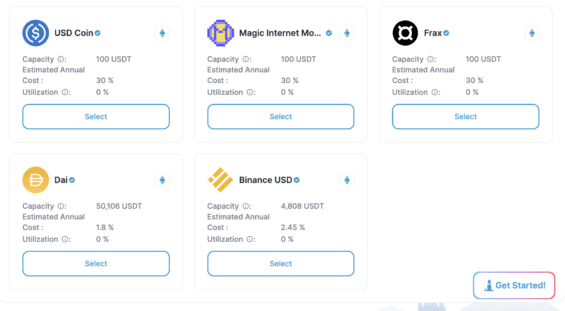

Dalším projektem je Bridge Mutual nabízející pojištění proti chybám ve smart kontraktech a proti cenovému vychýlení stablecoinů. Jeho druhý produkt je v DeFi komunitě široce žádaný a je také tím, co např. u Nexus Mutual chybí. Bridge Mutual nabízí pojištění 5 různých stablecoinů – USDC, DAI, BUSD, FRAX a MIM.

Záhy ovšem zjistíte, že velikost liquidity poolů je u většiny tokenů skutečně žalostná, což se následně odráží i na ceně. Proto je jediným adekvátním pojištěním v době psaní článku pouze pojištění stablecoinu DAI. Z hlediska decentralizovaných protokolů, na něž je na Bridge Mutual možné sehnat pojištění, se řadí např. PancakeSwap, Uniswap, Yearn.finance a řada dalších.

Governance a utility tokenem platformy je BMI, v němž uživatelé získávají odměny za staking. Při uzavření mincí BMI do stakingu navíc uživatelé dostanou derivát stkBMI, což je token, který je opravňuje k hlasování v DAO ohledně požadavků na vyplacení pojištění. Hlasování o validitě požadavků probíhá v horizontu dvou týdnů od jejich podání, kdy členové DAO první týden hlasují a v průběhu druhého týdne své hlasování musejí potvrdit. Pokud tak neučiní, ztrácí veškeré nastakované tokeny BMI navázané na konkrétní hlasování.

InsurAce

InsurAce je jedním z DeFi pojistných protokolů s poněkud centralizovanější náturou. Jeho jádrem je opět governance token, tentokrát s tickerem INSUR, jenž mohou oprávnění členové DAO použít k hlasování ohledně žádostí o vyplacení krytí. Ovšem ještě před tím, než se k těmto uživatelům možnost hlasování dostane, je o žádostech nejprve hlasováno interně experty projektu.

InsurAce nabízí 4 druhy pojištění a pro každý z nich má specifický postup validování žádostí o vyplacení pojistného krytí. Nabízí pojištění proti ztrátě prostředků z důvodu špatně napsaných smart kontraktů, selhání centralizované burzy, ztráty cenové vazby stablecoinu a nebo chybě ve smart kontraktu po již proběhlém auditu.

Poslední služba je unikátní a je určena čistě pro týmy stojící za jednotlivými kryptoměnovými projekty. Na vyplacení mají nárok, pokud jejich produkt selže kvůli chybnému kódu v případě, že jim kód předtím auditoval někdo ze smluvních partnerů InsurAce (např. Danish Blockchain Lab, Entersoft, Halborn, Numen, Omniscia, PeckShield nebo Sayfer).

Jak již bylo řečeno, přesné postupy validace žádostí se pro každý druh pojištění liší a jsou dostupné v informační bázi InsurAce, obecně ale platí, že veškeré žádosti nejdříve prověřuje rada projektu, která určí, zda je žádost vůbec opodstatněná a zdali v té době došlo skutečně k obecné škodné události (např. depeg stablecoinu nebo centralizovaná burza plošně zastavující výběry). Pokud tak shledá, sama vytvoří návrh na to, kolik má být nešťastníkovi vyplaceno, a ten předá dál komunitě DAO k veřejnému hlasování.

inSure DeFi

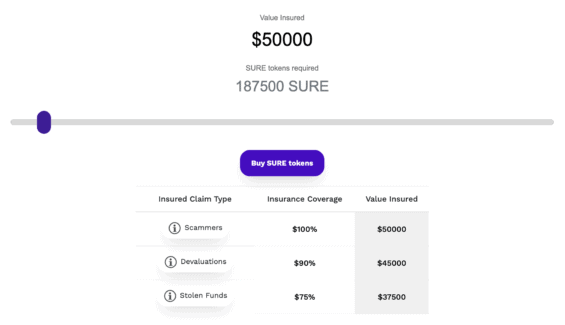

inSure DeFi je opět jeden ze starších DeFi protokolů nabízejících pojištění. Poskytuje ochranu proti zcizení kryptoměn, selhání centralizovaných burz, ztrátě, znepřístupnění či radikální devaluaci kryptoměn kvůli scamům a dokonce i ochranu před samotným značným propadem ceny libovolného tokenu (o více než 98 % původní hodnoty).

K tomu, abyste si nějaký z produktů mohli koupit, si musíte nejdříve pořídit SURE tokeny a uzamknout je do stakingu na některé z podporovaných decentralizovaných burz, např. na Uniswapu či PancakeSwapu. Po uložení prostředků do liquidity poolu stačí v menu inSure DeFi zprovoznit pojištění přes tlačítko Enable coverage. Po 7 dnech si budete moci některý z dostupných produktů vybrat.

Vyplácení pojištění funguje podobně jako u projektů popsaných výše – uživatel musí podat žádost o vyplacení pojistného krytí, zde i s doplňujícími informacemi, např. o jaký token se jedná, jaká je kryptoměnová adresa uživatele, jeho email či Telegram apod. Po odeslání zkoumají nárok členové DAO a po zhruba 4 dnech rozhodnou, zdali budou uživateli nějaké náhrady vyplaceny. Pojištění se vyplácí v SURE tokenech.

Solace

Solace je nejméně známým DeFi pojišťovacím protokolem ze všech, které jsme si v článku zmínili, vyznačuje se však zásadní vlastností. Je typickým příkladem automatizovaného vyplácení pojištění a využití mechanismu pro automatickou identifikaci škodných událostí.

Solace se specializuje zejména na události, jejichž průběh je možné verifikovat na onchainu. Jsou to tedy klasické chyby smart kontraktů a nějaké hackerské útoky, typicky např. reentrancy útoky, zneužití bleskových půjček, manipulace s proxy záznamy nebo špatně nastavené matematické funkce dAppek (toto se typicky řadí pod chyby smart kontraktů). Už jen z principu se sem nedají zařadit phishingové útoky, cenové manipulace nebo chyby centralizovaných burz, proto na tyto události Solace krytí neposkytuje.

Krása automatizace tkví v tom, že pokud si na Solace koupíte pojištění a nějaká nešťastná událost z výše vyjmenovaných vás postihne, protokol vám vyplatí krytí automaticky, na Solace tedy neexistuje žádný oficiální postup pro podávání žádostí na vyplacení krytí, neboť to není třeba.

Za oponou však všechno plně automatizované ještě není (duben 2023) – o událostech je tým Solace sice informován automaticky, ale ověřuje a vyplácí je manuálně. Do budoucna však plánuje zavést tzv. parametric auto claims assesment system (PACLAS), který umožní vše automatizovat ve 100% míře.

Solace má svůj vlastní governance token SOLACE, jeho držitelé a tedy členové DAO skrze něj mohou hlasovat o osudu platformy. Není však využíván pro hlasování o validitě žádostí o vyplacení krytí, žádosti zpracovává manažerský tým Solace a vyplácí je dle svého rozhodnutí. Do budoucna jeho roli převezme automatizovaný systém PACLAS, hlubší využití tokenu SOLACE se tedy neplánuje.

Nevýhody DeFi pojištění

Pakliže jste dočetli článek až sem, jistě jste pochopili, jak DeFi pojištění funguje. Možná vás také trkla řada nedomyšlených záležitostí a nepraktických vlastností, které k DeFi pojištění v současném stavu patří. Je však nutné podotknout, že je toto odvětví stále “na počátku”, byť některé protokoly jsou s námi již velmi dlouhou dobu, např. Nexus Mutual už od roku 2017. Pojďme se podívat na některé negativní znaky zblízka.

- V DeFi je pojišťeno jen 0,5 % celkového TVL: Dle průzkumu společnosti OpenCover z března roku 2023 bylo v DeFi pojištěno pouze 231 milionů USD, což je oproti celkovému množství uzamčených prostředků v jednotlivých smart kontraktech opravdu nízké číslo. To značí, že širší veřejnost o DeFi pojištění v současnosti moc nejeví zájem.

- Na většině DeFi pojišťovacích protokolů jsou dostupné rezervy nízké: Již výše jste si mohli všimnout, že v různých liquidity poolech zejména těch menších pojišťovacích protokolů jsou rezervy minimální, někde dokonce jen v řádu stovek dolarů. To souvisí jednak s nízkým zájmem o samotné pojištění, ale také o získávání odměn za jeho poskytování. DeFi obchodníkům se jednoduše vyplatí jiné zhodnocovací strategie.

- Různé přístupy k řešení žádostí o vyplacení krytí a také k samotným produktům: Jednotlivé DeFi pojišťovací protokoly se vzájemně odlišují, jeden nabízí ochranu před depegem stablecoinů, jiný před bankrotem burzy, další to kombinuje s 99% cenovým dumpem atd. Projektům to na jednu stranu dává konkurenční výhody, pro nováčka to ovšem na přehlednosti nepřináší.

- Některé projekty přistupují k centralizovanému rozhodování o validitě žádostí o vyplacení krytí: Jako příklad můžeme uvést Solace či InsurAce, v těchto protokolech v jejich současném stavu (duben 2023) o jednotlivých žádostech rozhoduje užší skupinka lidí za zavřenými dveřmi, plátci pojištění přitom neznají ani jejich totožnost či expertizu, která pravděpodobně ani neexistuje, neboť v DeFi žádné plošné požadavky na kvalifikaci nejsou.

Pár slov závěrem

Pojištění je v dnešním světě základem, bez něhož si život zvládne představit jen málokdo z nás. Od povinných pojištění jako je pojištění zdravotní či sociální až po pojistku na blbost či pojistku čelního skla u auta. Klientům poskytuje klid na duši a poskytovatelům naopak možnost výdělku, proto není důvod, proč by se jeho idea nedala implementovat na rychle rostoucí svět DeFi a proč by z něj celá DeFi komunita nemohla těžit.

I přes tyto skutečnosti je však pojištění v DeFi využívané velmi málo. A to i vzhledem k tomu, že je na současných protokolech možné nalézt pojištění jak na typické DeFi záležitosti jako chyba ve smart kontraktu či depeg stablecoinu, tak i na bankrot vaší oblíbené centralizované burzy nebo např. i zpožděné letadlo.

Jste-li alespoň trochu zkušeným uživatelem DeFi, vřele vám doporučujeme do světa DeFi pojištění více zabřednout a vyzkoušet některé zmíněné protokoly.

V drsném a neregulovaném světě kryptoměn se jedná o jednu z mála jistot, zejména pokud si vyberete protokol, který se spoléhá na automatizaci s využitím onchainových dat či hlasování skrze DAO, jež zajišťuje vysokou míru demokracie. A pokud o pojištění zájem nemáte, můžete v některých případech narazit i na celkem zajímavou investici v rámci jeho poskytování.

Autor

Bývalý šéfredaktor, softwarový architekt a nadšenec do kryptografie, kyberbezpečnosti a blockchainu. V rámci Finexu se zaměřuje zejména na technická témata v oblasti kryptoměn. V současnosti působí také jako správce financí v rámci investiční skupiny Icecaps Capital, v níž se zaměřuje na využití strojového učení v algoritmickém obchodování.

Kryptoměny považuje za platidlo budoucnosti řešící řadu problémů s centralizovanou náturou existujících platebních prostředků. DeFi svět považuje za úchvatný a nabízející spoustu skvělých příležitostí.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.