O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Pasivní příjem z akciových investic? 2 tipy na vysoce výnosné dividendové investice

Investování do ETF a společností s vysokým dividendovým výnosem vám jako investorovi přináší různé výhody:

- Na jedné straně můžete dividendy využít k vytvoření dodatečného pasivního příjmu.

- A na druhé straně to znamená, že nemusíte denně kontrolovat svůj brokerský účet, abyste zjistili, zda vaše akcie vzrostly nebo klesly.

Cílem tohoto článku je pomoci vám zvýšit průměrný dividendový výnos vašeho investičního portfolia, abyste dosáhli na dodatečný příjem ve formě dividend, které dostáváte od společností, do nichž jste investovali.

Následující 2 akcie s vysokým dividendovým výnosem, lze v současné době považovat za atraktivní, a tudíž za vynikající volbu k budování pasivního příjmu z akciových investic.

1. Verizon

Zatímco index S&P 500 vykázal v roce 2022 výnos -19,44 %, výnos akcií Verizon za stejné období činil -24,44 %. Konkurenti telekomunikačního giganta, jako například AT&T (výnos -0,92 %) a T-Mobile (výnos + 20,71 %) mezitím vykázali mnohem lepší výkonnost.

Současně však slabá výkonnost společnosti Verizon v roce 2022 přispěla k tomu, že jsou akcie této společnosti dostupné za atraktivní cenu. Poměr P/E akcií společnosti Verizon se pohybuje okolo hodnoty 9. Při hodnocení jejího současného ocenění lze zdůraznit, že je o polovinu nižší než medián sektoru (18,46), což může sloužit jako první ukazatel toho, že společnost je v současné době podhodnocená.

Stejný závěr lze učinit při porovnání současného poměru P/E společnosti Verizon s jejím průměrným poměrem P/E za posledních 5 let: Současná Valuace společnosti je přibližně o 20 % nižší, což nám poskytuje další ukazatel podhodnocení společnosti.

Verizon tak může být atraktivní volbou pro investory, kteří usilují o dosažení relativně vysokého dividendového výnosu, neboť společnost poskytuje akcionářům dividendový výnos přesahující 6 %. Tento dividendový výnos je lepší než u konkurenční společnosti AT&T a T-Mobile v tuto chvíli nevyplácí žádné dividendy.

Pro ty, kteří se obávají, že by dividenda společnosti Verizon mohla být v blízké budoucnosti snížena, je třeba zmínit, že společnost má v současné době výplatní poměr necelých 50 %. Vzhledem k tomuto relativně nízkému poměru lze považovat riziko případného snížení dividend za nízké.

Dalším důvodem, proč lze Verizon považovat za atraktivní volbu pro investory, je to, že společnost může přispět ke snížení volatility vašeho investičního portfolia: Její nízká Beta 0,27 (za poslední dva roky) a 0,34 (za posledních 5 let) jsou důkazem, který tento předpoklad potvrzuje.

Je důležité, aby vyvážené investiční portfolio nenabízelo pouze atraktivní dividendový výnos a růst dividend, ale aby se skládalo také ze společností schopných snížit volatilitu portfolia. To vám pomůže mít větší kontrolu nad vašimi financemi a lépe se připravit na další krach na akciovém trhu, který určitě jednou opět nastane, i když nikdo neví kdy.

Držet ve svém investičním portfoliu společnosti s nízkou hodnotou Beta, jako je Verizon, Johnson & Johnson nebo Procter & Gamble, vám může pomoci, abyste byli na tento den připraveni a ochránit vaše investiční portfolio před přílišnou ztrátou hodnoty.

2. Schwab U.S. Dividend Equity ETF

Schwab U.S. Dividend Equity ETF je fond obchodovaný na burze, který spravuje společnost Charles Schwab. Proč by mohl být pro příjmové investory atraktivní možností? Je pro to hned několik opodstatnění: ETF v současné době nenabízí pouze atraktivní dividendový výnos ve výši 3,32 %, ale také atraktivní míru růstu dividend: Jeho míra růstu dividend za posledních 5 let činí 13,74 %.

Schwab U.S. Dividend Equity ETF svým investorům nabízí také vyšší dividendový výnos, než nabízí iShares Core Dividend Growth ETF nebo Vanguard High Dividend Yield ETF.

I když je pravda, že fondy iShares Select Dividend ETF a iShares Core High Dividend ETF poskytují akcionářům vyšší dividendový výnos, jejich míra růstu dividend je za posledních 5 let výrazně nižší (6,98 %, resp. 4,73 %) než u fondu od společnosti Charles Schwab (13,74 %).

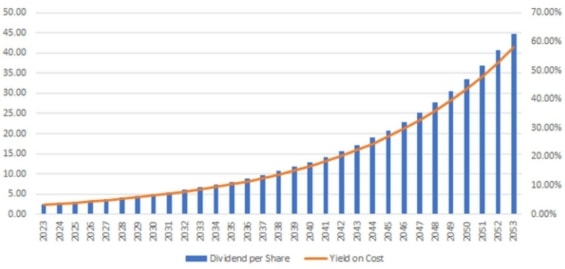

Dále níže naleznete projekci dividendového výnosu ze současných nákupních nákladů na akcie Schwab U.S. Dividend Equity ETF při předpokladu průměrné míry růstu dividend ve výši 10 % na následujících 30 let. Za předpokladu této míry růstu lze očekávat výnos z nákladů ve výši 8,62 % v roce 2033, 20,31 % v roce 2043 a 57,96 % v roce 2053. Tento burzovně obchodovaný fond tak může sloužit jako jedna ze základních investic portfolia, jehož cílem je kombinovat atraktivní dividendový výnos s růstem ceny akcií.

Slovo závěrem

Dvě výše zmíněné akcie by vám zejména v dlouhodobém horizontu mohly pomoci zvýšit průměrný dividendový výnos vašeho investičního portfolia. Obě vám poskytnou atraktivní dividendový výnos, zároveň obě nabízejí růst dividend. Zatímco Schwab U.S. Dividend Equity ETF vykázal za posledních 5 let míru růstu dividend 13,74 %, společnost Verizon vykázala za stejné období roční míru růstu 2,06 %.

Kromě toho by vám oba tituly mohly pomoci snížit míru rizika vašeho investičního portfolia. Dividendové ETF sníží riziko díky své široké diverzifikaci a investicí do společnosti Verizon můžete snížit rizikovost svého investičního portfolia, díky nízké hodnotě Beta.

Pokud tedy hledáte investice, které by zvýšily průměrný dividendový výnos vašeho portfolia, a zároveň usilujete o snížení jeho volatility, Schwab U.S. Dividend Equity ETF a Verizon by pro vás mohly být výbornou volbou.

Autor

Mohlo by vás zajímat

Diskuze (3 komentáře)

Pro přidání komentáře se prosím přihlašte ke svému uživatelskému účtu.

Titul SCHD není prodejný pro EU investora, tudíž se k němu nemáme jak dostat pokud nás burza neprohlasi za “kvalifikovaného investora”. Takže ač je to velmi krásné ETF, bohužel se k němu kvůli regulacím nedostaneme, pokud se nepletu.

Pokiaľ sa nepletiem dá sa normálne kúpiť napr. na exante, prípadne ak by boli problémy dá sa otvoriť účet u amerického brokera kde môžete kupovať americké ETF bez obmezení (napr. tastyworks, tradestation), akurát osobne by som nekupoval ani VZ ani SCHD (majú v holdings dosť nadhodnotených titulov), na trhu sú lepšie ocenené(podhodnotené) dividendové tituly

Dobrý den, Radku, Davide. Zmiňované ETF (SCHD) je možné nakupit i z Česka prostřednictvím platformy Fio eBroker, která asi jako jediná umožňuje českým investorům nákup amerických ETF. Poplatek za nákup amerických akcií však činí 7,95 USD (do 100 kusů) a 9,95 USD (od 100 kusů). Ebroker je tak vhodný spíše k realizaci vyšších jednorázových investic.