O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Jak odejít do důchodu s 6 miliony Kč, když vyděláváte “jen” 20 000 Kč měsíčně?

Jednou z nejosvědčenějších zásad při plánování důchodu je pravidlo 4 %. Zjednodušeně řečeno jde o to, že v prvním roce odchodu do důchodu vyberete 4 % vašeho investičního portfolia. V následujících letech postupujete obdobně, přičemž toto číslo upravujete směrem nahoru, abyste zohlednili inflaci. Dodržování této strategie, máte-li vhodně diverzifikované portfolio, vám dává velkou šanci, že vaše portfolio vydrží alespoň tak dlouho, jak dlouho bude trvat váš důchod.

4 % z 6 milionů Kč činí 240 000 Kč. To znamená, že portfolio ve výši 6 milionů Kč by mělo stačit na to, aby zcela nahradilo váš měsíční příjem 20 000 Kč poměrně udržitelným způsobem po celou dobu typického důchodu.

Disponovat v době odchodu do důchodu investičním portfoliem ve výši 6 milionů Kč tak je přirozeným cílem, o který byste měli s čistým příjmem 20 000 Kč měsíčně usilovat.

Při této výši úspor, po započtení příjmu ze sociálního zabezpečení, budete v důchodu pravděpodobně brát více, než když jste pracovali. Pokud se stejně jako mnozí další obáváte, že rostoucí životní náklady zmaří vaše důchodové plány, může být tato dodatečná rezerva rozhodující proto, abyste si mohli užívat zlatých let, poté co přestanete pracovat. Jak postupovat krok za krokem, abyste tohoto cíle dosáhli?

1. Nejprve snižte své náklady

Skutečně je možné, aby si člověk s měsíčním příjmem 20 000 Kč vytvořil investiční portfolio o hodnotě 6 milionů Kč, je k tomu ale třeba dlouhodobě a soustavně investovat. A čím lépe budete řídit své každodenní náklady, tím snáze budete přicházet k penězům na investice.

Jedním z jednoduchých způsobů, jak si v tomto směru pomoci, je začít tím, že strávíte několik měsíců sledováním každé utracené koruny. Během tohoto období označte každý výdaj červenou, žlutou nebo zelenou barvou.

Výdaje v červené kategorii jsou zbytné výdaje, kterých byste se měli vyvarovat, případně se jich okamžitě zbavit – impulsivní nákupy, automaticky se opakující poplatky za služby, které již nevyužíváte atd. Zelené výdaje jsou ty, které jsou životně důležité, jako je splátka hypotéky nebo nájemného, energie, potraviny apod. Žluté výdaje jsou někde na pomezí. K životu je nutně nepotřebujete, ale přináší vám radost. Každopádně se jedná o kategorii výdajů, která nabízí prostor pro úspory.

U červených výdajů by měla být volba snadná – přestat na tyto položky plýtvat penězi. Nejsou pro vás důležité, nepotřebujete je a jejich odstranění z vašeho života vám umožní využít tyto peníze lépe. Pokud jde o žluté výdaje, pečlivě se na ně podívejte a zjistěte, zda existují způsoby, jak je snížit, a přitom zachovat potěšení, které vám z nich plyne. Myslete však na to, že každá malá úspora je hotovost, kterou můžete investovat ve prospěch svého dlouhodobého cíle.

2. Splaťte většinu svých dluhů

Jakmile jste uvolnili některé z vašich peněžních prostředků, vaším dalším krokem by mělo být dostat pod kontrolu své dluhy. Nejúčinnějším způsobem, jak toho dosáhnout, je metoda dluhové laviny.

Chcete-li ji použít, seřaďte své dluhy od nejvyšší úrokové sazby po nejnižší. U všech dluhů kromě dluhu s nejvyšší úrokovou sazbou provádějte každý měsíc minimální splátky. U dluhu s nejvyšší úrokovou sazbou splácejte každý měsíc tolik, kolik zvládnete, dokud nebude zcela splacen.

Jakmile se vám to podaří u jednoho dluhu, zopakujte proces rychlého splácení u dalšího úvěru s nejvyšší úrokovou sazbou. Takto pokračujte, dokud nebudete mít většinu dluhů splacenou. Nemusíte se úplně zbavit dluhů, abyste mohli investovat – rozhodně nečekejte s investováním, dokud nesplatíte hypotéku. Dluhy, které si ponecháte, by však měly mít nízké úrokové sazby, přiměřené měsíční splátky a sloužit jasnému účelu ku prospěchu vaší budoucnosti.

Proč splácet dluhy s vysokou úrokovou sazbou? Protože jinak si v podstatě půjčujete na vysoký úrok, abyste investovali do aktiv, která pravděpodobně přinesou nižší výnosy.

Přečtěte si více: Jaký je rozdíl mezi dobrým a špatným dluhem?

3. Vydejte se na cestu k dosažení svého cíle

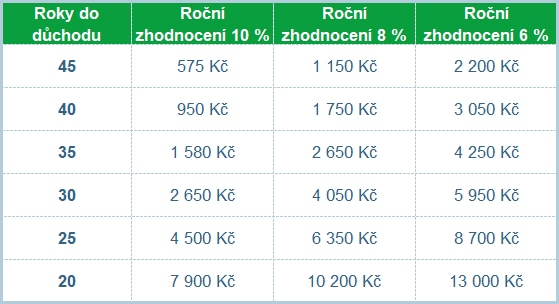

Následující tabulka ukazuje, kolik budete muset každý měsíc investovat, abyste dosáhli svého důchodového cíle ve výši 6 milionů Kč v závislosti na tom, kolik let vám zbývá do odchodu do důchodu a jaké míry výnosu bude vaše portfolio dosahovat.

Pokud se vám podaří začít investovat hned na začátku vaší pracovní kariéry a vaše investice dosáhnou zhodnocení, které se blíží historické výkonnosti amerického akciového trhu činící 10 % ročně, může být dosažení tohoto cíle poměrně snadné. Stačilo by vám poměrně jednoduše investovat do pasivně spravovaných burzovně obchodovatelných fondů, které svým složením sledují americký akciový trh.

Z tabulky je zjevné, že čas je stěžejním faktorem. Čím později začnete, tím těžší pro vás bude naspořit dostatek prostředků k dosažení stanoveného cíle. Je to protože díky vlivu složeného úročení je délka vašeho investičního horizontu důležitější než výše částky, kterou jste schopní měsíčně odkládat stranou.

Pokud například začnete investovat na důchod až 15 let před plánovaným ukončením pracovní činnosti, budete muset odkládat více než polovinu svého příjmu (v závislosti na ročním zhodnocení), abyste vůbec měli šanci dostat se na hranici 6 milionů Kč. Změnit životní styl způsobem, abyste mohli začít investovat polovinu svého příjmu, by bylo docela náročné.

Neexistuje také žádná záruka, že se svým portfoliem skutečně dosáhnete historických průměrných tržních výnosů – a to ani v případě, že si vyberete burzovně obchodovatelné fondy (ETF), které jsou navrženy tak, aby dosahovaly výkonnosti akciového trhu jako celku. Proto byste měli pravidelně kontrolovat svůj pokrok a ujišťovat se, zda nemáte navýšit svou pravidelnou investici, abyste se udrželi na správné cestě za svým cílem. Je mnohem snazší provádět drobné korekce na počátku investování než se snažit vyrovnat výrazný finanční deficit, když se blížíte ke konci své pracovní kariéry.

4. Držte se své strategie a nezapomínejte na železnou rezervu

Uvědomte si, že jakmile se jednou vydáte na cestu k vytvoření 6milionového investičního portfolia, budete muset investovat desítky let, abyste tohoto cíle dosáhli. Na této cestě budete nevyhnutelně čelit výzvám. Život je občas krutý a vy byste měli být připravení na nečekané události.

Proto byste měli mít také na spořicím účtu nebo jiném dostupném místě dostatečnou finanční rezervu, která vám pomůže pokrýt případné nečekané náklady.

Jakmile začne hodnota vašeho důchodového portfolia růst, může být lákavé na něj sáhnout a pokrýt z těchto peněz nečekané náklady, které se na vaší životní cestě nevyhnutelně objeví. To vás ale může z dlouhodobého hlediska přijít velmi draho. Dbejte proto na to, abyste investování na důchod vyvažovali také spořením na jiné životní priority a nezapomeňte si pro jistotu ponechat dostatečně velkou rezervu pro případ nouze. Díky tomu budete mít větší šanci, že se váš penzijní plán naplní.

Nedávejte si zbytečně malé cíle, penze může být dražší, než si myslíte

Tyto 4 kroky mohou potenciálně zvýšit hodnotu vašeho investičního portfolia z 0 na 6 milionů Kč, a to i v případě, že se váš příjem bude po celý váš život pohybovat kolem hranice 20 000 Kč měsíčně (po zohlednění inflace).

Krásné na tom je, že i když se vám nepodaří dosáhnout na metu 6 milionů Kč, stále na tom budete mnohem lépe, než kdybyste vůbec neinvestovali (a lépe než většina lidí).

Pokud se vážně zamyslíte nad tím, kolik peněz budete na důchod potřebovat, pochopíte, že jakmile jsou vaše základní potřeby pokryty, zbytek je spíše otázkou preferencí než nezbytnosti. Naučte se odkládat okamžitou spotřebu. Začněte investovat co nejdříve a zvyšte své šance na dosažení vysněného důchodu. S dostatkem času a slušným plánem se vám to může podařit i s příjmem 20 000 Kč měsíčně.

Autor

Mohlo by vás zajímat

Diskuze (13 komentářů)

Pro přidání komentáře se prosím přihlašte ke svému uživatelskému účtu.

To je nemožný přeci☺️přestanu žít,budu jíst kořínky,žádná dovolená..ale hlavně že uspořím 13tis měsíčně..na důchod,který se zvedl na 66,kdy už jsme všichni dávno odepsaný,zdravotně????dobré sci-fi..to si ten život radši užiju,dokud jsem aktivní..jinak pro začátek stačí stávající důchodové převést z konzervativního na vyvážený nebo dinamický,pokud to jde..co se týče úspor,je opravdu lepší zainvestovat,protože banka dává 0,40%,což je opravdu k smíchu..0,40 ročně…je to tu jeden velký bordel..všichni hrabou,ale na dělnickou třídu z které žije celý tento cirkus,se zapomíná..asi toliko..a propós,zohlednili jste do toho třeba zubaře..jeden zub dnes stojí i třeba 6tis..oprava..sportu zdar

Bohužel příjem 20 000Kč,s najmem 14 000 a 1 dítětem ,bez muže,mi fakt neumožňuje nasporit až polovinu výdělku…..prakticky nic než 300na penzijní…….

Máte to špatně nastavený. Člověk (žena) se má před souloží rozhodnout tak, aby měla možnost aspoň oškubat manžela po rozvodu. Tak se to stalo mně! A nebyl důvod!

S Vladimírem nemá smysl se bavit.Očividně to není finančně vzdělaný člověk(bez urážky),jinak by věděl jakou sílu má složený úrok a co s investicí udělá dlouhý časový horizont a taky jak diverzifikace může ovlivnit riziko na ztrátu investice na minimum.Jo holt to se ve školách neučí,protože ani ti učitelé to neví.Stěžovat si je lehčí než něco se svoji situací dělat.I těch 300kč měsíčně Vám za 30 let může udělat půl milionu a za 40let milion,již očištěno o průměrnou inflaci a s průměrným relativně bezpečným zhodnocením okolo 8% p.a.Trochu se lidi vzpamatujte a starejte se sami o sebe,už není komunismus ani socialismus a stát se o Vás nepostará.Vy sami máte svůj osud v rukou a stěžováním se nic nezmění.Hledejte způsoby jak z té těžké situace ven.Chce to odhodlání a pevnou vůli a pak to jde.Sám jsem šel od mínusu 100k,bez práce,bez dokončené VŠ.Začal jsem s platem 17k před 10lety a došel jsem k dnešnímu čistému majetku 2miliony.Ale ničím jiným než svou prací,pevnou vůlí a sebevzděláváním toho jen tak nedosáhnete.Autorovi děkuji za článek.Pěkně podáno laikům,i znalý si rád zopakuje základy.Ať se Vám daří.

A druzí budou krást. Už jsou jen chudí a bohatí.

Článek se sice věnuje jakemu si spořeni na duchod, ale ve finále je to skryto aby člověk investoval, tech par penez co ma nasyslenych a pokud tomu nerozumi nebo neni zkuseny promarni penize na akciovem trhu.

Dovolím si nesouhlasit :-) … ve skutečnosti nemusíte být ani velkým expertem na akciový trh nebo finanční trhy obecně a můžete si tuto službu “koupit”. V minulosti bylo takovou cestou investování prostřednictvím bankovních podílových fondů. V současnosti působí i na českém trhu investiční platformy například Portu (https://finex.cz/recenze/portu/) jejich prostřednictvím může investovat na akciovém trhu pasivně i laik…

Ale silný matroš používá autor. Jak z 20000 při nákladech na děti a bydlení ušetřim …. To je ale s prominutím blbost

Vy jste dobrej. Vy byste ukecal člověka i do Bitcoinů! A pak nemá stoupat inflace!

Já bych určitě nikoho neukecával. Každý si o svých investicích musí rozhodnout sám :-)

Přeji pěkný a úspěšný den.

A jak zohlednil autor vývoj přijmů a skutečnou inflaci? Před 40 roky stačila pětistovka na chod domácnosti čtrnáct dnů a tomu odpovídaly i platy. Kolik asi si mohli lidé odložit? Ví autor jak to bude vypadat za 40 let?

Dobrý den, Ladislave,

přesně jste to shrnul ve vašem komentáři. Životní náklady byly nižší a tomu odpovídaly příjmy. Očekávám, že s rostoucí inflací bude víceméně podobným tempem růstu i příjem. Pokud investujete pravidelně, můžete inflaci a rostoucí příjem promítnout do výše vaší pravidelné investice…

Investice Důchod