O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

5 důvodů, proč je vhodnější raději platit nájem a nebrat si hypotéku

V uplynulých letech se mnoho lidí, kteří by o tom jinak nepřemýšleli, rozhodlo opustit nájemní bydlení a přestěhovat se do vlastního. Velmi často k tomuto rozhodnutí přispěly velmi nízké úrokové sazby. Úroky hypoték v současné době někdy nedosahují ani úrovně inflace. Byla by tak hloupost této historicky unikátní situace nevyužít, nebo tomu je naopak?

Ano, vlastní bydlení má své nesporné výhody. Existují však také zcela relevantní důvody, které by vás mohly vést k opačnému rozhodnutí – zůstat v nájmu.

1. Vlastní nemovitost = zodpovědnost

Když vlastníte byt a zejména dům, musíte vynaložit spoustu času, energie a peněz na jeho údržbu. To si ne každý uvědomuje. Když vlastníte nemovitost, dává vám to odpovědnost za to, že se o ni budete starat a udržovat ji, aby dlouho vydržela v dobrém stavu. Nakonec to budete vždycky vy, kdo uhradí peníze za její opravu, pokud dojde k nějakému poškození.

Samozřejmě, že s touto odpovědností jsou spojeny i určité výhody – růst hodnoty vlastního jmění (roste-li cena nemovitostí) nebo pasivní příjem – rozhodnete-li se byt pronajímat. Sami ale musíte vědět, zda tyto výhody nakonec zvítězí.

Jako nájemník přenášíte odpovědnost za údržbu nemovitosti na majitele. Když se zkrátka něco pokazí s nemovitostí, kterou si pronajímáte, zavoláte majiteli, aby to opravil.

2. Nechcete se zatím usadit

Plánujete-li zůstat na stejném místě po dlouhou dobu a náklady na hypotéku nebudou o mnoho vyšší než náklady na pronájem, dává smysl nemovitost koupit, zejména když jsou náklady na financování (úroky) tak nízké.

Na druhé straně však platí, že pokud neplánujete zůstat v jedné oblasti po dlouhou dobu a být majitelem (pronajímatelem bytu) pro vás není praktické, pak je pronájem i za současné situace lepší nápad. Nechcete si přece koupit byt a pak ho v nevhodnou dobu prodat za méně peněz.

Nemovitost, stejně jako každá jiná investice, by měla být dlouhodobou investicí. Pokud si nemovitost pronajímáte a každý měsíc spoříte, vytváříte vlastní kapitál, který můžete v budoucnu investovat. Takže pronájem určitě není vždy špatný nápad.

3. Nevadí vám, že čas od času zaplatíte za nájem více než za hypotéku

Zajímavým argumentem pro koupi je, že budete mít po dlouhou dobu zafixované náklady na bydlení. Víte, jaké budou vaše splátky hypotéky, zatímco nájemné se může změnit (v závislosti na pronajímateli nebo novém místě, kam se přestěhujete).

Pronájem nemovitosti vám dává svobodu stěhovat se a nestarat se o náklady na údržbu, to je jisté, existuje však možnost, že vám pronajímatel zvýší nájemné a případně vás vystěhuje, pokud se opozdíte s platbami. Koupě vlastního bytu vám také může umožnit si časem vzít druhou hypotéku na investiční byt. Dává to smysl.

Pokud vám ale nevadí platit každý měsíc o něco vyšší nájemné jako kompromis za to, že nemusíte převzít zodpovědnost za vlastní nemovitost, do hypotéky byste se momentálně nutit neměli, jen protože to vidíte všude okolo. Navíc vám stále zůstává svoboda, přestěhovat se, když potřebujete.

4. Nájemníci nemusí v nemovitosti vázat vysoký finanční obnos

Další výhodou nájmu je, že nemusíte hradit velké počáteční náklady, které jsou s nákupem nemovitosti spojené. Nájemníci sice často platí kauci a například první 2 nájmy, ale tyto náklady jsou ve srovnání s náklady na pořízení bytu malé. Při koupi nemovitosti na hypotéku je třeba pokrýt značnou část kupní ceny nemovitosti (10–20 %) z vlastní kapsy, což může být při současných cenách nemovitostí klidně částka okolo milionu korun. Pokud tyto peníze vynaložíte jako základ pro hypotéku, je to vaše investiční aktivum.

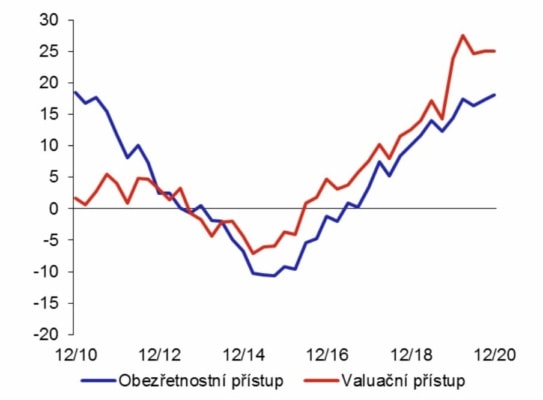

Tento milion korun by vám však místo toho mohl přinášet zajímavý výnos na akciovém trhu, pokud byste zvolili vhodně diverzifikovanou a nízkonákladovou investici, jako je například některé z ETF, které svým složením kopíruje index S&P 500. Burzovně obchodovatelné fondy (ETF) jsou pochopitelně mnohem likvidnější než fyzická nemovitost a správa takové investice je mnohem méně nákladná. Navíc investujete své peníze do diverzifikovaného koše akcií či dluhopisů na rozdíl od investice do jediného aktiva – bytu či domu.

5. Úrokové sazby se mohou zvýšit

Ano, je pravdou, že v současné době úrokové sazby hypoték nedosahují ani úrovně inflace. Stačí však, když se podíváme pár let zpátky a uvidíme, že bylo zcela běžné mít hypotéku s úrokem 5 % i více. V současné době se vám tak může finančně vyplatit dát přednost hypotéce před nájemním bydlením. Co kdyby se však úrokové sazby do budoucna zvedly?

Záleží samozřejmě na tom, jakou část vašeho měsíčního rozpočtu tvoří splátka hypotéky a jak vysoká samotná splátka je.

Zvýšení úrokové sazby o pár % však může navýšit při refinancování hypotéky vaši splátku o tisíce korun. Budete na podobnou situaci připravení?

Slovo závěrem

Vlastnictví nemovitosti samozřejmě má své výhody a může být z dlouhodobého hlediska výhodné. Existuje však několik důvodů, které z koupě nemovitosti namísto pronájmu až tak samozřejmou volbu nedělá.

Zásadní je, že trh s bydlením je často segmentovaný, což znamená, že nabídka nájemního bydlení může být v některých oblastech méně kvalitní při stejných nákladech jako vlastnictví nemovitosti – v takovém případě může mít koupě smysl. Někteří lidé své bydlení opravdu rádi vylepšují a renovují, zatímco váš pronajímatel provede pouze nezbytné opravy.

Lidé, kteří nechtějí mít velkou zodpovědnost a dávají přednost spíše flexibilitě a rádi by se vyhnuli případným potížím a finanční nejistotě spojených s vlastnictvím nemovitosti, mohou skutečně dát přednost pronájmu jako lepší volbě.

Zhodnotili jste pro a proti a raději byste nakonec své prostředky investovali jinam než do nákupu nemovitosti, jenže tápete a neumíte si vybrat? Podívejte se do našeho investičního rozcestníku, kde vás jednoduše a přehledně seznámíme se všemi druhy investování.

Autor

Mohlo by vás zajímat

Diskuze (3 komentáře)

Pro přidání komentáře se prosím přihlašte ke svému uživatelskému účtu.

Ten článek je snůška obecně známých informací a dojmů. Nepřináší vůbec nic nového. Jediná exaktní informace je titul Ing. před jménem autora.- :-D

Dle mého názoru článek zbytečný bez žádné pridané hodnoty. Témata podložená názorem autora, kromě jednoho grafu žádné statistiky a informace o tom, že nájem je bez odpovědnosti za údržbu ví každé dítě v základní škole. Upravte úroveň textu a informací.

Jak chcete podložit to, že se někdo nechce usadit, grafem nebo něčím jiným?

Článek měl jen podnítit k zamyšlení, že nehledě na současné monstrózní objemy hypoték to nemusí být nejlepší cesta pro každého… To za mě určitě splnil.