O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

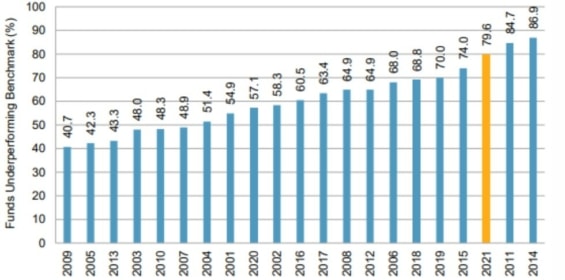

Neúprosná statistika prokázala, že téměř 80 % správců aktivních fondů nedokáže porazit ani indexy, do kterých může investovat pomocí ETF prakticky zadarmo každý

Podle nové analytické zprávy více než tři čtvrtiny správců aktivních podílových fondů zaostávají za indexy S&P 500 a Dow Jones Industrial Average.

Hodnotící zpráva S&P Indices versus Active (SPIVA), která sleduje výkonnost aktivně řízených fondů ve srovnání s referenčními benchmarky, nedávno ukázala, že 79 % správců fondů v loňském roce nedosáhlo výkonnosti indexu S&P 500. Loňský rok tak byl pro aktivní správce fondů v USA jedním z nejhorších v historii. Znatelně lepší výkonnost pasivní investiční strategie se navíc výrazně více projevuje v dlouhodobém horizontu.

Výroční zpráva SPIVA se vydává od roku 2002. Nejprve se zaměřovala na USA a později byla rozšířena na země po celém světě. Poslední zpráva odhaluje 12 let po sobě, kdy průměrný aktivně spravovaný fond akcií s velkou tržní kapitalizací nedosahoval výkonnosti indexu S&P 500.

Opět se potvrzuje, jak těžké je překonat výkonost pasivních benchmarků, už jenom kvůli tomu, že aktivní správa stojí investory výrazně více na poplatcích.

S prodlužujícím se investičním horizontem výkonnost aktivních fondů ve srovnání s pasivními bledne

Nedostatečná konzistence správců aktivních fondů při překonávání příslušných benchmarků je stálým tématem výzkumů SPIVA v průběhu posledních 20 let. Tato srovnávací řada, jejíž kořeny sahají až do roku 2002, ve své nejznámější podobě pololetně přezkoumává údaje sledující výkonnost správců aktivních fondů ve srovnání s jejich příslušnými indexy, kteří jsou ve většině případů neúspěšní.

Co je dalším důvodem kromě poplatků, proč aktivní správci fondů za pasivními benchmarky výrazně zaostávají? Jedná se pravděpodobně o snahy o časování trhů. Množství akademických důkazů varuje, že snaha o časování trhů v reakci na kolísání cen akcií je pošetilým úsilím. Nositelé Nobelovy ceny, jako jsou Eugene Fama a Harry Markowitz, nebo William Sharp a Merton Miller, uvádí, že využití kolísání cen v krátkodobém investičním horizontu může efektivně snížit dlouhodobé očekávané výnosy investora.

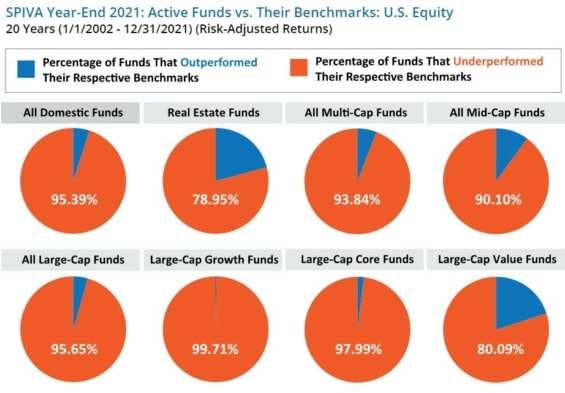

Manažeři fondů často reagují na důkazy o nedostatečné aktivní výkonnosti tvrzením, že nabízejí lepší výnosy na jednotku volatility (tj. že dosahují lepších výsledků z hlediska rizika). To by byl vhodný protiargument, jen kdyby byl pravdivý. Údaje však ukazují, že naprostá většina aktivně řízených fondů i podle tohoto ukazatele dosahovala horších výsledků. Mezi americkými akciovými fondy sice 90 % z nich za posledních 20 let nedosáhlo výkonnosti se srovnávacím benchmarkem, ale ještě více než 95 % z nich prohrálo na základě rizikově očištěného indexu.

Dluhopisové trhy poskytly podle SPIVA investorům do aktivních fondů také jen malou útěchu. Zjistilo se, že více než 60 % aktivních manažerů nepřekonalo své benchmarky ve všech kategoriích investic s pevným výnosem za posledních 15 let až do roku 2021 – a to jak na absolutním, tak na rizikově upraveném základě.

Výsledky ukazují, že bez ohledu na třídu aktiv nebo stylové zaměření je překonání výkonnosti aktivním managementem obvykle krátkodobé. Ve skutečnosti jen drtivá menšina zkoumaných fondů trvale překonávala své benchmarky.

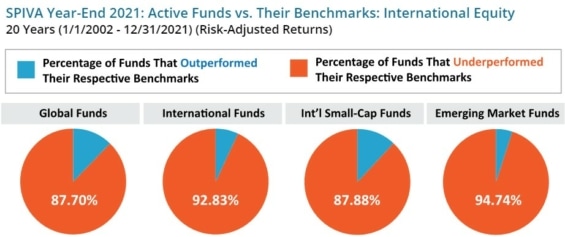

Podobné výsledky však můžeme na dlouhém investičním horizontu sledovat i u mezinárodních akciových fondů. Níže uvedené koláčové grafy ukazují procento aktivních mezinárodních akciových fondů, které nedosáhly výkonnosti příslušných benchmarků za 20leté období končící 31. prosince 2021.

Výzkum SPIVA je jen dalším důkazem toho, že investoři by se neměli snažit “porazit trh” – pravděpodobně skončí neúspěchem, čímž ohrozí dlouhodobý úspěch svého portfolia.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.