O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Index S&P 500 podle analytiků i nadále poroste. Proč tomu tak bude?

Index S&P 500 nedávno poprvé v historii překonal hranici 5 000 bodů, ale analytici Wall Street očekávají v letošním roce další růst.

V loňském roce, kdy se zmenšily obavy z recese, vzrostl index S&P 500 o 24 % a v letošním roce si zatím připsal dalších 5 %. Tyto zisky vynesly index minulý týden poprvé nad 5 000 bodů.

Jen velmi málo investorů by předpovědělo tento odraz, když se index S&P 500 v říjnu 2022 propadl na 3 577 bodů. Známky ekonomické odolnosti a nadšení z umělé inteligence však byly silným růstovým katalyzátorem.

Aktuální vývoj hodnoty indexu S&P 500

Wall Street očekává, že růst tržeb a zisků indexu S&P 500 se v roce 2024 zrychlí

Index S&P 500 zaznamenal v období od čtvrtého čtvrtletí roku 2022 do druhého čtvrtletí roku 2023 tři po sobě jdoucí poklesy čtvrtletních zisků.

Ve druhé polovině loňského roku se však zisky v souvislosti se silným hospodářským růstem odrazily ode dna a Wall Street očekává, že tento trend bude pokračovat i v roce 2024.

Analytici totiž předpokládají, že v letošním roce dojde ke zrychlení růstu tržeb (5,4 % oproti 2,5 % v roce 2023) a zejména zisků (10,9 % oproti 0,9 % v roce 2023) společností v indexu S&P 500, a to zejména díky silné dynamice v sektorech technologií a komunikačních služeb.

Pokud se tyto konsenzuální odhady potvrdí, zrychlení růstu tržeb a zisků by mohlo podpořit sentiment a poslat akciový trh výše.

Pozor: Americká ekonomika získala v roce 2023 na síle, ale v roce 2024 by se její dynamika mohla zpomalit

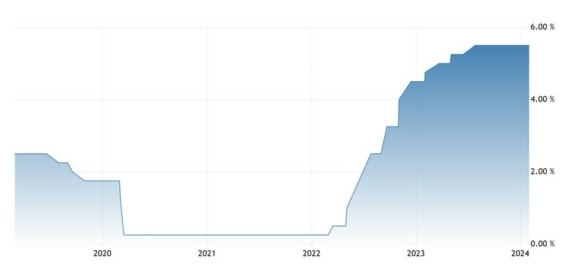

Federální rezervní systém zvýšil od března 2022 do srpna 2023 úrokové sazby na nejvyšší úroveň od roku 2001, aby potlačil inflaci.

Rychlé tempo tohoto zvyšování sazeb vyvolalo v loňském roce varování ekonomů před recesí, ale americká ekonomika ve skutečnosti nabrala na síle.

Inflace se ochladila, aniž by došlo k výraznému zvýšení nezaměstnanosti, a hrubý domácí produkt (HDP) se v roce 2023 zvýšil o 2,5 % oproti 1,9 % v roce 2022.

Toto zrychlení HDP však bylo taženo vládními výdaji. Spotřebitelské výdaje a podnikatelské investice v loňském roce ve skutečnosti zpomalily a očekává se, že obojí letos dále zpomalí. Světová banka tak odhaduje, že hospodářský růst USA v roce 2024 zpomalí na 1,6 %.

Pokud by hospodářská expanze zpomalila výrazněji, než se očekává, pravděpodobně by to zhoršilo finanční výsledky podniků a mohlo by to vyvolat tlak na pokles akciového trhu.

Přesto by hospodářský růst mohl být také nad očekáváním, pokud Federální rezervní systém výrazně sníží úrokové sazby. Nejnovější projekce tvůrců úrokových sazeb předpokládají v letošním roce tři snížení sazeb o 25 bazických bodů.

Nástroj FedWatch společnosti CME Group – který využívá údaje o cenách futures kontraktů k prognózování měnověpolitických rozhodnutí – však ukazuje 50% pravděpodobnost, že Federální rezervní systém v roce 2024 provede nejméně pět snížení sazeb o 25 bazických bodů.

V tomto druhém scénáři mohou investice podniků růst rychleji, než se předpokládá, zejména pokud jde o technologie, jako je kybernetická bezpečnost a umělá inteligence.

To by mohlo vést k silnějšímu hospodářskému růstu, který by poslal akciový trh výše. I kdyby k tomu nedošlo, sekulární vítr v zádech, který stojí za kybernetickou bezpečností a umělou inteligencí, by měl dlouhodobě vytvářet hodnotu pro dobře situované investory.

Trpěliví investoři byli v minulosti dobře odměněni

Zda index S&P 500 v letošním roce nakonec vzroste nebo poklesne, závisí na náladě na trhu, která se sama řídí proměnnými, jako jsou finanční výsledky podniků a hospodářský růst.

Ani ti nejchytřejší analytici z Wall Street nedokážou tyto proměnné předpovědět s absolutní jistotou, takže by investoři měli krátkodobé předpovědi brát skepticky.

Rozumnější strategií je dlouhodobé smýšlení. Historie jasně ukazuje, že trpěliví investoři jsou v průběhu času dobře odměňováni.

Kumulativní návratnost indexu S&P 500 za poslední tři desetiletí činí 1 800 %, což představuje roční výnos 10,3 %.

Toto období zahrnuje dostatek různých tržních podmínek, takže podobné výnosy jsou pravděpodobné i v následujících třech desetiletích.

To však neznamená, že index S&P 500 vždy poroste. Index klesal a v některých letech bude klesat i nadále. Pokud by však byl růst v posledních třech desetiletích rozložen rovnoměrně do celého tohoto 30letého období, index by rostl tempem 10,3 % ročně.

V tomto kontextu mohou dnes dlouhodobí investoři bez obav investovat peníze na akciovém trhu. Vždy by však měli před nákupem akcií prozkoumat společnosti a měli by upřednostňovat akcie, které se obchodují za rozumné ocenění v kontextu vyhlídek budoucího růstu.

Mějte přehled o tom, co se děje na trzích!

Přihlaste se k odběru našeho newsletteru a už vám nic neuteče.

Jednou týdně vám do schránky přijde naše Burza s odstupem, ve které odhalujeme to nejzajímavější, co se na finančních trzích stalo.

Dvakrát měsíčně se pak můžete těšit na sérii Kam tečou peníze, kde se do hloubky věnujeme ekonomice, politice a tomu do jakých finančních aktiv může být zajímavé investovat.

Je to úplně zadarmo a kdykoliv se můžete odhlásit. Mějte všechny důležité informace ve své emailové schránce. Pomůžeme vám dělat chytrá finanční rozhodnutí. Stačí se přihlásit k odběru vyplněním formuláře níže.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.