Pod tímto profilem publikují články a recenze autoři stránek Finex.cz a další redaktoři nebo hosté, kteří nejsou stálými autory.

Má nyní smysl investovat do akcií, když index S&P 500 překonává jeden rekord za druhým?

Nedávný prudký růst amerického akciového trhu vyvolává obavy. Je moudré nakupovat na historických maximech? Odpovědi můžeme hledat v historii.

Nedávný prudký růst amerického akciového trhu, který během jediného týdne dosáhl čtyř nových historických maxim, vyvolal mezi investory diskusi, zda není při nákupech akcií na takových vrcholech potřeba zachovat obezřetnost.

Je pochopitelné mít výhrady k nákupu na historických maximech, protože se to nemusí zdát jako výhodný obchod ve srovnání s nákupem, když je trh výrazně níže.

Budoucnost trhu je však nejistá a čekání na propad, který může přijít až za několik let, by mohlo vést k ušlým ziskům.

Historie napoví

Z historického hlediska jsou all time highs (ATH) relativně vzácným jevem. Například index Dow Jones Industrial Average dosáhl od roku 1915 historických maxim pouze v 5 % všech obchodních dnů.

Tato maxima mají tendenci se shlukovat, přičemž po obdobích po sobě jdoucích maxim následují delší období bez nich, jako například během Velké hospodářské krize z roku 1929 a po většinu 70. let 20. století.

Je však důležité si uvědomit, že tato čísla neberou v potaz dividendy a inflaci, které mohou výrazně ovlivnit výsledky investování.

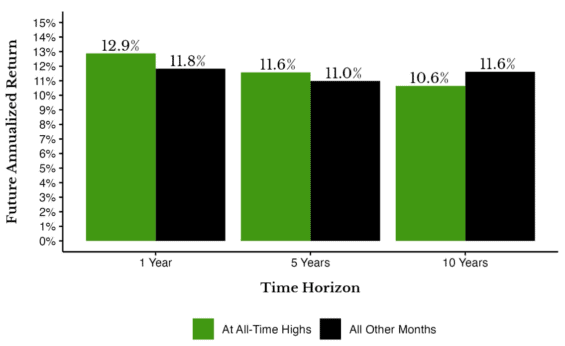

Výkonnost akcií po dosažení historických maxim se liší v závislosti na trhu a uvažovaném časovém horizontu.

Co se týče indexu Dow Jones, jednoleté výnosy po dosažení historického maxima jsou o něco lepší, ale výnosy za 5 a 10 let jsou nižší.

U indexu S&P 500 jsou jednoleté a pětileté výnosy po dosažení rekordního maxima zpravidla o něco málo vyšší, ale desetileté výnosy jsou lepší v obdobích bez rekordních úrovní.

V případě světových akcií sice existuje podobný vzorec vyšší počáteční výkonnosti následované poklesem v delším období, ale tyto rozdíly nejsou statisticky významné.

Strategie načasování podle ATH

Tato strategie spočívá v investování do globálních akcií měsíc po dosažení historického maxima a do amerických dluhopisů v ostatních měsících.

Tweet z roku 2019 ukazuje, že není třeba se bát investovat do světových akcií v době, kdy dosahují vrcholů. Tento přístup by v letech 1970 až 2021 překonával 100% globální akciové portfolio.

Still one of my favorite charts.

-If global stocks are at an all-time high at month end… own them.

-If not, own bonds (treasuries from 1970-76… the Agg after).Clear takeaway… DO NOT fear global markets at all-time highs. pic.twitter.com/5sxFrDG8Ra

— Jake (@EconomPic) October 28, 2019

V poslední době ale začal vykazovat horší výsledky, a to pravděpodobně v důsledku slabé výkonnosti amerických dluhopisů v roce 2022.

Je tedy vidět, že i dlouhodobě dobrá strategie může velmi náhle přestat fungovat. Jak tedy správně načasovat investici podle aktuální situace na trhu? Nijak.

Časování trhu prostě nefunguje a i když se tu a tam trefíte, většinou úspěch mít nebudete.

Potenciálně lepších výsledků a zároveň s výrazně nižším rizikem je možné dosáhnout s dobře diverzifikovaným portfoliem a pravidelnými investicemi.

Mějte přehled o tom, co se děje na trzích!

Přihlaste se k odběru našeho newsletteru a už vám nic neuteče.

Jednou týdně vám do schránky přijde naše Burza s odstupem, ve které odhalujeme to nejzajímavější, co se na finančních trzích stalo.

Dvakrát měsíčně se pak můžete těšit na sérii Kam tečou peníze, kde se do hloubky věnujeme ekonomice, politice a tomu do jakých finančních aktiv může být zajímavé investovat.

Je to úplně zadarmo a kdykoliv se můžete odhlásit. Mějte všechny důležité informace ve své emailové schránce. Pomůžeme vám dělat chytrá finanční rozhodnutí. Stačí se přihlásit k odběru vyplněním formuláře níže.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.