Jak na analýzu akcií bank? Tajemství úspěchu v bankovním sektoru

Banky jsou poslední dobou velice žhavým tématem. Co Vám dnešní článek přinese? Po přečtení tohoto článku budete mít lepší pohled na to, jak se dívat na analýzu banky jako takové, vysvětlíme si základy jejího podnikání, v čem se liší oproti jiným společnostem a samozřejmě hlavní částí budou ukazatele typické pro banku. Vše si ukážeme prakticky na finančních výkazech bank působících v ČR.

K jednotlivým parametrům jsou poskytnuty informace od více bank, abychom si mohli udělat obecnější přehled. Pokud se rozhodnete investovat do konkrétní banky působící v ČR, doporučuji se podívat i na Zprávu o finanční stabilitě od ČNB na stránku 87, kde najdete zprůměrované ukazatele pro bankovní domy v ČR, a to může posloužit jako jakýsi “benchmark” při vaši analýze, kde zjistíte, zda-li je vaše banka nad/pod průměrem v bankovním sektoru… a to z informací přímo od regulátora, škoda by byla toho nevyužít!

Nejprve se ale pojďme podívat na banku a její specifika. Není to společnost jako každá jiná.

Obsah článku

Funkce banky

Asi každý víme, jaké funkce banka má. Uložím si u ní penze, a v případě potřeby mi banka tyto peníze poskytne. Banky toho však poskytují mnohem více než jen to. Banka má třeba netypickou rozvahu oproti ostatním institucím.

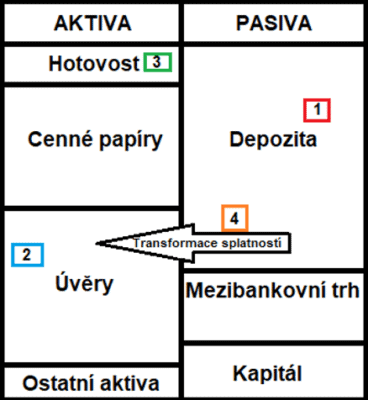

Shrňme si 4 základní funkce banky:

- Přijímání depozit

- Poskytování úvěrů

- Realizace platebního styku

- Transformace splatností

První tři funkce nám jsou všem nejspíše velice dobře známé a povědomé, ale co ta transformace splatností? Co to znamená? Jde o to, že banka vytvoří z pasiva své aktivum, lépe řečeno, z Vámi uložených depozit banka vytvoří úvěry těm, kdo to potřebují.

Všechny operace a můžete názorně vidět na následujícím obrázku:

Specifické jsou banky tedy i v rozvaze samotné, má relativně nízký podíl vlastních zdrojů na pasivní stránce bilance (tedy vlastního kapitálu) a také nízký podíl fixního kapitálu v aktivech, podíl hmotných aktiv je taky velmi nízký (klidně i méně než 1 %) a podíl hotovosti na aktivech skoro nulový (tedy.do 0,5%, abych byla přesná).

Jaké ukazatele použít při analýze banky?

Nejprve se pojďme podívat obecně na ziskovost a jaké ukazatele můžeme pro pohled pod pokličku banky použít

1) Rentabilita na průměrná aktiva (ROAA)

Jedná se o podobný ukazatel jako je ROA, akorát se, z praktičtějších důvodů, používají zprůměrovaná aktiva. Rentabilitu průměrných aktiv vypočítáme jako podíl čistého zisku a zprůměrovaných celkových aktiv. Průměrná aktiva přitom vypočítáme následovně:

Nebojte se, to máme jen pro představu teorie, ve skutečnosti mnoho bank ROAA vypočítá předem za vás, jelikož se jedná jeden z velice důležitých ukazatelů.

Ale co nám vlastně říká? Tento ukazatel nám prozradí, jak efektivně banka používá svá aktiva k vytváření svých zisků.

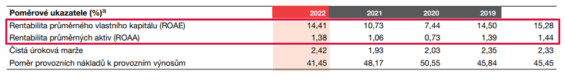

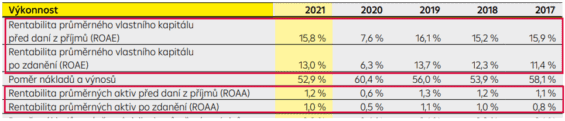

2) Rentabilita kapitálu (ROAE)

Stejně jako u rentability na průměrná aktiva, i zde se jedná o ukazatel podobný ROE, akorát zde používáme průměrný vlastní kapitál. Vzorec pro průměrný kapitál je stejný jako u průměrných aktiv (místo aktiv logicky použijeme vlastní kapitál). Rentabilita kapitálu měří výnosnost kapitálu, který do banky vložili vlastníci,

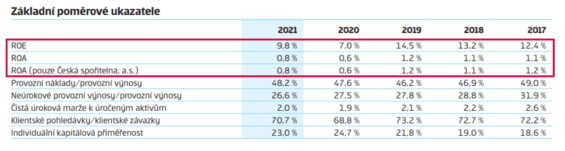

Rentabilitu aktiv a vlastního kapitálu najdeme ve výkazech většinou pospolu:

Česká spořitelna

ČSOB

Komerční banka

Raiffeisenbank

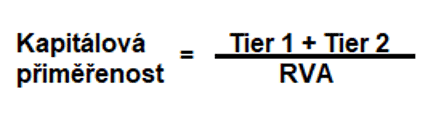

3) Kapitálová přiměřenost

Tady zpozorněte, dovolím si tvrdit, že pokud nic, tak tento ukazatel je jeden z nejdůležitějších, který banka musí, z regulatorních důvodů, dodržovat nad 10,5 % (což je minimální hranice). Kapitálová přiměřenost je ukazatel, který sleduje schopnost banky splácet závazky a snaží se reagovat na úvěrová a operační rizika. Pokud banka disponuje dostatečně vysokou kapitálovou přiměřeností, banka má dostatek kapitálu na krytí případných ztrát i menší riziko, že se dostane do platební neschopnosti, nebo že přijde o vklady klientů. A jak se vypočítá? Jednoduše:

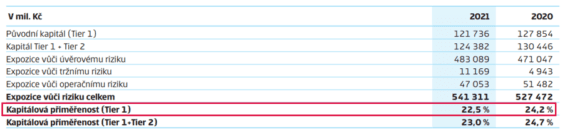

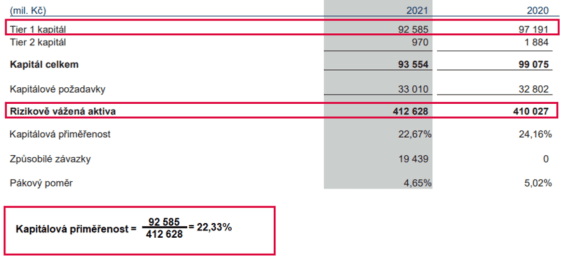

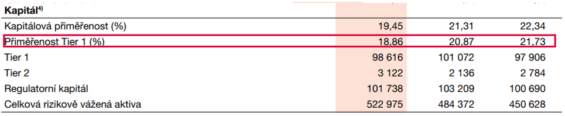

Pokud mají banky uvedeno více výpočtu kapitálové přiměřenosti, a chceme být hodně přesní, pak budeme chtít dohledat ten regulatorní nebo ten, který sleduje pouze Tier 1 v čitateli, což je ten nejkvalitnější kapitál, kterým banka disponuje (viz výpočet u ČSOB). Banky ve skutečnosti mají svou kapitálovou přiměřenost výrazně nad tímto limitem. Přesvědčte se sami:

Česká spořitelna

ČSOB (Vlastní výpočet):

Komerční banka

Raiffeisenbank

To bychom měli obecný úvod a přehled, teď se podíváme na konkrétnější rizika a další ukazatele, které můžeme použít při analýze.

Jakým hlavním rizikům banka čelí?

A) Systémové riziko

Systémové riziko (neplést se systematickým – to se týká určitého finančního instrumentu) je riziko, které můžeme chápat jako riziko selhání finančního systému či celého finančního trhu. Vznik systémového rizika je o hodně větší v situacích, kdy jsou jednotlivé subjekty finančního trhu vzájemně propojeni. Například na mezibankovním trhu, kde jedna banka má expozice (příklad: poskytnuté úvěry) vůči jiné domácí či zahraniční bance. Propojení ale může vznikat i mezi bankami a domácnostmi, bankami a společnostmi atd. Systémovým rizikem se zabývají dohledové autority, u nás Česká národní banka (dále ČNB) prostřednictvím zátěžových testů.

Důležitou roli zde hraje stabilita finančního systému, což je situace, kdy systém funguje takovým způsobem, kdy nemá negativní účinky na ekonomiku a je odolný vůči vnějším šokům.

Jak je na tom Česká republika?

Český bankovní systém je velice stabilní. Jako příklad můžeme uvést následující:

- Vysoká ziskovost (měřeno ROE)

- Vysoká kapitalizace (banky mají dostatek kapitálu k rizikově váženým aktivům)

- Dobrá finanční likvidita (dostatečně vysoký poměr vkladů vůči úvěrům)

B) Riziko likvidity

Co je riziko likvidity? Jedná se o takové riziko, kdy banka není schopna dostát svým závazkům, tj. nemá dostatečné množství zdrojů v případě potřeby vyplatit své klienty nebo na plnění povinných minimálních rezerv u centrální banky. Co se ukázalo jako menší problém zejména teď je riziko časové odlišnosti mezi aktivy a pasivy.

Na pasivní stránce, kde jsou hojně zastoupena depozita (vklady), které představují většinou krátkodobé zdroje pro banku, tak na aktivní stránce převládají poskytnuté úvěry a nakoupené cenné papíry, které jsou naopak spojeny s dlouhodobou splatností. A tedy, pro banku je velmi obtížné v případě potřeby s těmito zdroji nakládat.

Hlavními regulatorními ukazateli jsou:

LCR (Liquidity Coverage Ratio): Jedná se o ukazatel likvidního krytí. Jedná se o poměr zásob vysoce likvidních kvalitních aktiv k celkovému odlivu hotovosti po období následujících 30 dnů. Tento ukazatel nemusíte počítat, většina bank vám ho ukáže a měl by být z regulatorních předpisů nad 100 %.

ČSOB

Komerční banka

Některé banky vám to jen zmíní v “meziřečí”, vy jim pak buďto prostě můžete věřit, nebo si tento ukazatel sami přepočítáte.

Raiffeisenbank

NSFR (Net Stable Funding Ratio): Ukazatel čistého stabilního financování. Slouží k zajištění dostatečné likvidity banky v ve střednědobém a dlouhodobém horizontu, tedy minimálně, během jednoho roku (na rozdíl od LCR, který se zaměřuje na krátkodobou likviditu.

ČSOB

Raiffeisenbank

Dalšími neméně významnými ukazateli mohou být například podíl rychle likvidních aktiv na celkových aktivech nebo podíl rychle likvidních aktiv ke klientským vkladům.

Měli bychom rozlišovat mezi likviditou a solventností. Banka je nesolventní, pokud její závazky převyšují její aktiva, jinak řečeno její ztráta je větší než hodnota jejího vlastního kapitálu. Likviditu banky můžeme definovat jako schopnost banky v každém okamžiku dostát svým závazkům – v případě potřeby i vyplatit své klienty.

Jak bude zmíněno níže, banka může být zachráněna v případě problému dodatečnou injekcí finančních prostředků (např. od centrální banky), což ji poskytne dodatečnou/dočasnou likviditu. Z toho vyplývá, že banka může být likvidní, i když je nesolventní. Ještě jinak řečeno, riziko likvidity nemá bezprostřední vliv na solventnost, ale pokles vlastního kapitálu (kdy dochází ke ztrátovosti) vede ke k platební neschopnosti banky (ke ztrátě její likvidity). (Blahová, 2018)

C) Úvěrové riziko

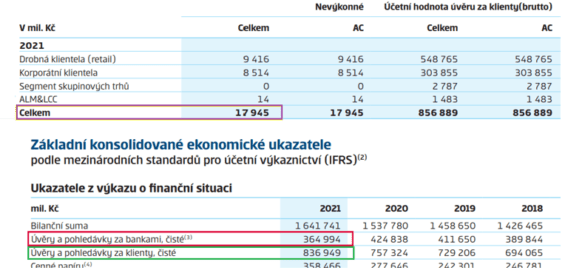

Úvěrové riziko pro banku plyne z neschopnosti dlužníka banky dostát svým závazkům – tedy splácet úvěr. Jak to ale poznat v bilanci? Pod položkou nevýkonné expozice.

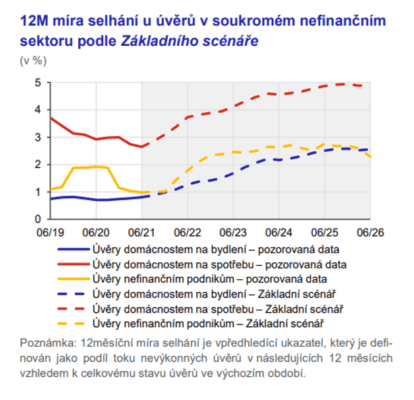

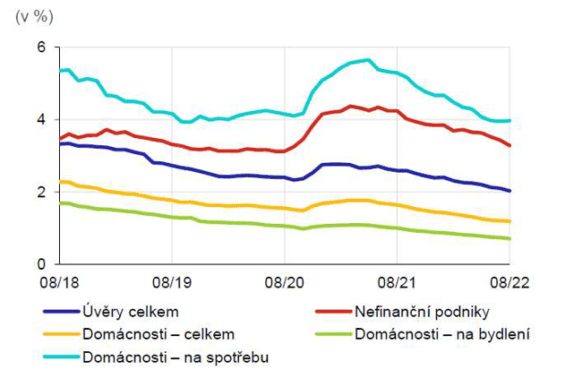

Níže můžeme vidět míru selhání úvěrů v selhání podle ČNB:

Na tomto grafu můžeme vidět podíl nevýkonných úvěrů na celkových úvěrech bank.

Z výše uvedeného můžeme uvažovat, že to, co dělá kvalitní banku je zejména kvalita aktiv, především tedy kvalita poskytovaných úvěrů klientům.

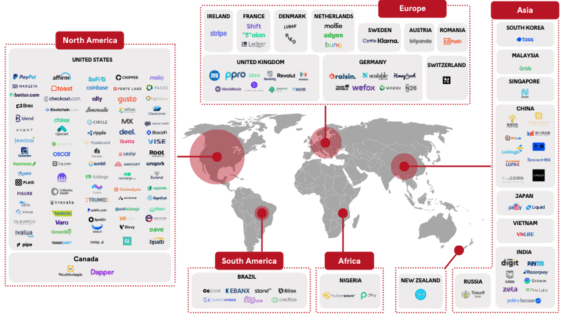

A co konkurenti? Má banka kromě ostatních bank na trhu vůbec nějaké?

Apple Pay, Google Play…říká vám to něco? A to jsou pouze malé jehličky v kupě sena. Tyto společnosti mají pár velkých výhod oproti bankám. Tou největší je, že nejsou regulovány! Nemusí se ohlížet na kapitálovou přiměřenost ani nic tomu podobného. Stejně tak jako je to pro tyto společnosti výhodné, pro jejich klienty to výhodné být až tak nemusí…pokud máte peníze na některé takové platformě (nemluvím teď např. o společnostech, které pouze zprostředkovávají platby), vaše peníze nemusí být pojištěny tak, jako je tomu u bank – tedy do výše 100 000 EUR. Proto, před tím, než kamkoli vložíte své peníze, ujistěte se předem, zda-li jsou vaše peníze v bezpečí.

Další výhodou je, že mají vysoký ukazatel ROE, jelikož se zaměřují pouze na to, co vydělává nejvíce – platební operace a produkty. Nesoustřeďují se třeba na přijímání deposit, které je velmi regulováno.

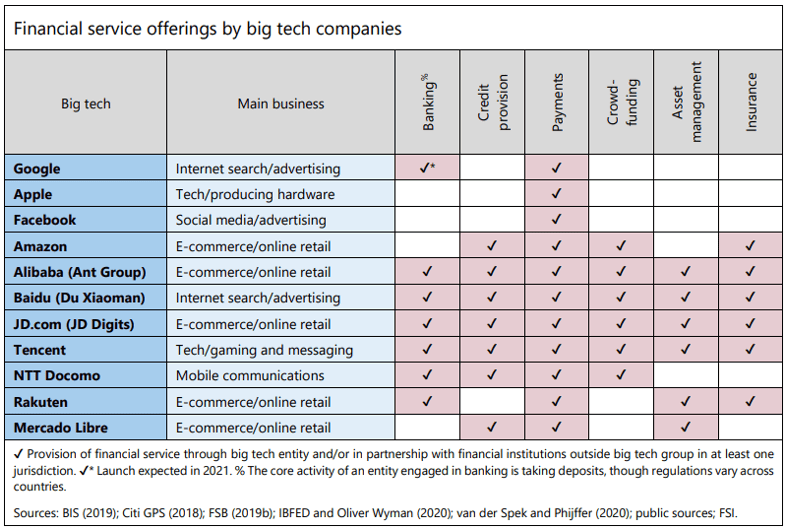

Fintech společnosti ve světě:

Pro ukázku, co by vás mohlo překvapit je, že Alibaba je v bankovním sektoru, nebo, že Amazon vám poskytne úvěr.

Ale jak už jsem zmínila, i sama BIS (Bank for International Settlements) uznává, že regulace nemusí být podchycena:

“Risks connected with big tech activities in finance may not be fully captured by the regulatory approach up to now, which is geared towards individual entities or specific activities and not the risks that are created by substantive interlinkages within big tech groups and their role as critical service providers for financial institutions” (BIS,2021)

Způsoby záchrany banky:

- Vládní garance za bankovní dluhy

- Odkup problémových aktiv: zde se vláda nebo jiný subjekt postará o odkoupení “špatných/nesplácených” úvěrů

- Opatření na podporu likvidity bank: Provádí zejména centrální banka, to můžeme vidět i teď, kdy například FED poskytuje dodatečnou likviditu ostatním bankám

- Rekapitalizace bank: Tato možnost je v gesci investorů (ne úplně povedené pro Credit Suisse – jejich největší akcionář, Saudi National Bank, odmítl poskytnout dodatečnou likviditu)

Na závěr bych ještě ráda dodala zajímavou studii od Accenture, která poukázala, že budoucnost bank čím dál více směřuje k nahrazení osobního kontaktů na pobočkách s neosobní komunikací on-line pomocí digitalizace. Tento faktor se může promítnout do vnímání bankovnictví jako určité komodity, kdy klienti budou vnímat bankovnictví právě jako komoditu, a tím spíše budou rozlišovat a rozhodovat se na základě ceny, kterou platí. Pokud tedy uvažujeme nad investicí do banky, možná by právě faktory jako možnost zefektivnit užití zdrojů, možnost banky snížit náklady atd. mohly hrát jednu z rozhodujících rolí.

A co taková budoucnost jako decentralizovaný finanční systém, kdy banky nebudou vůbec potřeba a vše bude fungovat na bázi Blockchainu, co potom? Ale to už je téma na jiný článek. Dejte nám vědět do komentářů vaše názory.

A pokud by Vás zajímalo více informací o některých zmíněných bankách, máme na stránkách podrobnější informace o Komerční bance, České spořitelně, Raiffeisenbank i o ČSOB.

Použité zdroje:

Knihy

- Bankovnictví v teorii a praxi / Banking in Theory and Practice (Michal Mejstřík, Magda Pečená, Petr Teplý)

- Rizika bank a jejich regulace (Naďa Blahová)

Internetové stránky:

Finanční výkazy

Autor

O investování a fnanční trhy se inzenzivně zajímám, i proto jsem si vybrala obor finance na VŠE v Praze. Přispívám články zejména ohledně investování a analýz jednotlivých společností. Zastávám názor, že finanční gramotnost by měla být vyučována již na základní škole. A co o mně více? Miluji pohyb, přírodu a sebevzdělávání.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.