O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Burza s odstupem: USA mají 14 dní na to, aby se vyhnuly platební neschopnosti. Jak reálný je krach Spojených států?

Neradi čtete? Pusťte si tento článek v audio verzi:

Hezký den, vážení čtenáři! V minulém týdnu se opět příliš mnoho na akciových trzích nedělo a tak jsme se blíže podívali i na současnou patovou situaci ohledně dluhového stropu USA. V minulosti už k podobným situacím došlo několikrát a současnost nápadně připomíná rok 2011, proto jsme se zaměřili na srovnání současné situace právě s tímto rokem.

Jako obvykle jsme se však podívali krom akcií i na další třídy aktiv. Pokud vás tedy zajímá, jak se v minulém týdnu dařilo kryptoměnám a jaký byl vývoj nejvýznamnějších komodit, jste na správném místě. Rychlý týdenní přehled toho nejzajímavějšího je opět tu!

Nestíháte sledovat dění na finančních trzích?

Přihlaste se k odběru našeho newsletteru. Jednou týdně Vám do schránky přijde takovýto email, ze kterého se dozvíte to nejdůležitější, co se za poslední týden na finančních trzích stalo. Pokud máte zájem sledovat dění na trzích, ale ne vždy na to máte čas a chuť, je to pro vás jako dělané.

Jak sami víte, zpráv a novinek je někdy prostě moc a člověk se v tom jednoduše ztratí. S naším srozumitelně psaným týdenním přehledem se ale rozhodně neztratíte a ještě budete vědět vše podstatné. Chcete-li odebírat náš pravidelný newsletter a mít tak všechny důležité informace ve své emailové schránce, připojte se vyplněním formuláře níže.

Americké benchmarky končí smíšeně, protože investoři zvažovali údaje o inflaci

Hlavní americké indexy zakončily týden smíšeně, protože se blížil konec přílivu zpráv o výsledcích hospodaření za první čtvrtletí. Technologický Nasdaq si vedl lépe, k čemuž přispěl růst mateřské společnosti Google, Alphabetu, po představení její nové vyhledávací platformy založené na umělé inteligenci. Úzce zaměřený index Dow Jones Industrial Average zaostával, přičemž jej oslabila zejména společnost Disney po zprávě o poklesu počtu předplatitelů její streamovací platformy Disney+. Nedařilo se ani akciím finančních společností, které táhly dolů přetrvávající obavy z napětí, jemuž čelí některé regionální banky. Objemy obchodů byly nízké a na začátku týdne se přiblížily dosud nejnižší úrovni v tomto roce.

Týdenní ekonomický kalendář byl celkově poměrně chudý, ale zahrnoval vysoce očekávané údaje o inflaci. Ve středu index S&P 500 v předobchodní fázi vyskočil o 1 % poté, co ministerstvo práce oznámilo, že celkové spotřebitelské ceny vzrostly v průběhu roku končícího v dubnu o 4,9 %, což bylo o něco málo méně, než se očekávalo, a nejpomalejší tempo za poslední dva roky.

Dluhová patová situace: Důležité, ale pomíjivé riziko

Spojené státy jsou jednou ze dvou zemí na světě (druhou je Dánsko), které mají zákonem stanovený limit na celkovou výši dluhu, který může vláda v daném okamžiku vydat. Stávající dluhový strop byl překročen 19. ledna a od té doby ministerstvo financí zahájilo mimořádná opatření, aby bylo schopné “platit účty”. Očekává se, že toto úsilí bude vyčerpáno do 1. června. Toto takzvané “datum X” je okamžik, kdy by USA musely zvýšit nebo pozastavit limit dluhu, aby se vyhnuly platební neschopnosti. Schůzka v Bílém domě minulé úterý nepřinesla žádné významné výsledky a plánované setkání minulý pátek bylo odloženo na tento týden.

Historická perspektiva však pomáhá zmírnit některé obavy z této otázky. Od roku 1960 Kongres zvýšil dluhový strop 78krát, z toho 20krát jen za poslední dvě desetiletí. Není příliš pravděpodobné, že by se USA mělo poprvé v historii dostat do platební neschopnosti. Jak už se v minulosti několikrát stalo, pravděpodobně dojde k řešení za pět minut dvanáct. Nicméně to neznamená, že jsou zcela vyloučeny určité problémy, které by se mohly projevit na akciovém trhu.

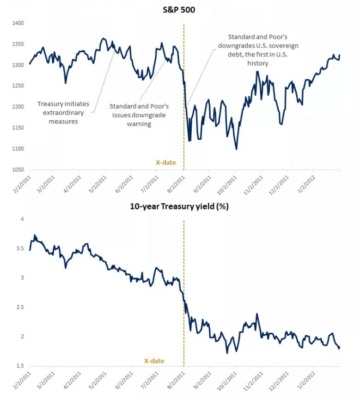

Analogie z roku 2011

Ačkoli se v průběhu let odehrálo v Kongresu několik bojů o dluhový strop, můžeme čerpat určité poznatky z léta 2011, kdy se USA dostaly nejblíže k platební neschopnosti. Krize s dluhovým limitem vedla k tomu, že agentura Standard & Poor’s poprvé v historii snížila rating americké vlády. Stejně jako dnes byl Kongres rozdělen a prezidentem byl demokrat. Defaultu se Spojené státy nakonec těsně vyhnuly, ale volatilita na trzích vzrostla.

Od okamžiku, kdy ministerstvo financí zahájilo mimořádná opatření, až do “data X” 2. srpna 2011 klesl index S&P 500 přibližně o 6 %. Sněmovna reprezentantů schválila dohodu o dluhovém stropu den před stanoveným termínem, Senát ji schválil a prezident Obama ji podepsal 2. srpna. O tři dny později však agentura Standard & Poor’s snížila úvěrový rating USA z AAA na AA+ a akcie se prodaly o dalších 10 %. Akciím s malou tržní kapitalizací se přitom nedařilo vůbec, zatímco technologický Nasdaq si vedl lépe. Volatilita zůstala zvýšená přibližně dva měsíce, ale trhy dokázaly ztráty do konce roku vyrovnat.

Na straně portfolií s pevným výnosem by se dalo předpokládat, že pravděpodobnost platební neschopnosti a snížení ratingu USA povede k poklesu cen amerických státních dluhopisů a zvýšení výnosů. Stal se však pravý opak. Výnos desetiletého státního dluhopisu klesl, přičemž dlouhodobé dluhopisy působily jako bezpečné útočiště.

Sečteno a podtrženo: Je velmi pravděpodobné, že patová situace ohledně dluhového stropu bude vyřešena, ale může dojít až na naprostou hranu, jako tomu bylo v roce 2011. Z investičního hlediska však lze očekávat, že vyvážená a dobře diverzifikovaná portfolia (včetně mezinárodních investic) budou schopna přečkat případnou volatilitu, která by se mohla ukázat jako krátkodobá.

Evropské indexy skončily týden převážně níže

Celoevropský index STOXX Europe 600 skončil týden zhruba beze změny, přičemž se zisky z počátku týdne rozplynuly, protože se trhy vyrovnávaly s pravděpodobností dalšího zvýšení úrokových sazeb Evropskou centrální bankou (ECB). Hlavní akciové indexy v jednotlivých zemích vykázaly záporné výsledky. Francouzský index CAC 40 poklesl o 0,24 %, zatímco německý DAX oslabil o 0,30 % a italský index FTSE MIB klesl o 0,13 %. Britský index FTSE 100 pak poklesl o 0,31 %.

Lagardeová z ECB naznačuje další zvyšování sazeb

Prezidentka ECB Christine Lagardeová v minulém týdnu uvedla, že centrální banka postupovala velmi promyšleně a rozhodně, aby bojovala proti inflaci, nicméně dodala, že před sebou máme stále další kroky. Uvedla, že existují faktory, které mohou vyvolat významná proinflační rizika a že jsme stále v situaci, kdy je nejistota ohledně vývoje inflace vysoká, takže musíme být k těmto potenciálním rizikům mimořádně pozorní. Komentáře Lagardeové odrážejí názory jestřábích tvůrců měnové politiky ECB, které byly vyjádřeny po zvýšení úrokových sazeb o čtvrt procentního bodu minulý týden.

Bank of England zvýšila základní úrokovou sazbu na nejvyšší úroveň od roku 2008. Spojené království se vyhýbá recesi

Bank of England (BoE) zvýšila svou klíčovou úrokovou sazbu o čtvrt procentního bodu na 4,50 %, přičemž její tvůrci hlasovali pro zvýšení výpůjčních nákladů na nejvyšší úroveň od roku 2008 v poměru 7:2. Centrální banka rovněž zvýšila svou prognózu inflace a přiznala, že podcenila sílu a trvalost růstu cen potravin. Podle aktualizovaných projekcí by inflace měla do konce roku zpomalit na 5,1 % namísto 3,9 %, které centrální banka předpokládala v únoru. BoE také revidovala svou prognózu hospodářského růstu a ve druhém čtvrtletí předpokládá nulový růst namísto poklesu o 0,7 %.

Britská ekonomika pak v prvním čtvrtletí vzrostla o 0,1 % a vyhnula se tak předpokládané recesi. Hrubý domácí produkt však v březnu nečekaně postupně klesl o 0,3 % v důsledku rozsáhlého poklesu v sektoru služeb.

Index PX v minulém týdnu oslabil o necelé procento

Index PX pražské burzy oslabil v pátek o 1,15 % a zakončil týdenní obchodování ve ztrátě 0,83 % na hodnotě 1371,71 bodu. Dolů ho během týdne táhly především bankovní tituly Erste Group a Komerční banka. Navzdory pátečnímu propadu naopak zakončily v kladných číslech týdenní obchodování akcie ČEZ. Z námi sledovaných akciových titulů dále oslabily akcie Philip Morris, naopak o 1,68 % posílily akcie Moneta.

Navzdory propadu z posledního týdne se index PX stále obchoduje v letošním roce ve více než 10% zisku. Hlavní měrou se na tom podílejí akcie energetického giganta ČEZ, který posílily jenom v letošním roce o více než 50 %.

Bitcoin i Ethereum se propadly o přibližně 6 %

Bitcoin v minulém týdnu opustil pásmo těsně pod rezistencí na úrovni 30 tisíc dolarů, kde se obchodoval více než 2 týdny a v průběhu týdne začal postupně klesat. V závěru týdenního obchodování se nacházel okolo ceny 27 tisíc dolarů, a tak během týdne odepsal více než 6,5 % své hodnoty. Podobný cenový vývoj jsme v minulém týdnu sledovali i u Etherea, jehož cena klesla o téměř 6 %.

Jaké zásadní události hýbaly v minulém týdnu světem kryptoměn?

- V USA se objevuje nový trend, v jehož rámci tamní krypto společnosti ve velkém opouštějí Spojené státy a umisťují svá sídla do jiných zemí. Nejnovější odchod z amerického trhu ohlásila společnost Gemini bratří Winklevossových, kteří své podnikání hodlají přesunout do Singapuru.

- Největší kryptoměnová burza světa, Binance, v pátek oznámila odchod z Kanady. Důvodem odchodu platformy ze severoamerické země mají být přílišné regulace, které tamní vláda prosadila, zejména pak regulace v oblasti stablecoinů.

- Vývojáři Cardana v pravidelném pátečním hlášení oznámili spuštění klienta uzlu na verzi 8.0.0. Mezi hlavní vylepšení se řadí integrace nových onchainových anket, férovější úprava logiky v mempoolu a přídavné funkce umožňující formování dotazů na statistiky různých metrik z mempoolu.

- Minulé pondělí v Estonsku vstoupila v platnost poměrně přísná pravidla pro firmy emitující digitální aktiva. Téměř 400 tamních poskytovatelů služeb digitálních aktiv oznámilo v návaznosti na uvedení tohoto zákona konec činnosti či přesun do jiné země.

Chcete se dozvědět více o tom, co se dělo v minulém týdnu v kryptoměnovém ekosystému? Přečtěte si Finex Coin Week, který shrnuje vše podstatné.

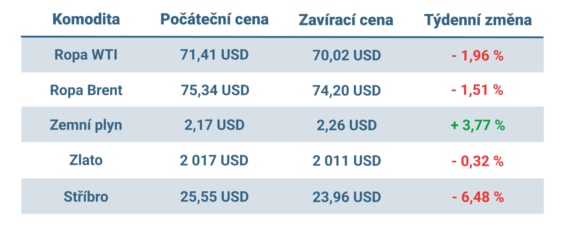

Stříbro se propadlo na ceny, které jsme viděly naposledy začátkem dubna

Ceny ropy již čtvrtý týden v řadě klesaly, protože neuspokojivé údaje o čínské ekonomice naznačily, že poptávka po ropě může v zemi, která je největším světovým dovozcem této komodity, klesat. V New Yorku obchodovaná ropa West Texas Intermediate neboli WTI vykázala závěrečnou hodnotu 70,02 dolaru za barel. Za celý týden americký ropný benchmark klesl o 1,96 %. Za poslední čtyři týdny dohromady se WTI propadla o 15 %. V Londýně obchodovaná ropa Brent oficiálně uzavřela páteční seanci na úrovni 74,20 dolaru. Tento globální ropný benchmark vykázal v týdnu pokles o 1,51 % a za poslední čtyři týdny o téměř 14 %.

Futures kontrakty na zemní plyn na newyorské burze Henry Hub ukončily páteční obchodování na úrovni 2,26 dolaru. To bylo o téměř 4 % výše než předcházející týden. Zisky přišly po obzvláště prudkém výprodeji z předcházejícího týdne, kdy trh klesl o více než 11 %. Futures kontrakty na plyn se od poloviny března drží na úrovni 2,5 dolaru nebo nižší v důsledku příznivého počasí, které vyvolalo malou potřebu vytápění i chlazení. K tomu se přidala vysoká produkce tohoto paliva, která neustále zvyšovala přebytek nabídky plynu.

Zlato s červnovým dodáním na newyorské burze Comex se usadilo na hodnotě 2 019,80 dolaru, přičemž minimum týdenní seance činilo dokonce 2 005,70 dolaru. Díky posílení v druhé polovině týdne však futures kontrakty na zlato ztratily pouze 0,25 %. Spotová cena zlata, která odráží fyzické obchody se zlatem a je některými obchodníky sledována pozorněji než futures, se pak usadila na ceně 2 011 dolarů, což představuje týdenní pokles o 0,32 %.

Mnohem výrazněji pak klesla spotová cena dalšího sledovaného drahého kovu stříbra. Menší sourozenec zlata otevíral týdenní obchodování na ceně 25,55 dolaru a zakončil ho na hodnotě 23,96 dolaru za unci. Jeho cena tak během týdne klesla o téměř 6,5 %. Díky tomuto propadu se stříbro vrátilo na ceny, kde jsme ho mohli pozorovat naposledy začátkem dubna.

Jako číslo týdne volíme 11. O tolik procent se za poslední měsíc propadla cena nejvýznamnější kryptoměny Bitcoinu. Během tohoto období se Bitcoin marně snažil prorazit rezistenci na úrovni 30 tisíc dolarů a během minulého týdne se od ní odrazil až na hodnotu pod 27 tisíci dolary.

Chladná hlava je základ. Nenechte se ovlivnit emocemi a krátkodobými propady. Držet se svého plánu. Děkujeme za přečtení! Přejeme hezký zbytek dne.

Na vašem názoru nám záleží! Máte něco na srdci? Napište nám. Vaše zpětná vazba je pro nás důležitá a pomůže nám s další tvorbou.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.