Pod tímto profilem publikují články a recenze autoři stránek Finex.cz a další redaktoři nebo hosté, kteří nejsou stálými autory.

Vstupuje medvědí trh na americkém S&P500 do další fáze?

Když se akciové indexy propadly v prvním čtvrtletí o více než 30 %, tak bylo všem jasné, že na trhy přišel medvěd. Proto silný růst indexů, který nastal od druhé poloviny března, asi očekával jen málokdo.

Makroekonomická data totiž nevěstí nic dobrého, přesto americké akcie posilovaly pod vlivem dopingu v podobě neomezeného kvantitativního uvolňování, které oznámila americká centrální banka Fed. Trhy se ale nyní dostaly k zajímavým rezistencím a tak je otázka, zda tomuto býku na steroidech nedojde dech.

TIP: Co jsou burzovní indexy a jak je můžete obchodovat? Více v tomto článku.

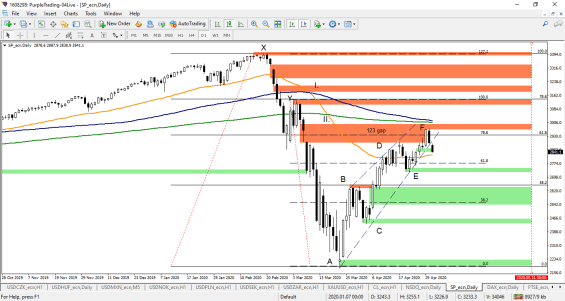

Na obrázku níže máme akciový index S&P500 na denním časovém rámci. Zakresleny jsou klouzavé průměry EMA 50 (oranžová linie), SMA 100 (modrá linie) a SMA 200 (zelená linie). Fibo, které ukazuje celý propad trhů, je mezi body XA. Mezi body YA je pak měsíční Fibo za měsíc březen.

Vidíme několik varujících signálů, které naznačují, že rostoucí pohyb, který nastal od 19.3.2020, by se mohl blížit ke svému konci. Tím bychom vstoupili do další fáze medvědího trhu.

To, že se pohybujeme v medvědím trhu nám potvrzují klouzavé průměry, které vytvořily tzv. medvědí kříže smrti.

To je konstelace, kdy klouzavý průměr s periodou 50 klesne pod průměr s periodou 100 nebo eventuálně s periodou 200. Tyto podmínky jsou splněny v bodech I. a II. Kromě toho se navíc zdá, že průměr SMA 100 by se brzy mohl dostat pod průměr SMA 200. Cena se zároveň přiblížila ke klouzavým průměrům SMA 100 a 200, které fungují často jako rezistence.

Dále si můžeme všimnout trendových linií, které naznačují formaci stoupajícího klínu. Tyto formace se často vytváří v medvědích trzích, kde vytváří korekce. V našem případě došlo k proražení spodní linie klínu a cena by tak mohla dále klesat.

Pak zde máme rezistence, které vznikají na Fibonacciho retracementech. Cena se totiž dostala k Fibu 78,6 % z březnového pohybu. Zároveň je zde souběh s 61,8 % Fibem z celkového propadu, který nastal mezi body XA. Poslední dubnový den cena na této úrovni reagovala a vytvořila se medvědí svíčka.

Další rezistence je horizontální 123 gap, tzv. skrytý gap, který se vytvořil na svíčkách mezi 5.3.-9.3.2020. Medvědí gapy jsou červené, býčí zelené. Tyto gapy mají obecně vlastnost, že se postupně zaplňují a po jejich vyplnění dochází často k obratu pohybu.

Elliotovy vlny

No a nakonec tu máme lahůdku v podobě Elliotových vln. Zdá se, že býčí pohyb mezi body AF je podle Elliota nyní v 5. vlně (1. vlna je pohyb AB, 2. vlna BC, 3. vlna CD, 4. vlna DE, 5. vlna EF). Teoretický základ tvrdí, že v poslední 5. vlně je v trhu nejvíce kupujících ovšem důvody pro vstup do trhu jsou v této jsou tlačeny hysterií.

Zároveň je zde málo kupujících, kteří by byli schopni cenu tlačit k novým high. Pokud růst trhů v situaci historicky špatných makroekonomických dat připadal mnohým jako iracionální, pak bychom měli splněnu i tuto podmínku.

Na zasedání Fedu dne 29.4.2020 Jerome Powell nemazal nikomu med kolem pusy, když uvedl, že ekonomika se v druhém čtvrtletí pravděpodobně propadne na bezprecedentní úrovně (pokles HDP v 1Q 2020 je -4,8 %) a další ekonomické stimuly budou potřeba.

Powell také uvedl, že centrální banka má sice možnosti pokud jde o poskytnutí úvěrů a likvidity do bankovního a firemního systému, co ale ovlivnit nemůže, tak je stimulace ke zvýšení spotřeby. Američanům se ale v době dvouciferné nezaměstnanosti zjevně utrácet příliš nechce, jak naznačuje pokles důvěry spotřebitelů na hodnotu 86,9 (předchozí měsíc to bylo 120,0).

TIP: Víte, jak funguje technická analýza? Pokud ne, prostudujte si náš seriál technické analýzy.

Jak to nakonec dopadne a jestli indexy klesnou k předchozímu dnu, to nikdo předem nikdy neví. Trhy jsou příliš komplexní a mnohdy převažují iracionální pohnutky nad logickým zdůvodněním. Aktuální konstelace podle technické analýzy však napovídá, že by k otočení trhu mohlo dojít.

Bude proto rozhodně zajímavé sledovat, jak indexy budou v dalších dnech reagovat na pokračující příliv slabých makroekonomických dat. A co si o této situaci myslíte vy?

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.