O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Newsletter: Finanční trhy vysílají varování: Čeká nás zpomalení růstu?

V druhé polovině roku 2022 zůstává inflace v centru zájmu spotřebitelů i tvůrců měnových politik, ale finanční trhy se možná dívají o krok dopředu – na možné zpomalení ekonomiky nebo hrozící recesi. Když se podíváme na akcie, dluhopisy, komodity i kryptoměny vidíme, že všechny tyto čtyři trhy možná začínají tušit, že nás čeká zpomalení růstu.

Ačkoli pravděpodobnost recese roste, pozitivní stránkou věci je, že trhy možná již začaly počítat s mělkou recesí nebo alespoň s hospodářským zpomalením a pravděpodobně se blížím k potenciálním tržním dnům. Minulý týden toho mnoho pozitivního nepřinesl, ale taková je zkrátka tržní realita.

Pojďme se podívat na rychlý týdenní přehled toho nejzajímavějšího!

TIP: Nestíháte sledovat dění na finančních trzích? Přihlaste se k odběru našeho newsletteru!

Jak sami víte, zpráv a novinek je někdy prostě moc a člověk se v tom jednoduše ztratí. S naším srozumitelně psaným týdenním přehledem se ale rozhodně neztratíte a ještě budete vědět vše podstatné.

Jak to funguje? Jednou týdně vám do schránky přijde email, ze kterého se dozvíte to nejdůležitější, co se za poslední týden na finančních trzích stalo. Pokud máte zájem sledovat dění na trzích, ale ne vždy na to máte čas a chuť, je to pro vás jako dělané.

Jaký obsah budete dostávat? Abychom vám ukázali, co od našeho akciového newsletteru můžete čekat, rozhodli jsme se jedno z jeho vydání vydat i ve formě tradičního článku. Níže tedy naleznete obsah, který běžně rozesíláme pouze do emailových schránek našim odběratelům.

Pokud se vám líbí forma a obsah našich textů (udělat názor si můžete níže), a rádi byste tento pravidelný newsletter také odebírali, připojte se vyplněním formuláře níže. Děkujeme za vaši podporu.

Americké akcie opět zamířily dolů

Hlavní americké indexy odevzdaly část silných zisků z předchozího týdne, protože vzrostly obavy, že boj Federálního rezervního systému proti inflaci uvrhne ekonomiku do recese. Index S&P 500 uzavřel nejhorší první pololetí od roku 1970, jak se všeobecně uvádělo, i když pokles byl umocněn tím, že index 3. ledna dosáhl svého historického maxima.

Většina ekonomických údajů z minulého týdne nesplnila konsenzuální očekávání a některé signály naznačovaly, že by ekonomická aktivita mohla dokonce zpomalovat. Výprodej na trzích začal v úterý po otevření amerických burz, když index spotřebitelské důvěry vykázal výrazně negativnější data, než se očekávalo a ukazatel výrobní aktivity ve středoatlantickém regionu klesl na úroveň, která nebyla zaznamenána od vrcholu pandemie.

Defenzivním sektorům se nadále daří

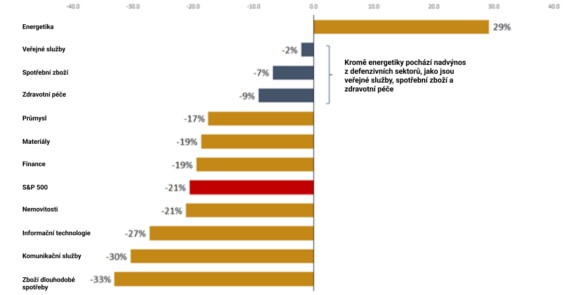

Akciové trhy signalizovaly očekávaný pokles mezi finančními trhy asi nejhlasitěji. Index S&P 500 zakončil první pololetí poklesem o zhruba 20 %, tedy v teritoriu medvědího trhu, což je historicky samo o sobě signálem, že se ekonomika nachází v recesi nebo že se recese očekává. Od roku 1950 téměř 70 % medvědích trhů korespondovalo s recesí.

Přečtěte si více: Nejzajímavější ETF fondy kopírující S&P 500 – Kolik zaplatíte za nákup?

Pokud se navíc na situaci podíváme trochu hlouběji a zaměříme se na výkonnost akciových sektorů, zjistíme, že sektory, kterým se letos relativně dařilo, byly kromě energetiky defenzivní části trhu: veřejné služby, základní spotřební zboží a zdravotnictví. Ty jsou tradičně považovány za “odolné vůči recesi”, protože domácnosti tyto položky obecně spotřebovávají bez ohledu na ekonomické podmínky.

Dluhopisové trhy: Výnosy se posunují níže a výnosové křivky se zplošťují

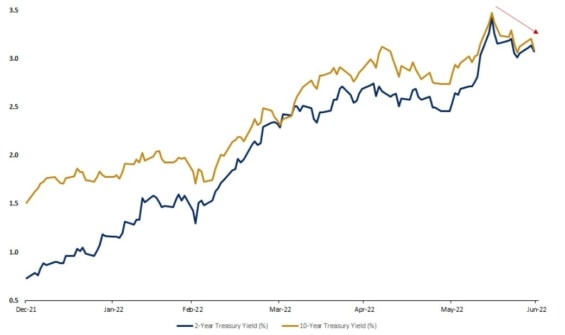

Zatímco po většinu letošního roku výnosy na dluhopisových trzích rostly – v důsledku prudce rostoucí inflace a očekávání utahování politiky Fedu – v poslední době jsme svědky toho, že se výnosy posouvají níže. Například výnos desetiletých amerických státních dluhopisů dosáhl na začátku června nejvyšší hodnoty téměř 3,5 %, ale měsíc zakončil kolem 3,0 %. Tento pohyb výnosů směrem dolů je pravděpodobně způsoben obavami ohledně budoucího hospodářského růstu.

Kromě pohybu výnosů směrem dolů se zploštila i výnosová křivka – rozdíl mezi desetiletým a dvouletým výnosem, který se nyní nachází kolem 0,05 %. Z historického hlediska je zploštění výnosové křivky považováno za signál blížícího se hospodářského poklesu nebo recese. Než se však recese skutečně projeví, trvá to obvykle 6 až 18 měsíců. Zplošťující se výnosová křivka je však jistě dalším signálem budoucích obav o růst.

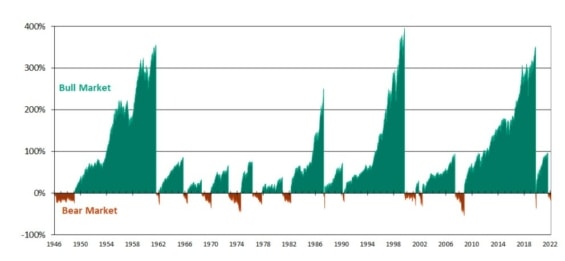

Pamatujte: Po medvědích trzích vždy následovaly býčí trhy

Historie nám ukázala, že medvědí trhy vždy vedly k býčím trhům, které byly obvykle delší a silnější než poklesy, které jim předcházely. Od roku 1950 se průměrný medvědí trh propadl o 34 %, zatímco průměrný býčí trh vzrostl o 167 %. Mějte na paměti, že hospodářské poklesy jsou přirozenou součástí hospodářského cyklu, ale v průběhu času inovace a růst produktivity obvykle vedou k vyšším ziskům podniků a pozitivním tržním výnosům. I když medvědí trhy nejsou nikdy příjemné, nabízejí dlouhodobým investorům příležitost k:

- Zajištění, aby jejich portfolia byla vhodně diverzifikována

- K upravení podílů jednotlivých tříd aktiv v investičním portfoliu – zejména po velkých výkyvech na trhu

- Nákupu kvalitních investic za příznivější ceny a ocenění, a to jak u akcií, tak dluhopisů

Obavy z inflace opět poslaly evropské akcie dolů

Akcie v Evropě klesly kvůli obavám, že by rostoucí inflace a zvyšující se úrokové sazby mohly zasáhnout zisky podniků a uvrhnout ekonomiky do recese. Celoevropský index STOXX Europe 600 skončil o 1,40 % níže, zatímco německý index DAX se stáhl o 3,06 % a francouzský CAC 40 ztratil 2,85 %. Britský index FTSE 100 klesl pouze o 0,56 %, k čemuž přispělo oslabení britské libry vůči americkému dolaru. Britské akcie mají při poklesu libry tendenci dosahovat relativně dobrých výsledků, protože je mnoho společností, které jsou součástí indexu, nadnárodními podniky s příjmy ze zahraničí.

Výnosy základních dluhopisů v eurozóně se snížily. Výnosy se zpočátku před projevy představitelů centrálních bank na výročním zasedání Evropské centrální banky (ECB) zvýšily v důsledku obav z inflace, ale nižší než očekávaná německá inflace obavy uklidnila, což vedlo k celkovému snížení výnosů. Výnosy periferních státních dluhopisů eurozóny a Spojeného království v zásadě sledovaly vývoj na jádrových trzích.

Inflace v eurozóně dosáhla nového rekordu, důvěra se zhoršila, nezaměstnanost v Německu vzrostla

Podle předběžného odhadu Eurostatu inflace v eurozóně v červnu zrychlila na další rekordní hodnotu 8,6 %, a to v důsledku prudkého růstu cen energií a potravin. Průzkum Evropské komise pak ukázal, že ekonomická nálada oslabila, protože se prohloubil pesimismus mezi spotřebiteli a zhoršila se důvěra v maloobchodě.

Sezónně očištěná nezaměstnanost v Německu v červnu nečekaně vzrostla na 5,3 % z květnových 5 % – poprvé za více než rok – poté, co byli podle Bundesbanky do údajů o sociálním zabezpečení poprvé zahrnuti ukrajinští uprchlíci.

Kryptoměny: Nacházíme se v nejhorším bearmarketu v historii?

Aktuální situace na kryptoměnových trzích nevypadá zrovna růžově. Naznačují to i aktuální data analytické platformy Glassnode, která se zabývá analýzou blockchainu. Zdá se, že se dostáváme do situace, která může znamenat nejhorší medvědí trh v historii.

Tržní kapitalizace kryptoměn se propadla pod jednu miliardu dolarů. Bitcoin ztrácí od svého historického maxima více než 70 % a většina altcoinů má 90% ztráty. Je zřejmé, že se nacházíme v bearmarketu. Nikdo nyní netuší, kam se až můžeme propadnout. V průběhu minulého týdne však cena Bitcoinu padala z pondělních 21 300 dolarů až na 19 300 dolarů v neděli večer. Podobný vývoj ceny jsme mohli sledovat i u Etherea.

Jaké události hýbaly v minulém týdnu světem kryptoměn?

- Významná společnost Three Arrows Capital, známá též jako 3AC, která ještě v březnu spravovala aktiva ve výši 10 miliard dolarů, se po několika týdnech přetrvávajících potíží dostává do insolvence.

- Goldman Sachs minulý týden snížila rating akcií Coinbase z “neutral” na “sell” a snížila cílovou cenu ze 70 na 45 dolarů. Krátce poté se akcie Coinbase propadly o více než 11 % na téměř 56 dolarů. Roční tržby společnosti by podle investiční banky mohly klesnout o více než 60 %, přičemž Coinbase bude pravděpodobně nucena propouštět další zaměstnance.

Podle generálního ředitele FTX Sama Bankmana-Frieda se blíží další selhání kryptoměnových burz. Kryptomiliardář, který nedávno hodil záchranné lano problémovým platformám BlockFi a Voyager Digital, pro Forbes uvedl, že existují některé menší krypto burzy, které jsou již “tajně insolventní”.

Chcete se dozvědět více o tom, co se dělo v minulém týdnu v kryptoměnovém ekosystému? Přečtěte si Finex Coin Week, který shrnuje vše podstatné.

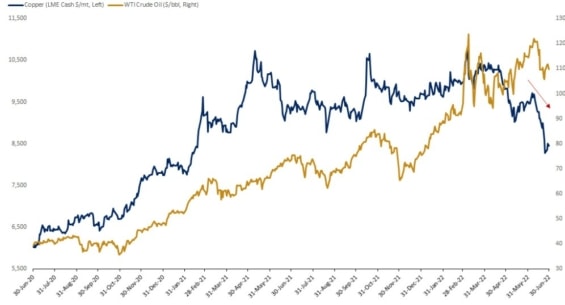

Komodity: První známky zpomalení růstu cen

V letošním roce bylo vzhledem ke zvýšeným inflačním tlakům na trzích jen málo míst, kam se schovat. Energetický sektor a komodity obecně však byly jednou z oblastí, která se držela slušně, přičemž ropa WTI dosáhla letos desetiletého maxima. Nicméně v poslední době začínáme pozorovat opětovné oslabování komoditních trhů. Týká se to kovů, potravin a zemědělství, a dokonce i energetických trhů.

Mějte na paměti, že kroky centrálních bank nemají zpravidla přímý dopad na globální komoditní trhy. Ale vzhledem k tomu, že Fed a další významné centrální banky po celém světě zvyšují úrokové sazby v rámci boje proti inflaci, mohou komoditní trhy odrážet obavy ze zpomalení globálního růstu a zmírnění poptávky.

Vidíme, že zejména průmyslové kovy se začínají zlevňovat, což by mohlo být předzvěstí zpomalení ekonomické aktivity na celém světě. Zejména měď, která je indikátorem zdraví globální ekonomiky, v posledních několika týdnech nejistě klesá.

Některé komodity, jako například energie, mohou být odolnější, zejména proto, že jsou také závislé na volatilnějších faktorech, jako je geopolitická krize na Ukrajině a jedinečné problémy s dodávkami. Možná klíčovým pozitivem v tomto případě je, že pokud budou klesající trendy pokračovat, zejména na trzích s potravinami a energiemi, celková inflace se v následujících měsících pravděpodobně také zmírní.

Co se týče vývoje ceny ropy v minulém týdnu, v New Yorku obchodovaná ropa West Texas Intermediate (WTI) uzavřela týdenní obchodování na ceně 108,43 dolaru za barel. Americký ropný benchmark zakončil červen poklesem o více než 7 %. V Londýně obchodovaná ropa Brent, globální benchmark pro ropu se usadila na ceně 111,63 dolaru a za červen se propadla o téměř 6 %.

Srpnové futures kontrakty na zlato na newyorské burze Comex zakončily týdenní obchodování na úrovni 1 812,90 dolaru za unci, za celý týden tak žlutý kov odepsal 30 dolarů – 1,6 %. V průběhu týdenní seance se srpnové zlato propadlo dokonce na 1 783,40 dolaru, což je nejnižší hodnota od 9. prosince, kdy bylo dosaženo úrovně 1 781 dolaru.

⚡ Bleskové zprávy z trhů

- Jaké akcie letos nakupoval Warren Buffett a proč? (Zdroj)

- [Bitcoin] Analýza 1. 7. 2022 – Co nám říkají dlouhodobé grafy? (Zdroj)

- Krypto hedgeový fond Three Arrows Capital žádá u New Yorkského soudu o ochranu bankrotu (Zdroj)

- Navzdory All-Time-Low předpokládá Goldman Sachs další pád akcií Coinbase (Zdroj)

- Komodity stále v zelených číslech – Analýza kávy, kakaa, bavlny a cukru (Zdroj)

? Zajímavá témata pro investory:

- TOP 2 defenzivní akcie, nabízející zajímavou dividendu (Zdroj)

- Analýza akcie Philip Morris ČR – Český tabák potěší české investory, růstem dividend ovšem radost nekončí (Zdroj)

- Analýza: Dluhopisy jsou zpátky ve hře – Velký problém pro akciový trh? (Zdroj)

- Analýza akcie Amazon – Po výrazném poklesu, klíčový support ale zatím drží! (Zdroj)

- Přemýšlíte jak investovat na důchod? Držte se Buffettova pravidla 90/10 (Zdroj)

- Frankfurtská burza: K čemu slouží a jak se obchoduje na jedné z nejmodernějších burz? (Zdroj)

- 4 důvody, proč ještě nenakupovat akcie – Co byste měli dělat místo toho? (Zdroj)

- Likvidita: Co to je? Proč je pro vás jako investora důležitá? (Zdroj)

- 3 důvody, proč nestačí investovat jen do indexu, ale měli byste se zabývat sestavením vlastního portfolia (Zdroj)

- Co je to pálení mincí neboli burn? K čemu je a proč se u kryptoměn používá? (Zdroj)

- Co jsou to meme coiny a jak fungují? Je vhodné do nich investovat? (Zdroj)

- Co nás naučí univerzita Berkshire Hathaway? (Zdroj)

Chladná hlava je základ. Nenechte se ovlivnit emocemi a krátkodobými propady. Držet se svého plánu. Děkujeme za přečtení!

Přejeme hezký zbytek dne. Tým Finex.cz

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.