O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

4 důvody, proč ještě nenakupovat akcie – Co byste měli dělat místo toho?

Index S&P 500, benchmark amerického akciového trhu, se propadl v polovině června do medvědího teritoria. V letošním roce se investoři zatím potýkali s rostoucí inflací, vyššími úrokovými sazbami a rostoucími obavami z recese, což vyvolalo výrazné poklesy indexů. Investoři by přesto neměli spěchat s nákupem akcií po poklesu.

I když někteří investoři možná předpokládají, že trhy již všechna rizika ocenily, nejistota spojená s plány Fedu na zvýšení úrokových sazeb by mohla představovat překážku pro rychlé zotavení akcií z nedávných ztrát a nejedná se přitom o zdaleka jediné riziko. Níže se pojďme podívat na tři důvody, proč zatím není nutné americké akcie zuřivě nakupovat a jakou investiční strategii byste mohli aktuálně aplikovat.

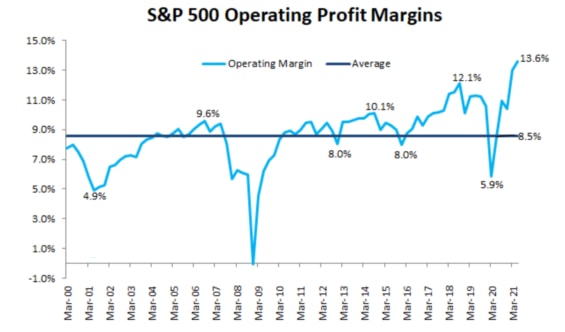

1. Tlak na udržení vysokých marží je rizikem pro zisky

Ziskové marže amerických firem se zvyšovaly po dvě desetiletí. Za současné makroekonomické situace však bude pravděpodobně velmi náročně udržet je ve stávající výši. Energetická krize zasáhne do růstu a vyšší náklady na pracovní sílu sníží zisky. Problémem však je, že konsenzuální odhady zisků tyto negativní faktory zatím neodrážejí.

Konsenzuální odhady Wall Street ohledně zisků společností v indexu S&P 500 v roce 2022 stále počítají s 10,5% meziročním růstem.

Tento odhad se nyní jeví až přespříliš pozitivně. Akcie by mohly dále klesat, pokud se zvýší tlak na marže. Klesající náklady, jako například náklady na pracovní sílu, vedly k několikaleté expanzi zisků a jednotkové mzdové náklady zatím příliš nevzrostly. Pravděpodobně však budeme svědky zvyšování mezd o inflaci, které má přilákat lidi zpět do práce. To je dobré pro ekonomiku, ale špatné pro marže firem.

Co dalšího způsobilo, že marže dosáhly rekordní výše? Na americkém trhu vyrostly neregulované technologické monopoly, prohlubovala se globalizace, prezident Trump zavedl nízké korporátní daně, ekonomika prosperovala, ve velkém probíhalo kvantitativní uvolňování při nulových úrokových sazbách a seznam by mohl pokračovat. Jsou všechny tyto věci udržitelné? Odpovězte si na tuto otázku sami.

Přečtěte si více: Akciový trh nad propastí – Schyluje se k bearmarket rally?

2. Příliš nákladné zpětné odkupy akcií v posledních letech

Akciové společnosti také v posledních letech zapomněly na staromódní dividendy a začaly ve velkém zpětně odkupovat vlastní akcie. Řekněme, že tyto odkupy nebyly příliš obezřetné. Mnoho společností nakupovalo vlastní akcie za více než 30násobek zisku. Až se za deset let ohlédneme za tímto obdobím, možná se sami sebe zeptáme: “Co si mysleli?”.

Zdá se, že zvyšovaly cenu akcií a zisk na akcii, aby generální ředitelé získali nárok na velmi štědré odměny. Toto neobezřetné investování kapitálu přitom mohl být vrácen investorům nebo použit na rozvoj podniku. Poměr ceny vůči účetní hodnotě společností v indexu S&P 500 tak výrazně vrostl. Pokud zisky klesnou, může index S&P 500 čekat ještě dlouhá cesta dolů. Index dosáhl v roce 2009 dna při poměru ceny k účetní hodnotě 1,78. Pokud by se to opakovalo, benchmark amerického akciového trhu by klesl z dnešních hodnot ještě na polovinu.

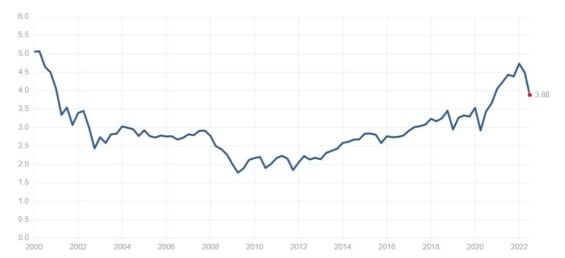

3. Riziko, že Fed zvedne sazby příliš vysoko

Vzhledem k vývoji americké inflace, která zatím nevykazuje známky ochlazení, se zvýšilo riziko, že Fed zvýší úrokové sazby příliš rychle, aby se pokusil omezit inflaci, čímž vykolejí ekonomiku. A dokud se trh bude domnívat, že Fed může obětovat ekonomiku pro snížen inflace, bude existovat limit, kam se akcie mohou dostat.

Není pravděpodobný dlouhodobý růst amerických akcií, dokud Fed výslovně nepřizná vysoké náklady na udržení růstu ekonomiky a nízké nezaměstnanosti. Co tedy může být signálem pro další nákupy akcií? Chvíle kdy Fed otevřeně přizná, že už jsou úrokové sazby dostatečně vysoko a nehodlá je nadále zvyšovat. Případný holubičí obrat Fedu, aby zachránil ekonomický růst nebo zabránil hluboké recesi, tak může být vítaným budoucím signálem pro akciové investory.

4. Vzhledem k rostoucím úrokovým sazbám jsou valuace některých společností stále příliš vysoké

Ani po poklesu v první polovině letošního roku stále není řada akcií z historického hlediska levná. Po zohlednění nižšího výhledu zisků a rychlejšího očekávaného tempa zvyšování sazeb se ocenění ve skutečnosti příliš nezlepšilo.

Vyhlídka na ještě vyšší sazby zvyšuje očekávanou diskontní sazbu a vyšší diskontní sazby snižují atraktivitu budoucích peněžních toků, generovaných zejména růstovými technologickými společnostmi, které třeba doposud ani nejsou v černých číslech.

Co nyní se současnou situací dělat?

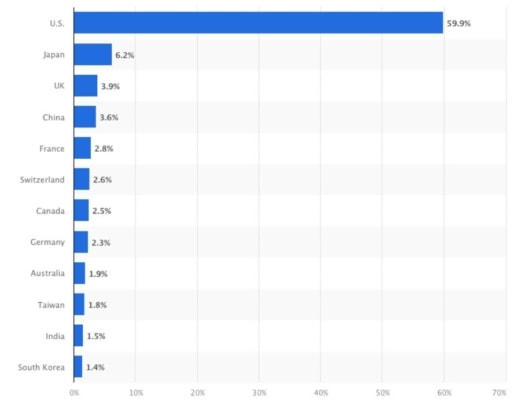

1) Buďte globálním investorem

Ocenění globálních akcií je mnohem nižší než těch amerických a mnoho zemí poroste v příštích desetiletích rychleji než Spojené státy. Chcete-li dosáhnout nadstandardních výnosů, musíte se pohybovat proti davu.

Americký investor Ted Weschler (jeden z investičních manažerů Berkshire Hathaway), který na svém osobním investičním účtu rozdrtil trh, radí, že k úspěchu na trhu je třeba mít “otevřenou mysl vůči originálním řešením”. Je zcela zřejmé, že americké trhy získaly v posledních letech na globálních trzích výraznou – až nezdravou – nadváhu, proč se tedy nerozhlédnout také jiným směrem?

2) Pravidelné investování vyhlazuje výkyvy

Jak případně nakoupit pokles, aniž byste museli časovat trh? Místo toho, abyste investovali všechny peníze najednou, je poměrně účinnou strategií přidávat peníze na akciový trh pravidelně. Při pravidelném investování jsou vaše investované peníze rovnoměrně rozloženy v čase, čímž se vyhnete nástrahám emocionálního investování.

To má tendenci vést lidi k nákupu, když jsou ceny akcií vysoké, a k prodeji, když jsou nízké. Zůstaňte však disciplinovaní i v obdobích, jako je toto a pokračujte v získávání dalších akcií velkých společností za nižší ceny. V ideálním případě získáte více akcií za nižší ceny, ačkoliv trh může klesnout také o dalších 10 %. Pokud však budete dlouhodobě investovat pravidelně, za pár let pro vás bude mít současný vývoj trhů pramalý význam.

I když nikdo neví, kdy se akciový trh zotaví, historie prokázala, že setrvání na trhu vede k vyšším výnosům než snaha o načasování trhu.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.