O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Časování trhů vám v současné době prostě nevyjde. Co byste měli dělat místo toho?

Válka na Ukrajině, přetrvávající obavy z covidu, volatilita trhu a hrozba recese jsou dostatečným důvodem k tomu, aby i zkušení investoři byli znepokojeni. Zejména pokud jde o otázku, jak velkou část portfolia by nyní měly tvořit akcie.

Uprostřed všeho stresu, včetně toho ohledně současných a budoucích událostí, se může stabilita cenných papírů s pevným výnosem (dluhopisů), nebo dokonce hotovost, začít jevit jako atraktivnější než akcie. A řada investorů může mít nutkavou touhou se pokoušet o časování trhu.

Co je to časování trhu?

Časování trhu, které je opakem dlouhodobé investiční strategie, je spekulativní nákup nebo prodej akcií či jiných cenných papírů, protože očekáváte jejich určitou změnu ceny. Pokud jste došli k přesvědčení, že konkrétní akcie poroste, můžete ji nakoupit. Myslíte-li si naopak, že konkrétní akcie půjde dolů, můžete ji začít shortovat, pokud ji dosud nevlastníte, případně ji prodat, držíte-li v současné době tento cenný papír. Jedná se o formu aktivního investování.

Ve všech případech je časování trhu založeno na volatilitě cen. I když otázky, jako jsou fundamenty společností, mohou hrát při vašem rozhodování roli, jsou to pouze podružné prvky rozhodnutí, které se zásadně točí kolem očekávaných změn ceny. Cílem časování trhu je proměnit tyto předpovědi v zisk.

Načasováním nákupů a prodejů můžete – nebo alespoň doufáte – překonat průměrnou tržní výkonnost. Teorie se však tváří mnohem jednodušeji než praxe.

Přečtěte si více: Proč investovat i v dobách kolísavých trhů? Je to bezpečné?

Data ukazují příšerné výsledky časování trhu

Četné výzkumné studie nezávislých společností ukazují, že časování trhu selhává. Uveďme jen několik příkladů:

- Studie společnosti Merrill Lynch zjistila, že modelová portfolia za období 30 let mohou díky časování trhu dosáhnout téměř poloviční výkonnosti, oproti pasivní investiční strategii.

- Výzkum společnosti Charles Schwab ukazuje, že náklady na čekání na ideální okamžik k investování převyšují přínos i dokonalého načasování. A protože dokonalé načasování trhu je asi tak pravděpodobné jako výhra v loterii, nejlepší strategií pro většinu z nás, obyčejných smrtelníků, je nesnažit se trh načasovat vůbec.

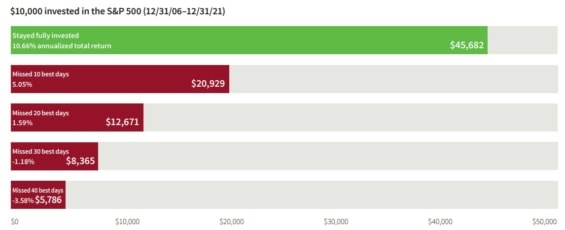

- Průzkum společnosti Putnam Investments zjistil, že ti, kdo časují trh, mohou při zmeškání pouhých 10 dnů ztratit až polovinu hodnoty svého portfolia. Jejich model zjistil, že splést se maximálně o měsíc představuje rozdíl mezi výnosy ve výši 6 873 dolarů a 30 711 dolarů.

Proč časování trhu obvykle selhává

Existuje několik důvodů, proč časování trhu obvykle selhává. Jedním z důvodů je, že jen málokdo dokáže přesně předvídat krátkodobé pohyby trhu. To platí jak pro rozpoznání poklesu před jeho začátkem, tak pro zjištění, kdy se trh odrazí ode dna.

Rozhodnutí snížit expozici vůči akciím a přesunout tato aktiva do investic na peněžním trhu nebo do hotovosti znamená nejen předvídat, kdy opustit trh, ale také zvolit, kdy se na trh vrátit. Úspěšné časování trhu jinými slovy vyžaduje dva akty úspěšného načasování trhu.

Vezměme si níže uvedenou ilustraci od společnosti T. Rowe Price:

Tento graf sleduje dva hypotetické investory, z nichž každý ukládal na svůj investiční účet 2 000 dolarů měsíčně. Jeden investor udržoval stabilní alokaci aktiv, zatímco druhý, který se nechal ovlivnit úzkostí při investičních rozhodnutích, naskakoval a vyskakoval z tříměsíčních státních dluhopisů jako peněžních ekvivalentů, kdykoli akcie klesly o 10 % nebo více za čtvrtletí. Je zřejmé, že si “stabilní” investor časem vedl výrazně lépe než “úzkostlivý” investor.

Dalším důvodem, proč si časování trhu vybírá od investorů tak vysokou cenu, je skutečnost, že akcie v průběhu času poskytují spolehlivější zhodnocení kapitálu než dluhopisy. Když se jich zbavíte, protože ztratily hodnotu nebo protože očekáváte, že hodnotu ztratí, připravíte se o možnost profitovat z budoucího kapitálového zhodnocení.

Alternativy k načasování trhu

Co dělat místo pokusů o časování trhu? Záleží na tom, jaké jsou vaše hlavní obavy:

- Pokud je vaším hlavním zájmem mít dostatek hotovosti na živobytí, pak má smysl vytvořit dostatečnou finanční rezervu až na dva roky. To platí zejména pro jedince, kteří se blíží k důchodu nebo již v důchodu jsou.

- Pokud je vaším hlavním zájmem získat ochranu proti velkému poklesu akciového trhu, pak má smysl zachovat nebo mírně zvýšit alokaci dluhopisů.

- Pokud je vaší hlavní obavou promeškání oživení trhu, zvažte investování po malých částkách prostřednictvím pravidelného investování. Nemusíte tak nákupy časovat a ani nedokonalé načasování není na škodu. Další z výzkumů společnosti T. Rowe Price ukazuje, že rebalancování do akcií během poklesu historicky zlepšilo výsledky v následujícím roce, a to i v případě, že byla tato úprava provedena několik měsíců před nebo po oficiálním dně trhu.

Přečtěte si více: Pasivní investování – Co je to? Jaké výhody i nevýhody s ním souvisí?

Slovo závěrem

Může být lákavé snít o tom, že vás od sedmimístného čistého jmění dělí jen pár dokonale načasovaných obchodů. Háček je v tom “dokonalém načasování”. Faktem je, že v dobách tržní volatility není možné vždy přesně vědět, kdy skončí. Investoři, kteří mají pocit, že je na místě změna strategie, by mohli zvážit postupné úpravy. Mohli by také počkat, až volatilita opadne, a provést rozsáhlé změny ve své strategii.

Neměli byste však podlehnout neodbytnému volání načasování trhu. Mohli byste utratit tisíce za bulletiny s horkými tipy nebo předplatné finančních webových stránek, které slibují spolehlivé tipy pro načasování trhu. Jediní, kdo na těchto tipech vydělávají, jsou však lidé, kteří tyto marketingové materiály prodávají. Historicky se předpovědi analytiků trefí pouze ve 48 % případech, tedy ani polovina jich není správná…

TIP: Zajímavým způsobem, jak pravidelně investovat (zejména v menších částkách), jsou investiční platformy.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.