O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Zvažujete, kdy by mohl dosáhnout akciový trh svého dna? Tento indikátor by vám mohl dát odpověď

Tento rok byl pro investorskou komunitu po všech stránkách náročný. Od prvního lednového týdne, kdy indexy zaznamenaly svá historická maxima, se nestárnoucí Dow Jones Industrial Average, široce sledovaný S&P 500 a inovacemi poháněný Nasdaq propadly do medvědího trhu. Ani dluhopisový trh neposkytl příliš bezpečnou záchrannou síť, když dluhopisy zaznamenaly dost možná nejhorší rok v historii.

Dobrou zprávou je (pokud se v této tržní nejistotě dá vůbec nějaká najít), že každý výrazný pokles hlavních amerických akciových indexů vždy představoval nákupní příležitost pro trpělivé investory.

To však nic nemění na skutečnosti, že zvýšená volatilita a rostoucí vyhlídky na recesi v USA nutí investory k nervozitě a otázkám: “Kdy dosáhne medvědí trh svého dna?”.

Více ukazatelů naznačuje, že akciový trh míří dolů

Dlouhodobě investoři sledují několik ukazatelů, které měly solidní úspěch při ohlašování předchozích minim medvědího trhu. Například nesplacený maržový dluh má neuvěřitelnou úspěšnost v předpovídání medvědích trhů.

Maržový dluh představuje množství peněz vypůjčených od makléřů s úrokem na pákový nákup nebo shortování cenných papírů. Když výše maržového dluhu rychle roste, je to často známkou zvýšeného riskování ze strany investorů – a zlověstným varováním pro akciový trh.

Ve třech případech od počátku roku 1995, kdy maržový dluh prudce vzrostl o 60 % nebo více v období posledních 12 měsíců, dosáhl akciový trh nedlouho poté svého vrcholu a vstoupil do medvědího trhu. Maržový dluh posléze klesl o více než 40 % ze svého maxima a signalizoval dno pro každý z předchozích dvou medvědích trhů (2002 a 2009). Současný pokles nesplaceného maržového dluhu činí něco málo přes 20 %, což naznačuje, že nás může čekat další pokles.

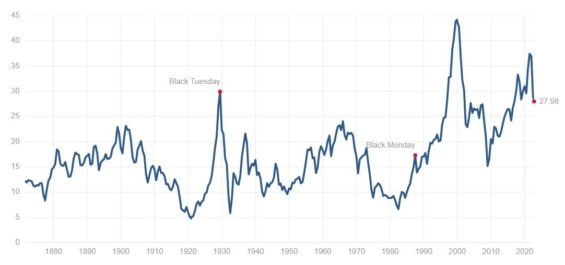

Indikátory založené na ocenění rovněž signalizují, jak pravděpodobný je další pokles. Shillerův ukazatel poměru ceny k ziskům společností v indexu S&P 500 (známý také jako cyklicky očištěný ukazatel poměru ceny k ziskům neboli CAPE) od roku 1870 pětkrát přesně předpověděl medvědí trhy.

A co je ještě důležitější, řada předchozích dvouciferných procentních poklesů našla svá dna kolem hodnoty Shillerova P/E 12. Současná hodnota Shillerova P/E je stále téměř 28.

Forwardový poměr ceny k zisku indexu S&P 500 je pak také stále mírně vyšší než násobek 13 až 14, který signalizoval dno u řady poklesů za poslední čtvrtstoletí.

Zde je ukazatel, který dokáže, nejlépe identifikovat dno akciového trhu

Ani jedna ze zmíněných metrik však není při předpovídání dna medvědích trhů tak úspěšná jako následující.

Aby bylo jasno, neexistuje nic takového jako dokonalý prediktor dna medvědího trhu. Kdyby existoval, můžete si být jisti, že by ho už dávno používali všichni, od profesionálů z Wall Street až po běžné investory. Přesto se tato konkrétní metrika ukázala jako docela užitečná během dvouciferných procentních poklesů v posledních dvou desetiletích. Jedná se o procento akcií v indexu Nasdaq Composite, které se obchodují nad svým 200denním klouzavým průměrem.

Přečtěte si více: P/E poměr: Co je to a jak ho vyžít na akciových trzích?

Klouzavé průměry používají techničtí analytici, kteří věří, že průměrná cena akcie za dané období poskytuje určitou formu supportu. Tento ukazatel však lze využití i dalším způsobem – jako ukazatel nálady investorů.

Historicky mají investoři tendenci být během býčích trhů příliš optimističtí a vyhánět ocenění do nesmyslných výšin. Stejně tak mohou být během krátkých období pesimismu příliš medvědí a přestřelit směrem dolů. Tento ukazatel pomáhá rozpoznat, kdy tato vrcholná období pesimismu přicházejí a jsou pro investory signálem k útoku.

Za posledních 20 let se vyskytlo šest případů, kdy se zhruba 12 % nebo méně všech akcií kótovaných na Nasdaqu nacházelo nad svým 200denním klouzavým průměrem:

- Dno dotcom bubliny v roce 2002 – 12,12 %

- Dno Velké recese v roce 2009 – 5,23 %

- Pullback v prvním čtvrtletí roku 2016 – 11,29 %

- Pullback ve čtvrtém čtvrtletí roku 2018 – 10,11 %

- Dno krachu způsobeného rozhořením pandemie covid-19 – 7,01 %

- Červen 2022 – 8,81 %

Ačkoli předpovědět přesně, kde tato metrika dosáhne dna, je nemožné, hodnota 12 % nebo méně v minulosti představovala výraznou nákupní příležitost a poměrně přesně označovala většinu minim medvědího trhu.

Přečtěte si více: Největší krachy akciových trhů v historii

V době psaní tohoto článku ke konci října 2022, bylo pouze 27 % společností kótovaných na Nasdaqu nad svým 200denním klouzavým průměrem.

Nákup akcií během medvědích trhů je geniální tah – Proč?

Bedlivé sledování tohoto indikátoru se může vyplatit, ovšem nesmíte podlehnout obavám a investovat své volné finanční prostředky. To nemusí být snadné, nicméně jakýkoli dvouciferný procentuální pokles širšího trhu je z historického hlediska chytrým časem pro investování – alespoň pro dlouhodobé investory.

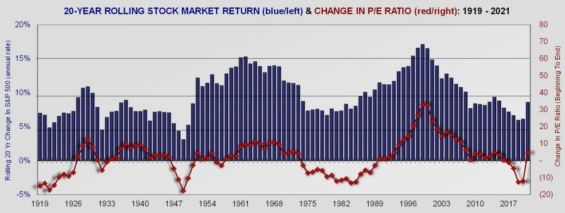

Společnost Crestmont Research, která se zabývá analýzou trhů, každoročně zveřejňuje klouzavé dvacetileté celkové výnosy indexu S&P 500 včetně vyplacených dividend. Například klouzavý 20letý celkový výnos za rok 2017 zahrnuje roky 1998 až 2017 a zahrnuje všechny vyplacené dividendy.

Celkem společnost Crestmont zkoumala 103 koncových let (1919-2021), což znamená, že vyhodnotila každé dvacetileté období indexu S&P 500 od roku 1900. Klíčovým poznatkem je, že žádné 20leté klouzavé období nepřineslo záporný celkový výnos.

Zatímco na prstech jedné ruky lze spočítat, kolik koncových let skončilo s průměrným ročním celkovým výnosem 5 % nebo méně za 20 let, existuje přibližně 40 koncových let, kdy průměrný roční celkový výnos amerického akciového trhu za dvě desetiletí činil minimálně 10,9 %.

Trpělivost se investorům bohatě vyplácí, a proto bylo či bude velmi prozíravým tahem, pokud během tohoto výrazného poklesu medvědího trhu investujete své peníze ať už jednorázově nebo pravidelně.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.