O investování a finanční trhy se zajímám od roku 2013. Krátce na to jsem se spálil jako aktivní day trader. Zaplacené „školné“ se mi však celkem vyplatilo. Vrhnul jsem se do studia a od roku 2017 dlouhodobě investuji, přičemž v rámci své strategie kombinuji pasivní a aktivní investiční přístup s výhradním zaměřením na akciové trhy.

Inspirací mi jsou především Warren Buffett a jeho učitel Benjamin Graham, z českých investorů pak Daniel Gladiš. Nabyté vědomosti se snažím předávat čtenářům, přičemž se nejraději věnuji textům o investičních strategiích, psychologii obchodování a analýzám jednotlivých akcií.

Bill Gates využívá tyto dividendové akcie, aby si vytvořil velký zdroj příjmů pro boj s inflací – Možná budete chtít udělat totéž?

Vzhledem k tomu, že mnozí odborníci stále predikují pro akciový trh bouřlivé časy, je možná čas se podívat na dividendové akcie vhodné pro rok 2023.

Proč? Dividendové akcie představují způsob, jak diverzifikovat portfolio, které se možná až příliš obsedantně honí za růstem. Generují příjem v dobrých i špatných časech, což je dnes v období vysoké inflace obzvláště důležité. Krom toho také mají tendenci dlouhodobě překonávat index S&P 500.

Přečtěte si více: Nejzajímavější ETF fondy kopírující S&P 500 – Kolik zaplatíte za nákup?

Jedno z významných portfolií, které je bohaté na dividendové akcie, patří nadaci The Bill & Melinda Gates Foundation Trust. Vzhledem k tomu, že se z tohoto trustu platí tolik iniciativ, je třeba, aby do něj neustále plynuly příjmy, což zajišťují krom jiného také tituly zmíněné v tomto textu. Jaké zajímavé dividendové tituly se nacházejí v investičním portfoliu této světoznámé nadace?

1. Caterpillar

Jako společnost, jejíž osud obvykle kopíruje osud celé ekonomiky – to se stane, když je vaše vybavení pevnou součástí stavenišť po celém světě – je Caterpillar v zajímavé postpandemické pozici.

Tržby společnosti pociťují dopady ochromeného globálního dodavatelského řetězce, ale zákon prezidenta Joea Bidena o infrastruktuře v hodnotě 1,2 bilionu dolarů znamená, že by se v USA mohlo v blízké budoucnosti velmi stavět.

Těžební a energetický dceřiný podnik společnosti Caterpillar také poskytuje expozici vůči komoditám, kterým se v době vysoké inflace obvykle daří. Akcie společnosti se za posledních pět let díky vyšším cenám surovin a ropy zvýšily o více než 60 %. Po červnovém oznámení o 8% zvýšení dividendy činí nyní kvartální dividenda společnosti 1,20 dolaru na akcii představující dividendový výnos 2,1 %. Společnost přitom zvyšuje svou roční dividendu již 28 let v řadě – jedná se tak o dividendového aristokrata.

2. Walmart

Vzhledem k tomu, že obchody s potravinami jsou považovány za nezbytné podniky, dokázala společnost Walmart udržet svých více než 4 700 obchodů v USA otevřených po celou dobu pandemie.

Nejenže společnost zvýšila zisky i podíl na trhu od doby, kdy covid-19 rozkašlal celou planetu, ale díky své pověsti levného útočiště se Walmart stává pro mnohé spotřebitele oblíbeným maloobchodním prodejcem, když ceny rostou. Walmart za posledních 49 let neustále zvyšoval své dividendy. Jeho roční výplata v současnosti činí 2,24 dolaru na akcii, což znamená dividendový výnos 1,5 %.

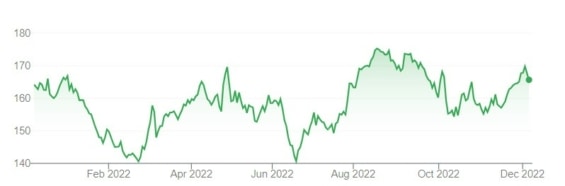

Akcie Walmart nejsou levné a v současnosti se obchoduje za 150 dolarů za akcii – 46násobek zisku (P/E poměr), což je pouze o 10 dolarů méně než činí jejich 52týdenní dubnové maximum 160,77 dolaru, vezmeme-li však v úvahu předpokládané zisky za příštích 12 měsíců klesá P/E poměr na úroveň 22.

3. Waste Management

Není to zrovna okouzlující odvětví, ale odpadové hospodářství je pro současnou společnost velmi zásadní. Bez ohledu na to, co se děje s ekonomikou, obce nemají jinou možnost, než platit společnostem za to, aby nás zbavily hor odpadků, i když tyto náklady rostou.

Jako jeden z největších hráčů v této oblasti má společnost Waste Management poměrně pevnou pozici. Cena akcie společnosti se za posledních pět let téměř zdvojnásobila, přičemž v prvních devíti měsících roku 2022 vzrostly provozní výnosy Waste Management meziročně o 11 %.

Dividenda společnosti Waste Management, která v současnosti nabízí výnos 1,6 %, se zvyšuje již 19 let v řadě. Za poslední rok společnost vyplatila na dividendách téměř 1 miliardu dolarů, nicméně její volný peněžní tok za rok 2021 ve výši zhruba 2,5 miliardy dolarů (výplatní poměr 40 %) znamená, že by se investoři neměli obávat o její udržitelnost – naopak má slušný prostor pro další růst.

Chcete neustále vědět, co se děje na trzích?

Přihlaste se k odběru našeho newsletteru, který vám budeme jednou týdně posílat. Z něj se dozvíte to nejdůležitější, co se za poslední týden na finančních trzích stalo a neuteče vám nic podstatného. Chcete-li odebírat náš pravidelný newsletter a mít všechny důležité informace ve své emailové schránce, připojte se vyplněním formuláře níže.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.