Vystudovaný ekonom s vášnivým zájmem o pasivní investování a americké akcie. Zkušenosti nabyté ve finančním sektoru využívá pro vytváření stabilních investičních portfolií. Jeho cílem je dosáhnout finanční svobody prostřednictvím dlouhodobého investičního přístupu. Fanoušek hnutí FIRE a Roberta Kiyosakiho.

Většina akcií padá dolů a jen 20 akcií z indexu S&P 500 způsobilo, že index letos vydělal téměř 10 %. Bez nich by byl ale ve ztrátě. Investoři zpozorněte!

Asi vás napadá, jak je možné, že index tak roste, když tvrdíme, že se většina akcií se propadá? Je to tím, že akcie mají svou váhu v indexu zastoupenou dle výše své tržní kapitalizace. Tedy že větší a hodnotnější akcie budou mít větší váhu. Takto to bylo vždy, to není nic nového, situace se však v současné době trochu více zhoršila, než jsme byli zvyklí.

Willie Delwiche, zakladatel Hi Mount Research, situaci komentuje, že: “Panuje velmi divná dynamika, kdy lidé všude slyší o tržních depresích a ekonomické recesi, ale výsledky indexů to nepodporují. Investoři se mohou dostat do problémů, pokud mají určitá očekávání, ale vůbec se nenaplní.”

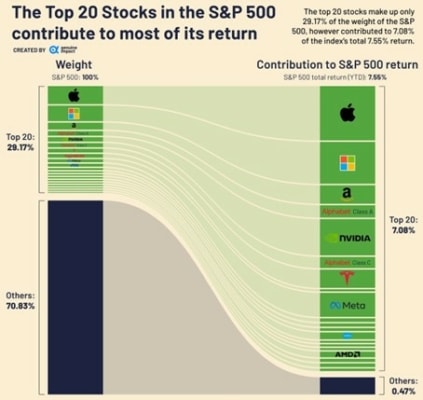

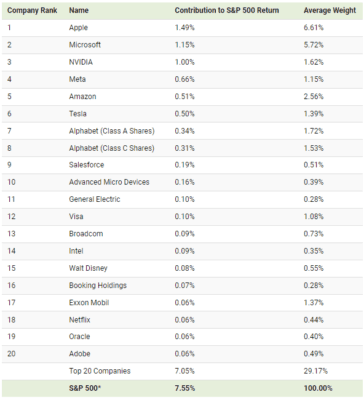

Na trhu nastal extrémní nepoměr, kdy pouhých 20 z 500 akcií dokázalo vzrůst a způsobit celkový nárůst indexu, zatímco ostatní akcie se propadají. Celkově dokonce měly tak signifikantní vliv, že celý index rostl a řada investorů si tak možná ani neuvědomuje, že vlastně většina akcií zažívá velmi krušné časy.

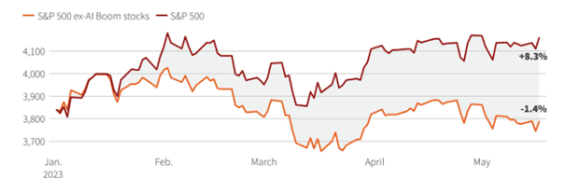

Výše máte grafiku z agentury Bloomberg, která celou situaci znázorňuje. AI euforie (artificial intelligence, tedy umělá inteligence) vyvolaná chatbotem Bard od společnosti Google a vývojem dalších zmítá celými trhy a nastávají tak poměrně absurdní situace.

Níže vidíte data z období do konce dubna, zvýrazňující fakt, že jen malá část z akcií má ve skutečnosti největší vliv na celkovou výkonnost indexu.

Microsoft zainvestoval okolo 10 miliard dolarů do svému OpenAI, tvůrců ChatGPT, který byl zahrnut do vyhledávače Bing. Se svým úspěchem vyvolal velkou vlnu zájmu o investice do sektoru AI. Tento jazykový model je navržen speciálně pro zrychlení vyhledávání, generování textů a provádění dalších automatizací.

V popředí zájmů je také akcie Nvidia. To je nehodnotnější výrobce polovodičů (čipů). V jeho portfoliu najdeme také čip za 10 tisíc dolarů A100s, který umožňuje strojovému učení fungovat. Tento typ provádí vícero úkolů najednou k vývoji neuronových sítí a trénování systémů umělé inteligence, včetně ChatGPT od OpenAI.

Společnosti, které vyvíjejí služby související s AI, jako jsou např. chatboti nebo SW pro generování obrázků, mohou používat až tisíce takových čipů.

Navzdory tomu, že je Apple nejhodnotnější společností na světě, je mezi technologickými giganty na okraji společnosti a v oblasti AI (zatím) nebyly oznámeny žádné velké projekty ani úspěchy. Snad Apple nezaspal dobu, tím by své akcionáře určitě nepotěšil. Přesto se ale akciím Apple daří a letos vzrostly o cca 40 %.

Jak tuto tržní diverzitu vnímat? Je třeba se bát?

Problém se silnými zisky pozorovanými u několika vybraných akcií souvisejících s umělou inteligencí spočívá v tom, že zatemňuje širší výkonnost akciového trhu, resp. zbytku trhu. Bez růstu vedeného umělou inteligencí by se index S&P 500 namísto zisku propadl o cca 1-2 %, jak uvedla Societe Generale ve své analýze.

Jestliže oddělíme z akcií indexu S&P 500 ty, které souvisí s nárustem díky umělé inteligenci, zhorší se výkonnost indexu o cca 10 %.

Tato forma silné divergence je známa jako šíře trhu a často implikuje vyšší riziko na trhu. Proč? Jelikož když více společností zaznamená pozitivní výnosy, je to méně riskantní, než když trhy vede jen malá hrstka titulů, které přinášejí většinu zisků. Dnešní šíře trhu je velmi úzká a 20 společností tvoří více než 29 % tržní kapitalizace celého indexu.

Jak dlouho firmy spojené s AI budou maskovat širší výkonnost indexu S&P 500, se teprve uvidí. Rostoucí počet tržních tlaků od vyšších úrokových sazeb, přes rozjíždějící se recesi až po bankovní nejistotu, by mohli vyústit ve velmi nelibé scénáře.

Určitě nejsme v situaci, kdy bychom měli všichni okamžitě prodávat své akcie. Rozhodně je ale na místě být velmi opatrnými, vše pečlivě zvážit a do žádných investic se nevrhat bezhlavě. Tržní riziko je v současné době velmi vysoké a bohužel řadu méně zkušených investorů může současná situace mást a někteří možná nedokáží správě posoudit aktuální situaci.

Je možné, že se jedná o “pouhé” přesunování zdrojů, kdy investoři spatřují velkou příležitost v AI sektoru, inflace brzy odezní a recese nebude tak silná, jak predikují pesimistické scénáře. Také je ale možné, že vše bude ještě horší a delší, než se čeká. Pravdu a výsledky nám ukáže jen čas. Určitě ale buďte ostražití.

Chcete neustále vědět, co se děje na trzích?

Přihlaste se k odběru našeho newsletteru, který vám budeme jednou týdně posílat. Z něj se dozvíte to nejdůležitější, co se za poslední týden na finančních trzích stalo a neuteče vám nic podstatné. Chcete-li odebírat náš pravidelný newsletter a mít všechny důležité informace ve své emailové schránce, připojte se vyplněním formuláře níže.

Diskuze (0 komentářů)

Tento článek zatím nikdo neokomentoval. Přihlašte se a buďte první! Napište svůj názor a zahajte diskuzi.